Содержание

- 1 Статья 12. Государственная регистрация кредитных организаций и выдача им лицензий на осуществление банковских операций

- 2 Как называется лицензия на кредитование

- 3 Глава 14. Порядок выдачи лицензий на осуществление банковских операций для расширения деятельности кредитной организации

- 4 Порядок получения банковской лицензии

- 5 Кредитная организация

- 6 Лицензия на кредитование физических лиц

Статья 12. Государственная регистрация кредитных организаций и выдача им лицензий на осуществление банковских операций

Информация об изменениях:

Федеральным законом от 3 мая 2006 г. N 60-ФЗ в статью 12 настоящего Федерального закона внесены изменения, вступающие в силу с 1 января 2007 г.

Статья 12. Государственная регистрация кредитных организаций и выдача им лицензий на осуществление банковских операций

Кредитные организации подлежат государственной регистрации в соответствии с Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей» с учетом установленного настоящим Федеральным законом специального порядка государственной регистрации кредитных организаций.

Решение о государственной регистрации кредитной организации принимается Банком России. Внесение в единый государственный реестр юридических лиц сведений о создании, реорганизации и ликвидации кредитных организаций, а также иных предусмотренных федеральными законами сведений осуществляется уполномоченным регистрирующим органом на основании решения Банка России о соответствующей государственной регистрации. Взаимодействие Банка России с уполномоченным регистрирующим органом по вопросам государственной регистрации кредитных организаций осуществляется в порядке, согласованном Банком России с уполномоченным регистрирующим органом.

Банк России в целях осуществления им контрольных и надзорных функций ведет Книгу государственной регистрации кредитных организаций в порядке, установленном федеральными законами и принимаемыми в соответствии с ними нормативными актами Банка России.

За государственную регистрацию кредитных организаций взимается государственная пошлина в порядке и в размерах, которые установлены законодательством Российской Федерации.

Кредитная организация обязана информировать Банк России об изменении сведений, указанных в пункте 1 статьи 5 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей», за исключением сведений о полученных лицензиях, в течение трех дней с момента таких изменений. Банк России не позднее одного рабочего дня со дня поступления соответствующей информации от кредитной организации сообщает об этом в уполномоченный регистрирующий орган, который вносит в единый государственный реестр юридических лиц запись об изменении сведений о кредитной организации.

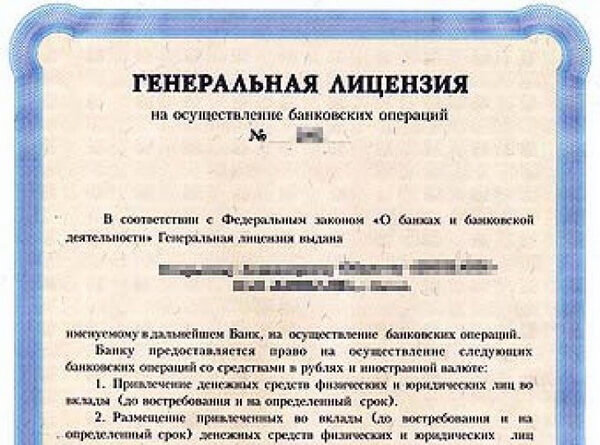

Лицензия на осуществление банковских операций кредитной организации выдается после ее государственной регистрации в порядке, установленном настоящим Федеральным законом и принимаемыми в соответствии с ним нормативными актами Банка России.

Кредитная организация имеет право осуществлять банковские операции с момента получения лицензии, выданной Банком России.

См. комментарии к статье 12 настоящего Федерального закона

Как называется лицензия на кредитование

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Деятельность организации состоит в том, что она занимает и отдает под проценты денежные средства.

Нужна ли лицензия на вышеуказанную деятельность?

Если применять УСН с объектом «доходы»,то что будет являться налогооблагаемым доходом?

Как правильно оформить выдачу займа?

I. Лицензирование

II. Налогообложение

В соответствии с п. 1 ст. 807 ГК РФ по договору займа заимодавец передает в собственность заемщику деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Согласно п. 1 ст. 346.15 НК РФ налогоплательщики, применяющие УСН, при определении объекта налогообложения учитывают следующие доходы:

- доходы от реализации, определяемые в соответствии со ст. 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

III. Оформление

Согласно п. 1 ст. 808 ГК РФ договор займа, когда заимодавцем выступает юридическое лицо, заключается в письменной форме независимо от суммы, в том числе и при заключении договора займа с физическим лицом.

Выдача займа и его возврат, равно как и уплата процентов по нему, в зависимости от формы передачи денежных средств подтверждаются документами, подтверждающими перечисление денежных средств со счета на счет (платежные поручения, выписки по счету) или, соответственно, выдачу денежных средств из кассы и внесение их в кассу (расходные и приходные кассовые ордера).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Сосновская Татьяна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Серков Аркадий

5 октября 2011 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

1 Из указанного письма Минфина России можно сделать вывод, что, по мнению этого органа, кредиты выдаются банками только за счет средств, привлеченных банками во вклады, однако это само по себе не бесспорно, поскольку банковская лицензия выдается на осуществление различных операций и лицензия, например, на привлечение средств физических средств во вклады выдается отдельно (часть четвертая ст. 13 Закона о банках, п. 6 ст. 2 Федерального закона от 23.12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»)

Глава 14. Порядок выдачи лицензий на осуществление банковских операций для расширения деятельности кредитной организации

Глава 14. Порядок выдачи лицензий на осуществление банковских операций для расширения деятельности кредитной организации

Информация об изменениях:

Пункт 14.1 изменен с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

14.1. Банку с универсальной лицензией для расширения деятельности выдаются лицензии на осуществление банковских операций по формам приложений 29, 30, 32, 42 — 44 к настоящей Инструкции.

Банку с базовой лицензией для расширения деятельности выдаются лицензии на осуществление банковских операций по формам приложений 34, 36, 37, 45 — 47 к настоящей Инструкции.

Информация об изменениях:

Пункт 14.2 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.2. При рассмотрении вопроса о выдаче банку лицензии, предоставляющей право на привлечение во вклады денежных средств физических лиц, в банке проводится проверка в соответствии со статьей 44 Федерального закона «О страховании вкладов физических лиц в банках Российской Федерации» и принимаемыми в соответствии с ним нормативными актами Банка России.

14.3. Утратил силу с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

Информация об изменениях:

Информация об изменениях:

Пункт 14.4 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.4. Лицензии, предоставляющие право на привлечение во вклады денежных средств физических лиц, выдаются:

банку, с даты государственной регистрации которого (с даты государственной регистрации изменений, внесенных в устав микрофинансовой компании в связи с получением ею статуса банка с базовой лицензией) прошло не менее двух лет;

банку с универсальной лицензией, с даты государственной регистрации которого прошло менее двух лет, соответствующему требованиям, установленным пунктом 13.3 настоящей Инструкции.

Информация об изменениях:

Пункт 14.5 изменен с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

14.5. Небанковской кредитной организации для расширения деятельности в зависимости от ее вида выдается лицензия на осуществление банковских операций по формам приложений 38 — 41 к настоящей Инструкции, содержащая банковские операции, перечисленные в ходатайстве о расширении деятельности. Небанковской кредитной организации, имеющей право на осуществление банковских операций только со средствами в рублях, для расширения деятельности выдается лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте.

Абзац утратил силу с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

Информация об изменениях:

Небанковская кредитная организация — центральный контрагент осуществляет деятельность с учетом требований, установленных Положением Банка России N 575-П.

О порядке принятия Банком России решения о получении небанковской кредитной организацией статуса банка см. Указание Банка России от 1 апреля 2014 г. N 3222-У

14.6. Для получения лицензии, расширяющей деятельность, кредитная организация должна представить в территориальное учреждение Банка России, осуществляющее надзор за ее деятельностью (Департамент допуска и прекращения деятельности финансовых организаций (если надзор за деятельностью кредитной организации осуществляет уполномоченное структурное подразделение центрального аппарата Банка России), следующие документы:

ходатайство за подписью уполномоченного лица (два экземпляра);

опубликованный годовой отчет за год, предшествующий обращению кредитной организации за получением лицензии, расширяющей деятельность, и надлежащим образом заверенная копия аудиторского заключения по нему (если эти документы ранее не представлялись в территориальное учреждение Банка России) (по два экземпляра каждого документа);

бизнес-план кредитной организации или в предусмотренных нормативными актами Банка России случаях изменения и дополнения к бизнес-плану (два экземпляра), а также (в случае расширения деятельности небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) правила осуществления перевода электронных денежных средств;

подтверждения уполномоченных органов об отсутствии задолженности кредитной организации перед федеральным бюджетом, бюджетом соответствующего субъекта Российской Федерации, соответствующим местным бюджетом и государственными внебюджетными фондами (один экземпляр).

абзац утратил силу с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

Информация об изменениях:

Информация об изменениях:

абзац утратил силу с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

Информация об изменениях:

Информация об изменениях:

Подпункт 14.6.1 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.6.1. Для получения банком с универсальной лицензией, с даты государственной регистрации которого прошло менее двух лет, лицензии, предоставляющей право на привлечение во вклады денежных средств физических лиц, банк дополнительно представляет письменное подтверждение о раскрытии неограниченному кругу лиц информации о лицах, под контролем либо значительным влиянием которых он находится.

Информация об изменениях:

Указанием Банка России от 24 мая 2015 г. N 3647-У подпункт 14.6.2 изложен в новой редакции

14.6.2. Раскрытие неограниченному кругу лиц информации о лицах, под контролем либо значительным влиянием которых находится банк, осуществляется в порядке, установленном Положением Банка России N 345-П.

Информация об изменениях:

Пункт 14.7 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.7. Территориальное учреждение Банка России в течение девяноста календарных дней с момента получения документов, указанных в пункте 14.6 настоящей Инструкции, рассматривает их и направляет в Банк России (Департамент допуска и прекращения деятельности финансовых организаций Банка России) заключение о возможности выдачи кредитной организации лицензии, расширяющей деятельность.

Указанное в абзаце первом настоящего пункта заключение должно содержать:

оценку бизнес-плана кредитной организации;

сведения об имевших место проверках кредитной организации, проведенных Банком России за последние два года;

информацию о выполнении кредитной организацией требований, предусмотренных пунктами 13.1 и 13.2 настоящей Инструкции, а при рассмотрении вопроса о выдаче банку с универсальной лицензией, с даты государственной регистрации которого прошло менее двух лет, лицензии, предоставляющей право на привлечение во вклады денежных средств физических лиц, — также информацию о выполнении банком требований, предусмотренных пунктом 13.3 настоящей Инструкции;

абзац утратил силу с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

Информация об изменениях:

информацию о соответствии (несоответствии) правил осуществления перевода электронных денежных средств требованиям Федерального закона «О национальной платежной системе» и принятых в соответствии с ним нормативных актов Банка России (при расширении деятельности небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций).

Информация об изменениях:

Указанием Банка России от 22 июля 2013 г. N 3029-У в пункт 14.8 внесены изменения

14.8. К заключению, указанному в пункте 14.7 настоящей Инструкции, должны быть приложены (в одном экземпляре):

ходатайство кредитной организации о расширении ее деятельности;

бизнес-план кредитной организации или изменения и дополнения к нему;

опубликованный годовой отчет за год, предшествующий обращению кредитной организации за получением лицензии, расширяющей деятельность, и надлежащим образом заверенная копия аудиторского заключения по нему;

правила осуществления перевода электронных денежных средств (при расширении деятельности небанковской кредитной организацией, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций).

Информация об изменениях:

Указанием Банка России от 26 ноября 2013 г. N 3124-У в пункт 14.9 внесены изменения

| Видео (кликните для воспроизведения). |

14.9. Банк России рассматривает полученные документы и принимает решение о выдаче (об отказе в выдаче) кредитной организации лицензии, указанной в ее ходатайстве, в срок, не превышающий шестидесяти календарных дней с даты получения заключения и документов, указанных в пунктах 14.7 и 14.8 настоящей Инструкции (в срок, не превышающий ста пятидесяти календарных дней с даты получения документов, указанных в пункте 14.6 настоящей Инструкции, если расширение деятельности осуществляется кредитной организацией, надзор за деятельностью которой осуществляется уполномоченным структурным подразделением центрального аппарата Банка России). Этот срок может быть продлен не более чем на тридцать календарных дней с письменным информированием об этом кредитной организации с указанием причин продления и конкретного срока продления.

При необходимости Банк России вправе запросить у территориального учреждения Банка России, осуществляющего надзор за деятельностью кредитной организации, иные документы, представленные кредитной организацией. В данном случае срок рассмотрения документов не продлевается.

Банк России принимает решение о выдаче кредитной организации лицензии, указанной в ее ходатайстве, при отсутствии оснований для отказа в выдаче, а также при наличии замечаний, не препятствующих принятию решения о выдаче лицензии.

Информация об изменениях:

Пункт 14.10 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.10. Банк России (Департамент допуска и прекращения деятельности финансовых организаций Банка России) направляет в территориальное учреждение Банка России, осуществляющее надзор за деятельностью кредитной организации, два экземпляра лицензии на осуществление банковских операций. В случае принятия Банком России решения о выдаче лицензии на осуществление банковских операций кредитной организации, надзор за деятельностью которой осуществляется уполномоченным структурным подразделением центрального аппарата Банка России, Банк России (Департамент допуска и прекращения деятельности финансовых организаций Банка России) при условии представления кредитной организацией всех экземпляров лицензий на осуществление банковских операций, на основании которых она действовала до расширения деятельности, может направить в кредитную организацию или выдать под расписку ее уполномоченному лицу первый экземпляр лицензии на осуществление банковских операций, полученной в связи с расширением деятельности.

Не позднее пяти рабочих дней с момента принятия решения о выдаче лицензии на осуществление банковских операций Банк России направляет соответствующие сведения в уполномоченный регистрирующий орган.

Банк России не позднее рабочего дня, следующего за днем принятия решения о выдаче кредитной организации лицензии, предоставляющей право на привлечение во вклады денежных средств физических лиц, информирует об этом государственную корпорацию «Агентство по страхованию вкладов» (далее — Агентство по страхованию вкладов).

Информация об изменениях:

Пункт 14.11 изменен с 14 ноября 2017 г. — Указание Банка России от 11 августа 2017 г. N 4487-У

14.11. Территориальное учреждение Банка России в течение трех рабочих дней, следующих за днем получения документов, указанных в абзаце первом пункта 14.10 настоящей Инструкции, при условии представления кредитной организацией всех экземпляров лицензий на осуществление банковских операций, на основании которых она действовала до расширения деятельности, направляет в кредитную организацию или выдает под расписку ее уполномоченному лицу первый экземпляр лицензии на осуществление банковских операций, полученной в связи с расширением деятельности.

Порядок представления в Банк России (территориальное учреждение Банка России) лицензий на осуществление банковских операций, на основании которых кредитная организация действовала до расширения деятельности, определяется иными нормативными актами Банка России.

Информация об изменениях:

Указанием Банка России от 24 апреля 2017 г. N 4359-У в пункт 14.12 внесены изменения

14.12. В случае принятия Банком России решения об отказе в выдаче кредитной организации лицензии, указанной в ее ходатайстве, Банк России (Департамент допуска и прекращения деятельности финансовых организаций Банка России) направляет в территориальное учреждение Банка России письмо, содержащее обоснование принятого решения. Документы, представленные в Банк России в соответствии с пунктами 14.8 и 14.9 настоящей Инструкции, не возвращаются. В случае принятия Банком России решения об отказе в выдаче лицензии на осуществление банковских операций кредитной организации, надзор за деятельностью которой осуществляется уполномоченным структурным подразделением центрального аппарата Банка России, указанное в настоящем абзаце письмо направляется в кредитную организацию.

Территориальное учреждение Банка России в течение трех рабочих дней, следующих за днем получения письма, указанного в абзаце первом настоящего пункта, письменно информирует кредитную организацию о принятом решении. При этом должно быть указано обоснование принятого решения. Представленные в территориальное учреждение Банка России документы не возвращаются.

Информация об изменениях:

Указанием Банка России от 17 мая 2011 г. N 2638-У глава 14 дополнена пунктом 14.13

14.13. Банк вправе устанавливать корреспондентские отношения с неограниченным количеством иностранных банков, за исключением случая, когда в выданной ему лицензии на осуществление банковских операций имеется запись об ограничении на право установления корреспондентских отношений с иностранными банками.

Порядок получения банковской лицензии

Для государственной регистрации кредитной организации и получения лицензии на осуществление банковских операций в Банк России в установленном им порядке представляются следующие документы:

1) заявление с ходатайством о государственной регистрации кредитной организации и выдаче лицензии на осуществление банковских операций; в заявлении также указываются сведения об адресе (местонахождении) постоянно действующего исполнительного органа кредитной организации, по которому осуществляется связь с кредитной организацией;

2) учредительный договор (подлинник или нотариально удостоверенная копия), если его подписание предусмотрено федеральным законом;

3) устав (подлинник или нотариально удостоверенная копия);

4) бизнес-план, утвержденный собранием учредителей (участников) кредитной организации, протокол собрания учредителей (участников), содержащий решения об утверждении устава кредитной организации, а также кандидатур для назначения на должности руководителя кредитной организации и главного бухгалтера кредитной организации. Порядок составления бизнес-плана кредитной организации и критерии его оценки устанавливаются нормативными актами Банка России;

5) документы об уплате государственной пошлины и лицензионного сбора;

6) копии документов о государственной регистрации учредителей – юридических лиц, аудиторские заключения о достоверности их финансовой отчетности, а также подтверждения органами Государственной налоговой службы РФ выполнения учредителями – юридическими лицами обязательств перед федеральным бюджетом, бюджетами субъектов РФ и местными бюджетами за последние 3 года;

7) документы (согласно перечню, установленному нормативными актами Банка России), подтверждающие источники происхождения средств, вносимых учредителями – физическими лицами в уставный капитал кредитной организации;

8) анкеты кандидатов на должности руководителя кредитной организации, главного бухгалтера, заместителей главного бухгалтера кредитной организации, а также на должности руководителя, заместителей руководителя, главного бухгалтера, заместителей главного бухгалтера филиала кредитной организации. Указанные анкеты заполняются этими кандидатами собственноручно и должны содержать сведения, установленные нормативными актами Банка России, а также сведения:

– о наличии у этих лиц высшего юридического или экономического образования (с представлением копии диплома или заменяющего его документа) и опыта руководства отделом или иным подразделением кредитной организации, связанным с осуществлением банковских операций, не менее 1 года, а при отсутствии специального образования – опыта руководства таким подразделением не менее 2 лет;

– о наличии (отсутствии) судимости.

При представлении документов ЦБ РФ выдает учредителям кредитной организации письменное подтверждение получения от них документов.

Принятие решения о государственной регистрации кредитной организации и выдаче лицензии на осуществление банковских операций или об отказе в этом производится в срок, не превышающий 6 месяцев с даты представления всех предусмотренных документов.

Не нашли то, что искали? Воспользуйтесь поиском:

Кредитная организация

Что такое кредитная организация?

Несмотря на то, что в современном мире достаточно сложно найти взрослого человека, никогда не пользовавшегося услугами банков, не все действительно понимают, что такое кредитные организации, какими они бывают и как действует принцип их работы. В этой статье мы разберем это понятие и разложим все по полочкам.

Кредитная организация – это юридическое лицо, предоставляющее финансовые услуги с получения прибыли. Услугами этими, как правило, является кредитование (выдача денег под проценты физическим и юридическим лицам). При этом КО (их еще называют кредитными учреждениями) нельзя заниматься торговлей, производством и страхованием.

Важно помнить, что любая кредитная организация может работать только на основании лицензии на проведение финансовой деятельности, выданной Центральным банком РФ или другого государства, в котором она работает. Кредитные организации открываются на основе любой формы собственности – государственной, частной или иной, — но могут существовать только в форме хозяйственного общества. Хозяйственный общества делятся на:

- Общество с ограниченной ответственностью (ООО) – юридическое лицо, созданное одним или несколькими лицами (гражданами или предприятиями), доли которых уставном капитале указаны в учредительных документах. Основатели такого общества несут ответственность за обязательства предприятия только размерами своих взносов в капитале.

- Общества с дополнительной ответственностью практически не присутствуют в России. Связано это с особенностями учета ответственности за обязательства юридического лица. Если активов общества недостаточно для погашения его долгов, то остаток должны выплатить его учредители.

- Акционерные общества – уставной капитал таких организаций разделен на акции, и все участники общества несут ответственность за деятельность АО только в пределах принадлежащих им акций. АО также делятся на два вида. В закрытых акционерных обществах эмиссия акций осуществляется только в узком кругу лиц, а в открытом акции реализуются свободно.

Как правило, кредитные учреждения создаются в форме акционерного общества. Чуть реже – в виде ООО.

Деятельность любой кредитной организации регулируется ФЗ «О банках и банковской деятельности», а также другими законодательными актами: конституцией, различными кодексами, нормативно-правовыми актами ЦБ, указами президента, актами министерств и ведомств, международными соглашениями.

Любая кредитная организация должна иметь следующие атрибуты:

- Наименование на языке государства и, при необходимости, аббревиатура,

- Перевод названия КО на иностранные языки,

- Фирменная печать,

- Уникальный логотип.

Организации, не получившие лицензию Банка России на предоставление финансовых услуг, не могут использовать в своем названии слова «банк», «кредитная организация» или другим образом указывать на то, что юрлицо имеет право на выполнение банковских операций.

Виды кредитных организаций.

Всего кредитные организации подразделяются на два типа:

- Банки,

- Небанковские кредитные организации.

Банк имеет исключительное право на привлечение во вклады денежных средств физических и юридических лиц, размещение этих вкладов за свой счет и от своего имени, открывать и вести депозиты физических лиц и предприятий. Эти функции определены ФЗ «О банках и банковской деятельности». Как уже было сказано выше, банк не может функционировать без лицензии ЦБ РФ и капитала определенных размеров – 5 млн евро.

По сути, банки – это посредники между кредиторами и заемщиками. На рынке таким переводом средств занимаются также страховые, инвестиционные фонды и брокерские компании, однако банки от них значительно отличаются.

Двойной обмен – основное отличие банковских организаций от брокеров и дилеров. Свои долговые обязательства кредитная организация может размещать в виде сертификатов, депозитов, вкладных свидетельств и др., а привлеченные при этом средства вкладывать в ценные бумаги других юридических лиц.

Кроме того, такие кредитные организации принимают обязательства перед физическими и юридическими лицами в виде фиксированной величины долга. Так случается при открытии счетов клиентов или при выпуске депозитных сертификатов.

Банки тоже можно разделить на два типа: коммерческие и государственные. Государственный банк отличается от того, что мы описали выше – он не получает прибыли, но выступает в качестве регулятора банковской системы и отношений между ее субъектами. Коммерческий банк получает прибыль, совершая следующие операции:

- Хранение, покупка и продажа ценных бумаг и валюты,

- Предоставление кредитов,

- Осуществление расчетов,

- Открытие и работа с вкладами,

- Выдача гарантий, поручительств и других обязательств,

- А также посредническая и доверительная деятельность.

Банки получают доход от вкладов и кредитов. Как известно, ставка по депозитам гораздо меньше, чем ставка по кредитам, поэтому разница между двумя этими показателями – и есть прибыль учреждения. Еще один источник дохода банка – это дополнительные услуги. Например, прием платежей, за который взимается комиссия. На обмен валюты также предусмотрена комиссия – валюта продается дороже, чем покупается. Доход можно получить также от аренды банковских ячеек, однако такую услугу в России предоставляет только Сбербанк.

Другой источник прибыли – финансирование проектов. Сотрудничество банков со строительными компаниями самый простой тому пример. Кредитная организация заключает договор со строительной компанией и финансирует строительство жилого дома, а потом открывает программу ипотеки на покупку квартир в этом здании. В итоге финучреждение получает доход как от кредитов, так и от реализации квартир в профинансированном проекте.

Некоторые банки могут получать доход от инкассации, поручительства, а также приобретения прав на исполнения обязательств, выраженных в денежной форме, консультационные услуги и так далее.

Что же расходы? Основной риск банка – это превалирующее над заемщиками число вкладчиков. Чем меньше выданных кредитов, тем меньше выручка банка. Банки несут огромные убытки и из-за недобросовестных должников: невыплаченные проценты и долги – сильный удар по их капиталу. К убыткам ведут и сложившиеся в стране обстоятельства: инфляция, дефолт, рост курса иностранной валюты.

Небанковские кредитные организации (НКО) предоставляют клиентам лишь некоторые, разрешенные ФЗ, банковские услуги. Права НКО прописаны все в том же ФЗ «О банках и банковской деятельности». Однако главное отличие НКО от кредитных учреждений в том, что только банки могут открывать счета клиентов и аккумулировать средства. В зависимости от разрешенных операций, можно выделить несколько типов НКО.

РНКО (расчетные НКО) могут торговать бумагами на фондовом рынке и осуществлять покупку и продажу иностранной валюты. Их основные клиенты – индивидуальные предприниматели и юридические лица.

Требуемые уставной капитал для РНКО – 90 млн рублей. Однако эта сумма потребуется только организациям, которые планируют вести расчетные счета клиентов. Для этого нужна лицензия ЦБ. РНКО, не претендующим на лицензию, достаточно 18 млн рублей.

К РНКО относятся:

- Клиринговые фирмы,

- Паевые инвестиционные фонды,

- Национальные платежные системы,

- Клиринговые фирмы.

Еще более узкие полномочия у ПНКО – они могут оказывать только услуги перевода средств без открытия счета. Поэтому для них важно лишь обеспечить безопасность операции. Минимальный размер уставного капитала для открытия ПНКО тоже небольшой – всего 18 млн рублей. К ПНКО (платежные НКО) можно отнести практически все электронные кошельки – Яндекс.Деньги, QIWI и другие.

Небанковская кредитно-депозитная организация – НДКО, — имеет право как привлекать вклады, так и выдавать займы. К таким относятся:

- Кредитные потребительские кооперативы – учредителями этих компаний являются люди, объединившиеся на условиях паевых взносов и выдаче кредитов участникам КПК;

- Кассы взаимопомощи – объединение лиц, целью которого является выгодное вложение денег и финансовая помощь друг другу;

- МФО (микрофинансовые организации) – их деятельность направлена на выдачу небольших сумм в кредит как физическим, так и юридическим лицам;

- Ломбарды – их деятельность основана на выдаче займов под залог;

- Лизинговые центры – предоставление долгосрочных займов на основании долгосрочной аренды;

- Страховые компании – выдача кредитов юрлицам и управление капиталом, образованным за счет страховых взносов и кредитования.

Полномочий и возможностей у НКО намного меньше, чем у банков, но вместе с тем уменьшился и уставной капитал – для открытия небанковского финучреждения необходимо больше 100 тыс. евро. Однако ограниченный перечень услуг – не минус для НКО, а плюс, так как позволяет им быть более устойчивыми к рискам, которые могут подкосить даже самый устойчивый банк.

Рейтинг кредитных организаций Выберу.Ру.

Банки и небанковские КО пользуются примерно одинаковым спросом у населения – разница лишь в потребностях каждого отдельного заемщика. В НКО, как правило, обращаются за быстрыми кредитами и переводами – в этом, например, помогают ломбарды или МФО. Однако банки до сих пор вызывают большее доверие. Мы постоянно следим за состоянием финансового рынка России и его игроков.

На Выберу.Ру вы нейдете рейтинг банков по активам, который вполне можно трактовать как рейтинг надежности финансовых организаций. Расчеты ведутся по официальным данным ЦБ РФ. Мы учитываем как чистые активы учреждений, так и имущество банков.

Лицензия на кредитование физических лиц

Лицензия на кредитование физических лиц

Возможна ли отмена долга перед банком при отсутствии лицензии на кредитование физических лиц?

Статья развеивает миф, который приносит уже несколько лет убытки гражданам, о возможности отменить договор и не платить банку в связи с отсутствием лицензии на кредитование.

Граждане, попавшие в сложное материальное положение, не готовы порой провести процедуру банкротства из-за ее дороговизны. Кто-то не хочет лишиться предмета ипотеки, кто-то желает сохранить хорошую кредитную историю, некоторые просто бояться коллекторов. Поэтому приходится цепляться за любую ниточку надежды. А вдруг у кредитора (банка, МФО) отсутствует право выдавать кредиты или у банка отозвали лицензию? Данная тема активно поддерживается в Интернете, раскручивается. Однако, если у банковской организации есть лицензия на банковские операции, включая привлечение средств во вклады и размещение средств, кредиты выдавать она может.

Есть вопросы? Получите бесплатную консультацию арбитражного управляющего по телефону: +7 (495) 233 – 25 – 25, чтобы избавиться от долгов.

О кредитном договоре

О долгах и займах

Предоставление займов – один из многих источников получения прибыли банка. Этот процесс охватывает выдачу кредитов, причем как гражданам, так и предпринимателям, компаниям, банки в основном и зарабатывают на привлечении вкладов и выдаче кредитов, на что и получают разрешение от ЦБ. Соответственно, лицензии на кредитование не существует. Более того, такой лицензии на кредитование нет и не может быть у крупнейших банков в нашей стране.

Если нет лицензии на кредитование – значит можно на «законных основаниях» не отдавать банкам свои долги?

В корне не верно! Веря в данный миф о лицензии на кредитование граждан, многие часто попадают в ловушку, тратясь на иски, юристов, бросая платить банкам, хотя нет ни одного положительного решения судов в пользу физических лиц при наличии у банка общей лицензии. Иначе эти кредитные учреждения просто прогорели бы, если бы должники, на законных основаниях, не отдавали бы долги банку. Существует кредитный договор между банком и должником. Все условия получения кредита прописаны в кредитном договоре, а подписанный сторонами договор (кредитором и должником), имеет юридическую силу. Любые споры будут рассматриваться в суде, на основании законов РФ и условиям кредитного договора (если договор не противоречит законам РФ). В первую очередь суд будет рассматривать условия кредитного договора. А кем составлен кредитный договор? Правильно! Кредитором. А чьи интересы защищает кредитный договор? Да, интересы самого кредитора.

Есть вопросы? Получите бесплатную консультацию арбитражного управляющего по телефону: +7 (495) 233 – 25 – 25, чтобы избавиться от долгов.

Эффективный способ избавления от долгов

Как избавиться от долгов?

Поэтому при наличии конфликта с банком, нежелании с его стороны пойти на уступки, рефинансировать кредит — лучше искать более действенные способы ухода от долгов, как банкротство, или добиваться рассрочки их погашения через суд — так не будет разочарования от необоснованных и не подтвержденных правом и практикой шагов. В сложной конфликтной ситуации лучше обращаться к проверенным юристам за правовой помощью, например в антикризисную компанию «FREE LIFE», которая помогает должникам за 7 — 12 месяцев, избавиться от многомиллионных долгов: законно, безопасно и быстро, сэкономив на выплатах по долгам 92% — 95% от суммы долга, оградит от требований кредиторов, коллекторов, судебных приставов, улучшит качество жизни клиента на несколько лет вперед.

Хотите за 7 месяцев избавиться от 100 % долгов, за 5 – 8 % от суммы долга?

Взятый кредит на сумму 3 000 000 рублей — это 5 200 000 рублей, с ежемесячными платежами по 43 000 рублей, в течение 10 лет, и переплатой по кредиту — 2 200 000 рублей. Разделите 2 200 000 на сумму вашей заработной платы и вы узнаете сколько месяцев вашей жизни вы потратите, чтобы сделать вашего кредитора ещё богаче.

Есть вопросы? Получите бесплатную консультацию арбитражного управляющего по телефону: +7 (495) 233 – 25 – 25, чтобы избавиться от долгов.

Стоимость процедуры банкротства физических лиц

Стоимость банкротства физических лиц

Средняя стоимость процедуры банкротства физического лица составляет 180 000 рублей в рассрочку по 15 000 – 20 000 рублей в месяц.

За эти деньги мы проводим процедуру банкротства «Под ключ»: собираем пакет документов, пишем заявление о банкротстве, оплачиваем 25 000 рублей (входят в стоимость услуги) на депозит суда, проводим все публикации по процедуре банкротства, представляем интересы должника в суде и добиваемся 100 % списания долгов без претензий: от кредиторов, коллекторов и судебных приставов.

Мы проводим первичную консультацию по телефону: +7 (495) 233 – 25 – 25, на которой должник узнает свои выгоды от процедуры банкротства, разрабатываем стратегию избавления от долгов, помогаем выбрать удобный тариф, оформляем договор, предоставляем арбитражного управляющего для представления интересов должника в суде.

В таблице представлены ориентировочные цены на банкротство физических лиц

Цены на услуги по банкротству физических лиц в Москве и МО

| Сумма долга клиента | Средняя стоимость банкротства |

|---|

Выберите удобный тариф по банкротству физических лиц

Обстоятельства вынуждают должника экономить. Для жителей Москвы и Московской области, мы подготовили 4 тарифа на процедуру банкротства физических лиц. Выберите подходящий тариф, жмите кнопку «выбрать», заполните форму обратной связи, и течение 5 минут, мы вам перезвоним, чтобы помочь вам избавиться от долгов.

| Видео (кликните для воспроизведения). |

Выберите тариф на банкротство физических лиц

Источники

Попова А. В. Международное частное право; Питер — Москва, 2010. — 192 c.

Торгашев, Г.А. Методика преподавания юриспруденции в высшей школе / Г.А. Торгашев. — М.: ГОУ ВПО «Российская академия правосудия», 2014. — 463 c.

Липшиц, Е.Э. Законодательство и юриспруденция в Византии в IX-XI вв. Историко-юридические этюды / Е.Э. Липшиц. — М.: Наука, 2016. — 248 c.- Сидорова, Е.В. Используем сервисы Google. Электронный кабинет преподавателя: моногр. / Е.В. Сидорова. — М.: БХВ-Петербург, 2015. — 966 c.

- Перевалов, В. Д. Теория государства и права / В.Д. Перевалов. — М.: Юрайт, Юрайт, 2010. — 384 c.