Содержание

- 1 Лицензия на инкассацию денежных средств

- 2 Приложение 31. Универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, осуществления банковских операций с драгоценными металлами и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц)

- 3 Выдача лицензии организациям, осуществляющим отдельные виды банковских операций, на инкассацию банкнот, монет и ценностей

- 4 Особенности проведения и учета инкассации денежных средств

- 5 Инкассация наличных денежных средств

- 6 Как инкассировать деньги в банк

- 7 Инкассация денежных средств

- 8 Ответственность за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций

- 9 Лицензия на предоставление банкам услуг по инкассации

Лицензия на инкассацию денежных средств

КТО ИМЕЕТ ПРАВО ОКАЗЫВАТЬ УСЛУГИ ИНКАССАЦИИ

Организации, предприятия, учреждения независимо от организационно — правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях. Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий.

В кассах предприятий могут храниться наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков по согласованию с руководителями этих предприятий.

Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем предприятиям, независимо от организационно — правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

(п. 2.1, п. 2.2, п. 2.5, «Положение о правилах организации наличного денежного обращения на территории Российской Федерации» от 05.01.1998 N 14-П)

Инкассация и доставка наличных денежных средств и ценностей осуществляется на договорных условиях с организациями, предоставляющими услуги по инкассации и входящими в банковскую систему Российской Федерации.

(«Положение о порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации» утв. ЦБ РФ 09.10.2002 N 199-П)

В систему Банка России входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения и другие организации, в том числе подразделения безопасности и Российское объединение инкассации ( РОСИНКАС ), которые необходимы для осуществления деятельности Банка России.

( ст. 34, ст. 83, Федеральный закон от 10.07.2002 N 86-Ф3 «О центральном банке Российской Федерации (Банке России)»)

Организации, имеющие право осуществлять инкассацию и доставку наличных денежных средств и ценностей:

— Российское объединение инкассации ( РОСИНКАС ) Банка России;

(ст. 83, Федеральный Закон от 10.07.2002 N 86-Ф3 «О центральном банке Российской Федерации (Банке России)»)

— Инкассаторские службы учреждений банков;

— Специализированные инкассаторские службы — небанковские кредитные организации, имеющие лицензию Банка России на осуществление соответствующих операций по инкассации денежных средств и других ценностей;

— Предприятия Государственного комитета Российской Федерации по связи и информатизации (Госкомсвязи России)..

(п. 2.1, п. 2.2. «Положение о правилах организации наличного денежного обращения на территории Российской Федерации, от 05.01.1998 N 14-П)

Инкассация денежных средств — банковская операция.

Осуществление юридическим лицом банковских операций без лицензии, если получение такой лицензии является обязательным, влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Взыскание производится в судебном порядке по иску прокурора, соответствующего федерального органа исполнительной власти, уполномоченного на то федеральным законом, или Банка России.

(Статья 13. Федеральный Закон от 02.12.1990 N 395-1 «О банках и банковской деятельности»)

«УГОЛОВНЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ» от 13.06.1996 N 63-ФЗ

Статья 172. Незаконная банковская деятельность

1. Осуществление банковской деятельности (банковских операций) без регистрации или без специального разрешения (лицензии) в случаях, когда такое разрешение (лицензия) обязательно, или с нарушением лицензионных требований и условий, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере, —

наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет либо лишением свободы на срок до четырех лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

2. То же деяние:

а) совершенное организованной группой;

б) сопряженное с извлечением дохода в особо крупном размере,

— наказывается лишением свободы на срок от трех до семи лет со штрафом в размере до одного миллиона рублей или в размере заработной платы или иного дохода осужденного за период до пяти лет либо без такового.

Приложение 31. Универсальная лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, осуществления банковских операций с драгоценными металлами и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц)

Информация об изменениях:

Приложение 31 изменено с 27 октября 2018 г. — Указание Банка России от 5 октября 2018 г. N 4925-У

Приложение 31

к Инструкции Банка России

от 2 апреля 2010 года N 135-И «О порядке принятия

Банком России решения о государственной регистрации

кредитных организаций и выдаче лицензий на

осуществление банковских операций»

(с изменениями от 5 октября 2018 г.)

Универсальная лицензия

на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц, осуществления банковских операций с драгоценными металлами и осуществления инкассации денежных средств, векселей, платежных и расчетных документов и кассового обслуживания физических и юридических лиц)

N______

В соответствии с Федеральным законом «О банках и банковской деятельности» настоящая лицензия выдана

именуемой в дальнейшем Банк, на осуществление банковских операций.

Банку предоставляется право на осуществление следующих банковских операций со средствами в рублях.

1. Привлечение денежных средств юридических лиц во вклады (до востребования и на определенный срок).

2. Размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств юридических лиц от своего имени и за свой счет.

3. Открытие и ведение банковских счетов юридических лиц.

4. Осуществление переводов денежных средств по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

Выдача лицензии организациям, осуществляющим отдельные виды банковских операций, на инкассацию банкнот, монет и ценностей

Как получить услугу онлайн (на портале «электронного лицензирования» www.elicense.kz):

- Перейти по кнопке «Заказать услугу онлайн», после чего в новом окне откроется портал «электронного лицензирования».

- Авторизоваться или зарегистрироваться на портале «электронного лицензирования».

- На странице портала «электронного лицензирования», открывшейся после нажатия кнопки «Заказать услугу онлайн», перейти по ссылке «Подать заявление».

- Заполнить заявление и подписать вашей ЭЦП.

- Отследить статус поданного заявления можно в разделе «Мои заявления». О получении разрешения можете узнать в разделе «Мои разрешительные документы», о получении уведомления — в разделе «Мои уведомления».

Результат оказания услуги

Лицензия, переоформление лицензии, ее дубликат, либо мотивированный ответ об отказе

Особенности проведения и учета инкассации денежных средств

Инкассация денежных средств заключается в перемещении работниками специальной службы денег и документарных ценностей, таких как векселей, платежных и расчетных документов, из кассы клиентов банковской структуры до передачи в банк для последующего оприходования денег и ценностей на счета организаций.

Услуги по инкассации востребованы в работе предприятия или ИП, деятельность которых предусматривает необходимость периодической сдачи наличных средств или перемещения ценностей.

Возможности, предоставляемые инкассаторской службой

Инкассация, как и все процедуры, связанные с операциями по кассе, включая перемещение/перевозку наличных, выполняются согласно ФЗ № 86 (10.07.2002), Положению ЦБ РФ № 318п (24.04.2008).

Право работы с наличными ресурсами путем перемещения/перевозки и инкассации, выполнения операций по кассе доступно только организациям и предприятиям, принятым в систему ЦБ РФ.

Кредитная компания может пользоваться услугами предприятий, занятых специализированной перевозкой ценных грузов, в случае необходимости у нее в перемещении наличных денег, так как для транспортировки денег лицензия ЦБ не требуется.

В числе ценностей для перевозки допускается присутствие:

- наличных средств;

- валюты;

- ценных бумаг;

- финансовой и платежной документации, представляющей определенную ценность для инкассируемой компании.

Содержание предприятием собственной структуры по инкассации наличности предусматривает значительные траты по ее содержанию и не всегда бывает рентабельно. Поэтому целесообразнее воспользоваться услугами сторонних специализированных организаций.

Передача сторонним компаниям полномочий по перевозке ценностей оформляется специальным соглашением, включающим условия оплаты услуги:

- со специальным подразделением банковского или иного финансового учреждения;

- с частной охранной структурой, осуществляющей деятельность на основании лицензии ЦБ РФ.

В тексте договора сторонами указываются особенности перевозки денег, ответственность каждого из участников соглашения в ситуации возникновения форс-мажорных обстоятельств, а также:

- Четко согласованные графики и условия изъятия ценностей, их последующей перевозки и передачи.

- Условия обеспечения компанией-заказчиком услуг гарантированного доступа в помещение для передачи денег.

- Обязательность выполнения транспортировки денег в специальных опломбированных сумках на предназначенном для указанных целей транспортном средстве.

Процедура инкассации предусматривает не только исключительно транспортировку наличных ресурсов и ценных бумаг на размещение и хранение, но и некоторые иные услуги:

- зачисление принятых ресурсов на счета компании;

- перемещение средств/ценностей между филиалами организации;

- выполнение обмена купюр (укрупнение номинала).

Организация процедуры инкассации

Процесс перемещения наличных денег включает ряд последовательных действий, в числе которых:

- подготовка денежных сумм к перевозке;

- выполнение обмена купюр при необходимости и оформление бумаг;

- передача ценностей ответственным работникам-инкассаторам, помещение их в специальные сумки, пломбирование последних;

- перевозка подготовленного и оформленного груза специальным бронированным транспортом в сопровождении профессионально подготовленных работников;

- передача имущества в банк (временное размещение в офисе инкассирующей структуры, если инкассация выполнялась после окончания рабочего времени в принимающем банке);

- подсчет и проверка наличных средств;

- приходование денег на банковский счет клиента (инкассируемого).

По каждой из занятых инкассацией структур в банке готовят и оформляют специальные карточки с указанием числа выделенных и пронумерованных сумок для инкассации, наименований обслуживаемых предприятий с кодами и адресами, времени приезда инкассаторов.

К сведению! Число сумок, выделяемых организации, определяется исходя из размера инкассируемой наличности, каждая из них имеет индивидуальный номер.

Подробнее о том, как проходит инкассация:

- Перед отправкой по маршруту инкассаторы обеспечиваются пустыми сумками для размещения денег и ценностей, ключами, доверенностями (на инкассирование, перемещение наличных сумм), штампами, карточками.

- По прибытии в обслуживаемую компанию ответственный работник допускается к исполнению операции после предъявления им доверенности, служебного удостоверения, инкассаторской сумки (пустой), карточки.

- Сотрудник предприятия, чаще всего — кассир, предъявляет прибывшему сотруднику инкассации образец пломбы, вручает заполненную сумку и документы (накладную, квитанцию), а в сумку с наличными средствами вкладывает препроводительную ведомость.

- После инкассатор выполняет внешний осмотр полученного на предмет его целостности, определяет соответствие пломбы предъявленному образцу, проверяет правильность внесения сведений в документы: накладную, квитанции.

- При отсутствии замечаний кассиром заполняется явочная карточка. Инкассатором сверяются сумма средств, номер сумки, указываемые в документах, после чего им передается сотруднику организации квитанция, подписанная и имеющая оттиск штампа инкассатора.

Нарушения и ошибки, допущенные при оформлении ведомости или при упаковке, устраняют при инкассаторах. Если длительность корректировки превышает установленный лимит присутствия в организации и в целом временной график работы инкассаторов, то для изъятия надлежащим образом оформленных сумок выполняется вторичный приезд инкассаторов в выбранное ими время исходя из полученного ранее графика заездов. При этом в карточку вносится особая отметка о повторном заезде.

К сведению! Периодичность, время для посещения сотрудниками обслуживаемой компании устанавливаются руководством службы инкассации по согласованию с инкассируемой организацией.

Принимающий наличные и ценности сотрудник банка проверяет:

- отсутствие внешних нарушений на сумке с вложениями;

- целостность пломбировки на заполненной сумке;

- соответствие информации, указываемой в переданных документах (накладной, квитанции, явочном листе).

Работник инкассации, сдавший сумки с ценностями в банковскую структуру, передает своему руководителю или дежурному работнику полученные ранее штамп, ключи, доверенности, карточки.

Бухгалтерский учет при инкассировании денег

Поступление от реализации, переданное в кассу банка для перевода на расчетный счет компании, но еще не оприходованное по назначению отражается: Дт сч. 57 («Переводы в пути») / Кт сч. 50 (касса).

Проводка выполняется на основе кассового (расходного) ордера, формируемого с учетом информации из квитанции к сумке.

Приходование суммы на расчетный счет компании производится на основании полученной от банка выписки операцией: Дт сч. 51 (Расчетный счет) / Кт сч. 57. Размер недостачи, обнаруженной в банке при пересчете денег, списывается по акту проводкой: Дт сч. 57 / Кт сч. 94 (Недостачи от ущерба ценностям).

Недостающие средства взыскиваются с виновных сотрудников в следующем порядке: Кт сч. 94 / Дт сч. 73 (с/сч. расчетов по компенсации материального урона). При компенсировании нехватки средств путем оплаты через кассу выполняется операция: Дт сч. 50 / Кт сч. 73, а при удержании денег из заработка виновного: Дт сч. 70 (Расчеты с сотрудниками по заработной плате) / Кт сч. 73.

К сведению! По распоряжению руководства организации виновный сотрудник несет ответственность в размере среднемесячного заработка, сумма свыше указанного показателя может взыскиваться при согласии самого виновного либо при наличии судебного решения (ст. 248 ТК РФ).

Когда не была определена виновная сторона либо решением суда было отказано в удержании с нее ущерба, убыток списывается на финансовые результаты предприятия: Кт сч. 94 / Дт сч. 91 (Иные поступления и траты).

Излишек суммы приходуется и относится в результаты от хозяйственной деятельности: Дт сч. 57 / Кт сч. 91.

К сведению! При обнаружении нехватки денег или их излишка, фальшивых банкнот инкассаторы не считаются ответственными при условии сохранения целостности инкассаторской сумки и пломбировочного оттиска. Инкассатор ответственен в размере недостающей суммы денег, если им была принята поврежденная сумка или произошла ее потеря.

Инкассация наличных денежных средств

Вложение сумки в автоматический сейф

Страховщик может сдавать наличность через автоматические сейфы банка. Для этого он должен иметь достаточное количество порожних сумок.

Формирование сумки осуществляется так же, как и для инкассации. При этом кредитной организацией с учетом технологии приема сумок автоматическим сейфом определяется способ прикрепления накладной, которая либо вкладывается в сумку, либо прикрепляется к ней. Квитанция остается у страховщика.

Процедура вложения сумки в сейф следующая.

1. Клиент вводит номер сумки, персональный код, пароль или другие предусмотренные договором банковского счета, счета по вкладу (депозиту) или другим договором идентифицирующие его данные.

2. После вложения сумки с наличными деньгами клиент выводит распечатку автоматического сейфа, подтверждающую осуществление операции по приему сумки с наличными деньгами, в которой содержится информация о клиенте, дате и времени вложения сумки с наличными деньгами в автоматический сейф.

Бухгалтерский учет

Сдача наличных денежных средств в банк через инкассаторов оформляется расходным кассовым ордером с использованием счета 57 «Переводы в пути». Использование указанного счета удобно с точки зрения аналитического учета по инкассируемым точкам и инкассаторам.

Пример 1

Страховщик передал наличность инкассатору для доставки в банк с целью зачисления на расчетный счет в сумме 700 тыс. руб. Комиссия банка составила 0,2% от инкассируемой суммы. Бухгалтерские проводки приведены в таблице 1.

Учет сдачи наличности в банк через инкассатора

Переданы наличные денежные средства из кассы инкассаторам

Как инкассировать деньги в банк

Когда кофейня Stories проработала первый месяц, в кассе накопилось 80 000 рублей. Владелицы хранили эти деньги в коробочке в ящике стола, пока в кофейню не пришел неадекватный провокатор и не напугал бариста и гостей.

После этой истории деньги решили зачислить на расчетный счет, а чтобы не было сюрпризов по пути в банк — заказали инкассацию. Казалось, дальше всё само: приедут люди с автоматами, заберут деньги. Но на практике идея обернулась кучей бумажек и двумя холостыми выездами.

Рассказываем, как работает инкассация, чего от нее ждать и как оценить, нужна ли вам.

Что такое инкассация

Инкассация — это услуга по перевозке ценностей с охраной. Перевозить можно деньги, документы и вообще что угодно, дорогое сердцу. Обычно предприниматели заказывают перевозку денег в банк, но направление может быть любым: в банк, из банка, между подразделениями фирмы, в другую компанию или частному лицу.

По закону «О банках и банковской деятельности» (п.5 статья 5) инкассация денег, векселей, платежных и расчетных документов относится к банковским услугам и поэтому регулируется положениями Центробанка. Это значит, что оказывать инкассаторские услуги может не кто угодно, а только организации, у которых есть на это лицензия.

Обычно, когда говорят про инкассацию, подразумевают вооруженных охранников, которые приезжают по графику на бронированной машине. На самом деле, это не единственный вариант. Есть еще самоинкассация: зачислять деньги на расчетный счет можно через операциониста в банке, самостоятельно через банкомат, через автоматические ящики или даже заказать доставку банкомата к вашему магазину. Про всё это расскажем отдельно, сейчас — только про традиционную выездную инкассацию, тех самых вооруженных охранников.

Как часто нужно отвозить деньги в банк

Предприниматель может сам определить, как часто перечислять деньги на расчетный счет. В законе есть понятие «лимит остатка наличных денег» — это максимальная сумма, которая может быть в вашей кассе. Но во-первых, устанавливать ее обязаны только средний и крупный бизнес, а во-вторых, определяет эту сумму сам предприниматель — так гласит Указание Центробанка. Для ИП, микро и малого бизнеса устанавливать лимит не обязательно: они могут держать в кассе столько денег, сколько хотят, и переводить их на расчетный счет так часто, как хотят.

Плюсы и минусы инкассации

Предприниматели заказывают инкассацию, чтобы обезопасить свои деньги и тратить меньше времени. С другой стороны, тратить время всё равно нужно — оформлять и заполнять документы. Разберем плюсы и минусы, чтобы понять, стоит ли тратиться на инкассацию.

Плюсов у инкассации несколько: это безопасно, быстро и почти не нужно отвлекаться от работы.

Безопасность. Инкассаторы охраняют ваши деньги: у них автоматы и бронированная машина. Они гарантируют, что деньги доедут до банка. Когда вы везете деньги самостоятельно, за деньги отвечаете вы. И автомата у вас нет.

Без простоев. Если вы работаете без сотрудников, приходится выбирать: или пойти в банк, или на точку. Всё время, которое вы проводите в банке, точка простаивает, а вы не зарабатываете. С инкассацией вы не тратите время на походы в банк.

Скорость зачисления. Инкассаторы не только привозят деньги в банк, но и переводят их на расчетный счет. Иногда, если вы зачисляете деньги через операциониста в банке, что-то идёт не так, и деньги долго не приходят. У инкассаторов всё быстро. Если оформить все сопроводительные документы правильно, деньги забирают и зачисляют на счет за 1 день.

Минус инкассации в бюрократии. Чтобы за вашими деньгами приезжала машина, вы должны подписать договор на обслуживание и каждый раз заполнять пачку сопроводительных документов. Документы нужно заполнять заранее: у инкассаторов есть график, и время на каждую точку ограничено. С документами строго: никаких примерных сумм или исправлений. Если вы ошиблись, инкассаторы не будут ждать, пока вы всё исправите. Они не примут наличные, а вам придется писать отказ и оплачивать выезд.

Как заказать инкассацию

Подготовка к первой инкассации самая долгая: чтобы заказать машину, нужно оформить договор с инкассаторской службой, согласовать суммы и график, заполнить документы. С момента обращения в банк до момента, когда за деньгами приезжает машина, может пройти несколько недель. В следующие разы нужно заполнять только сопроводительные документы — их всего три, набор всегда одинаковый.

Шаг 1. Оставить предварительную заявку на инкассацию

| Видео (кликните для воспроизведения). |

Обычно оставить заявку можно через форму на сайте банка или инкассаторской службы. В некоторые банки приходится звонить.

Шаг 2. Согласовать тарифы

Иногда банк публикует тарифы на сайте, и вы заранее знаете, сколько будет стоить инкассация для бизнеса с вашими параметрами. Если в открытом доступе тарифов нет, о них придется договариваться индивидуально.

Шаг 3. Заключить договор обслуживания и график выездов

Если деньги инкассирует ваш банк, договор будет двусторонним, если отдельная инкассаторская служба — трехсторонним: вы, банк и инкассаторы. В договоре прописываются обязанности сторон: служба отвечает за перевозку, пересчет и зачисление денег на расчетный счет. Если с деньгами что-то случится, служба вернет всю сумму предпринимателю.

Чтобы инкассаторы согласились с вами работать, вы должны гарантировать, что к точке можно свободно подъехать, а в коридорах по пути к кассе не будет толпы посторонних. Помещение с кассой должно закрываться на ключ, во время инкассации покупателей и клиентов в нем быть не может.

Как происходит инкассация

Вместе с договором вы согласовываете и подписываете график, по которому приезжает машина. Перед каждым приездом нужно заполнить сопроводительные документы.

Шаг 1. Заполнить документы на перевозку, сложить деньги в сумку и запечатать.

Чтобы инкассатор принял у вас деньги, вы должны заполнить «Препроводительную ведомость к сумке 0402300». Он состоит из ведомости, накладной и квитанции.

Все документы вы заполняете самостоятельно. Памятку, как заполнять, даст банк. Если вдруг нет, пользуйтесь официальными разъяснениями — они есть в Приложениях к Указанию Банка России № 3352-У.

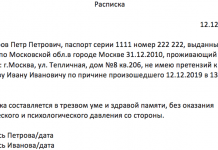

Заполненная препроводительная ведомость к сумке. Это часть документа, сам документ в четыре раза больше. Источник: glavkniga.ru

Шаг 2. Передать деньги инкассатору

Передача денег инкассатору — это почти как встреча двух разведчиков в стане врага. Когда к вам приезжает инкассатор, он должен доказать, что он действительно тот, за кого себя выдает. Для этого он показывает кассиру свой паспорт и доверенность на перевозку денег. Раньше инкассатору была нужна еще явочная карточка, но с 3 июля 2018 года ее отменили.

Дальше кассир складывает деньги в инкассаторскую сумку. Служба инкассации может работать с сейф-пакетами или с холщовыми инкассаторскими сумками. Когда будете подписывать договор, узнайте, с чем работает ваш банк. Пакеты обычно нужно покупать самостоятельно, холщовые сумки возят с собой инкассаторы.

Сейф-пакет — одноразовый пластиковый пакет для денег и документов. Его особенность в том, что после того как вы заклеили пакет, незаметно открыть его невозможно. Иногда пакеты выдает банк, иногда покупать их нужно самостоятельно.

Так выглядит сейф-пакет «Сбербанка». Как только пакет закрыли, открыть его без повреждений невозможно — это гарантирует, что незаметно поменять содержимое не удастся. Источник: rosbizinfo.ru

Инкассаторская сумка — это холщовый мешок, который запечатывается специальной пломбой. Мешки бывают больших размеров — это важно, если вы хотите перевезти действительно много наличных.

Если ваш банк работает с инкассаторскими сумками, вместе с документами и графиком инкассации вам выдадут индивидуальный пломбиратор. Он выглядит как плоскогубцы, но на его пластинках выгравирован номер места инкассации. Чтобы запечатать сумку, кассир завязывает ее бечевкой, на концы накладывает свинцовую пломбу и сжимает пломбиратором.

Набор для инкассации: сумка, пломбы, бечевка и пломбиратор. Источник: plombomir-nk.ru

Сложите деньги в пакет или сумку, вложите туда же ведомость и запечатайте. Накладная и квитанция должны остаться у вас на руках. Следите за тем, чтобы во всех документах сумма точно совпадала — иначе инкассаторы не примут деньги, а вы заплатите за холостой выезд.

Дальше инкассатор проверяет, что сумка цела, пломба соответствует образцу и смотрит, что все документы заполнены правильно.

Если всё в порядке, инкассатор должен поставить штамп и расписаться на квитанции. Квитанция остается у кассира — это доказательство, что инкассатор забрал сумку с деньгами и теперь несет за нее ответственность.

Если что-то пошло не так, например, в документах ошибки или исправления, суммы не совпадают или пакет поврежден, инкассатор не примет деньги, а вы заплатите за отказ.

Девушкам из Stories инкассация удалась только с третьего раза: сначала не было сейф-пакета, потом не успели подготовить документы. Источник: stories.evotor.ru

Шаг 3. Ждать денег на расчетном счету

Когда вы отдали деньги инкассатору, всё дальнейшее — его работа. Он отвозит наличные в банк, там их пересчитывают и переводят на счет. Если всё правильно, деньги приходят за 1-2 дня.

При пересчете банк может выявить нарушения: например, обнаружить, что реальная сумма больше или меньше суммы в документах, или выяснить, что деньги фальшивые. Тогда сотрудники банка оформляют акт экспертизы и ищут виновных.

Сколько стоит инкассация

Стоимость инкассации зависит от суммы, которую вы хотите перевезти, времени инкассации и сложности маршрута, наличия вооруженной охраны и регулярности перевозок. Она складывается из фиксированной стоимости за выезд (500-800 рублей) и процента от суммы, которую предприниматель сдает инкассаторам (0,1-2%).

Часто банки не публикуют тарифы на сайте, а рассчитывают для каждого индивидуально. Банку удобнее работать с большими суммами, поэтому чем больше сумма, тем ниже процент. А еще, если вы лояльный клиент, например, у вас расчетный счет, эквайринг и аренда онлайн-кассы в одном банке, тариф обычно выгоднее.

1. Решите, нужна ли вам инкассация. Плюсы — не придется уезжать с точки, везти деньги в сумке и тратить время на очереди. Всё безопасно: ответственность за деньги несет инкассаторская служба. Минусы — бюрократия: придется оформлять кипу сопроводительных документов, а за каждую ошибку платить.

2. Узнайте, сколько стоит инкассация. Как правило, если стоимость фиксированная, ее пишут на сайте банка. Если нет, оставляйте заявку и пробуйте договориться с менеджером о льготных условиях.

3. Узнайте, какие документы хочет от вас банк. Пройдитесь по каждому пункту договора, выясните все подробности: например, сколько времени инкассаторы могут провести у вас на точке, что будет, если вы ошиблись с документами, кто покупает пластиковые пакеты для денег.

4. Изучите шаблоны, памятки и инструкции, как заполнять документы. Готовьте документы заранее: инкассаторы не будут ждать, пока вы заполните формы. Если не уложитесь в отведенное время, деньги не заберут, зато придется писать отказ и оплачивать выезд.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

Инкассация денежных средств

Инкассация наличных денег также является банковской операцией (п. 5 ч. 1 ст. 5 Закона о банках и банковской деятельности).

Данные операции могут осуществлять банки и расчетные небанковские кредитные организации [1] , а также небанковские кредитные организации инкассации, зарегистрированные и получившие лицензию до 2 марта 2004 г. [2]

Под инкассацией понимается осуществление кредитной организацией сбора и доставки наличных денег клиентов в кредитную организацию с последующим зачислением (перечислением) их сумм на банковские счета, счета по вкладам (депозитам) клиентов, открытые в этой или иных кредитных организациях.

Инкассацию следует отличать от перевозки, которой является транспортировка кредитными организациями наличных денег из кредитных организаций или учреждений Банка России, осуществляющих их расчетно-кассовое обслуживание, или в эти организации, а также изъятых из программно-технических средств и подлежащих вложению в программно-технические средства.

Для перевозки наличных денег кредитная организация может привлекать организации, оказывающие услуги по перевозке ценных грузов

[3] . Перевозка для собственных нужд юридического лица является нелицензируемым видом деятельности (подп. 22 п. 1 ст. 12 Федерального закона «О лицензировании отдельных видов деятельности»).

К перевозке относится и транспортировка драгоценных металлов и драгоценных камней.

Ответственность за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций

В соответствии с ч. 1 ст. 15.1 КоАП РФ осуществление расчетов наличными деньгами с другими организациями сверх установленных размеров, неоприходование (неполное оприходование) в кассу денежной наличности, несоблюдение порядка хранения свободных денежных средств, а равно накопление в кассе наличных денег сверх установленных лимитов влечет наложение административного штрафа на должностных лиц в размере от 4000 до 5000 руб., на юридических лиц – от 40 000 до 50 000 руб.

Такая же ответственность установлена ч. 2 ст. 15.1 КоАП РФ за нарушение платежными агентами, банковскими платежными агентами и банковскими платежными субагентами обязанностей по сдаче в кредитную организацию полученных от плательщиков при приеме платежей наличных денежных средств для зачисления в полном объеме на свой специальный банковский счет (счета), а равно неиспользование платежными агентами, поставщиками, банковскими платежными агентами, банковскими платежными субагентами специальных банковских счетов для осуществления соответствующих расчетов.

Дела об административных правонарушениях, предусмотренных ст. 15.1 КоАП РФ, рассматривают налоговые органы (ст. 23.5 КоАП РФ).

Причем за осуществление расчетов наличными деньгами сверх установленных пределов штраф должен налагаться на юридическое лицо-плателыцика (и соответственно на его должностных лиц) [4] . Это обусловлено тем, что получатель обязан принимать законное платежное средство.

За нарушение порядка расчетов наличными деньгами между юридическими лицами (т.е. при внесении юридическим лицом наличных денег в кредитную организацию для их зачисления (перечисления) на счет получателя) административного штрафа не установлено. В этом случае возможно применение к кредитной организации, принявшей наличные деньги от плательщика, со стороны Банка России мер воздействия, предусмотренных ст. 74 Закона о Центральном банке РФ.

- [1] См.: приложения 6, 7, 9 и 18 к инструкции ЦБ РФ от 02.04.2010 № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций».

- [2] С этой даты утратило силу указание ЦБ РФ от 01.06.1998 № 244-У «О регистрации небанковских кредитных организаций, осуществляющих операции по инкассации, и особенностях лицензирования их деятельности».

- [3] Пункт 1.5 Положения о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации, утв.

Лицензия на предоставление банкам услуг по инкассации

Лицензия на предоставление банкам услуг по инкассации

Что мы делаем

- консультируем относительно получения лицензии на предоставление инкассаторских услуг;

- формируем пакет документов, необходимый для получения лицензии на инкассацию;

- сопровождаем рассмотрение заявления и пакета документов в Национальном банке Украины;

- предоставляем реквизиты на оплату официальных платежей за подачу документов на получение лицензии;

- получаем Выписку из лицензионного реестра об оформлении лицензии и передаем её Клиенту.

По дополнительной договоренности:

- разрабатываем предусмотренные лицензионными условиями положения, структуру и другие внутренние документы.

- помогаем с получением справок о несудимости, документа о кредитной истории и др.

Стоимость услуг

В стоимость получения лицензии на инкассацию не входит оплата официального платежа, который оплачивается соискателем лицензии НБУ за рассмотрение документов на выдачу лицензии.

Стоимость услуг зависит от следующих факторов:

- нужно ли будет получать отчеты из бюро кредитных историй;

- нужно ли будет получать Выписку из реестра лицензий на инкассацию;

- нужно ли будет разрабатывать положение о подразделении инкассации и должностные инструкции для работников такого подразделения и т.д.

Содержание

Почему именно?

Самостоятельно получаем некоторые документы, необходимые для оформления лицензии

Опыт получения лицензий, необходимых для охраны ценностей

ОСТАЛИСЬ ВОПРОСЫ?

Наши юристы проконсультируют Вас!

Документы для получения Лицензия на предоставление банкам услуг по инкассации

- Копии тех. паспортов на бронированный автотранспорт

- Копии сертификатов соответствия, подтверждающие панцирную защиту бронированного автотранспорта

- Документы, подтверждающие образование и стаж руководителя подразделения инкассации

Учитывая то, что лицензия НБУ на предоставление банкам услуг по инкассации позволяет транспортировку денежных средств в крупных размерах и часто связана со значительными рисками, получения такого разрешения Нацбанка предусматривает строгое соблюдение лицензионных условий инкассации, в том числе наличие значительного перечня разрешительных и подтверждающих документов.

Вы можете скачать полный перечень документов для лицензии на предоставление услуг банкам по инкассации.

Отзывы наших клиентов

Генеральный директор Сташкевич И.Е., ООО «ТОРГОВАЯ ФИРМА» РУДЬ»

Руководитель Л.И. Червонюк, ООО «Виталюкс»

Генеральный директор Скибинский В., Йокогава Электрик Украина Лтд.

Главный офтальмолог Украины, Оксана Витовская, Общественный союз «Всеукраинский альянс офтальмологов»

Генеральный директор Логвиненко И. В., ООО «Авиакомпания БРАВО»

Президент АСБУ Тедеев Э.С., Асоциация спортивной борьбы Украины

Партнер, Лысенко Д.Ю., Василь Кисиль и партнеры

Важная информация

Компания, желающая получить лицензию, должна иметь средства на банковском счету в размере не менее, чем 1 млн. гривен.

Вместе с пакетом документов на получение лицензии на инкассацию, обязательным условием является предоставление квитанции об уплате официального платежа за рассмотрение документов.

Неподача этого документа является основанием для возвращения НБУ документов на доработку.

НБУ имеет право дополнительно к определенному лицусловиями пакету документов, требовать документы и данные, если это необходимо для принятия решения о выдаче лицензии.

Ответы на часто задаваемые вопросы

В течение какого времени принимается решение НБУ о выдаче лицензии на инкассаторские услуги?

В течение 30 рабочих дней со дня получения НБУ полного пакета документов.

Выдается ли бумажный бланк лицензии на предоставления инкассаторских услуг?

Нет. Бланк лицензии не выдается. Бумажным подтверждением получения лицензии является Выписка из электронного реестра лицензий.

Есть ли какие-то требования к размеру уставного капитала или других финансовых показателей юридического лица, претендующего на получение лицензии по предоставлению инкассаторских услуг?

Стоимость чистых активов юридического лица не должна быть меньше, чем уставный капитал юридического лица. Компания, которая желает получить лицензию, обязано иметь на своих счетах средства в размере не менее, чем 1 млн. гривен, для покрытия расходов, предусмотренных бизнес-планом на первый год деятельности.

| Видео (кликните для воспроизведения). |

Есть ли какие-то особые требования к руководителю юридического лица, которое намеревается получить лицензию на предоставление услуг по инкассации?

Руководитель юр. лица должен иметь: высшее образование (степень высшего образования не ниже, чем магистр), стаж работы на руководящих должностях не менее пяти лет.

Источники

Зайцев, Р. В. Признание и приведение в исполнение в России иностранных судебных актов / Р.В. Зайцев. — М.: Wolters Kluwer, 2013. — 208 c.

Пикуров, Н. И. Комментарий к судебной практике квалификации преступлений на примере норм с бланкетными диспозициями / Н.И. Пикуров. — М.: Юрайт, 2014. — 496 c.

Исаев, Сергей Регистрация фирмы. Самостоятельно, правильно и быстро / Сергей Исаев. — М.: Питер, 2010. — 160 c.- Гусов, К.Н. Комментарий к трудовому кодексу Российской федерации (вводный); М.: ВИТРЭМ, 2013. — 240 c.

- Оксамытный, В.В. Теория государства и права / В.В. Оксамытный. — М.: ИМПЭ-ПАБЛИШ, 2004. — 563 c.