Содержание

- 1 Налог при обмене квартиры — размер, порядок уплаты и ее нюансы

- 2 Отменили НДФЛ с продажи единственного жилья при сроке владения 3-4 года

- 3 Налог при обмене квартиры: нюансы и рекомендации

- 4 Налоговый вычет при продаже квартиры — изменения, как получить

- 5 Особенности дарения квартиры, которая находится в собственности менее 3 лет

- 6 Вопросы и ответы

- 7 Комментарии

Налог при обмене квартиры — размер, порядок уплаты и ее нюансы

Каков налог при обмене квартиры — актуальный вопрос. Ведь с 2010 года на территории РФ прослеживается очень интересная тенденция – учащение сделок с обменом квартир.

С одной стороны подобное явление достаточно специфично, ведь сделка мены до сих пор является некой диковинкой на рынке недвижимости. А с другой – не столь удивительно, ибо, заключив один договор, каждая из сторон может провести сразу две сделки: продажу одной квартиры и покупку другой.

Особенностей у сделки мены, конечно, больше, чем у той же купли-продажи жилья, но по факту различия не особо то и существенные.

Чаще всего вопросы у граждан возникают относительно налогообложения сделок мены с участием квартир. Учитывай сей факт, наш ресурс решил более детально рассмотреть именно этот нюанс, уделив внимание тому, как рассчитывается и в каком порядке уплачивается налог при обмене квартиры.

О налогообложении сделок мены недвижимости

Нужно ли платить налог при обмене квартиры?

Законодательство РФ, а точнее Налоговой Кодекс нашей страны, четко определяет то, в каких ситуациях и в какой размерности граждане обязаны уплатить налог с проведения гражданских сделок.

Касаемо заключения договоров мены, закон регламентирует две ситуации, когда имеет место налогообложение при обмене квартиры:

- Первая ситуация – предметом договора мены является (являются) квартира (квартиры), которые находились в собственности владельцев менее 3-х (5) лет и их стоимость превышает сумму в 1 000 000 рублей. Точнее, если передаваемая по обмену квартира приобреталась участником сделки до 2016 года, то для освобождения от оплаты налога он должен владеть её не менее 3-х лет, в иных случаях – 5 лет и более.

- Вторая ситуация – в условиях договора мены имеется пункт, определяющий проведение доплаты одной из сторон сделки. В таком случае оплата налога обязательна всегда.

Таким образом, получается, что налогообложению не подвержены сделки по обмену недвижимости, в которых имеет место быть равноценный и бездоплатный обмен.

Многие граждане также интересуются, применима ли уплата налога при соглашении мены недвижимости к системе налоговых вычетов.

Ответ прост и очевиден – безусловно, да. Притом, лица, участвующие в сделке мены могут воспользоваться полученным вычетом для погашения налоговых обязательств. А также получить некоторый вычет на свое имя.

Стоит понимать, что воспользоваться налоговым вычетом при сделке обмена квартиры могут только полноценные резиденты РФ. То есть иностранцы или лица, получившие вид на жительство, но не имеющие гражданство нашей страны, получить или воспользоваться вычетом не смогут.

Естественно, система налоговых вычетов при договоре мены применима лишь в том случае, если в нем имеется пункт доплаты, в иных ситуациях она не используется.

Размер налога при обмене квартиры

Сколько придется уплатить при регистрации сделки?

Размерность необходимого к уплате налога при сделке обмена недвижимостью определяется исходя из конкретных особенностей договора мены, а точнее:

- В случае, когда предмет или предметы сделки находились в собственности владельцев менее 3-х лет, размер налога определяется по стандартной для этого формуле на всю стоимость квартиры или квартир.

- В ситуации же, когда имеет место доплата, то размерность налоговой базы определяется исключительно из данной суммы.

Соответственно, если представленные выше случаи комбинируются между собой, то размерность доплаты и стоимость всей квартиры суммируются и, исходя из полученного значения, высчитывается необходимый к оплате налог.

Формула расчета налога также различна для представленных выше ситуаций:

- Для первого случая размерность налога определяется по формуле – (стоимость квартиры – 1 000 000 рублей) * 0,13. Например, гражданин Иванов меняет свою квартиру, которой он владел 2 года и стоимостью 4 000 000 рублей, на другую. Значит, он должен уплатить налог равный – (4 000 000 – 1 000 000) * 0,13, точнее – 390 000 рублей.

- Для второго случая, то есть при наличии доплаты по договору, лицо, получающее доплату по договору мены, обязуется оплатить налог, который рассчитывается по формуле – (размер доплаты) * 0,13. Например, гражданин Пеночкин проводит обмен своей квартиры, стоимость которой составляет 2 000 000 рублей, на квартиру стоимостью 3 000 000 рублей, то налог, который он должен уплатить государству, равен – (1 000 000 * 0,13), а точнее – 130 000 рублей.

База налогообложения при регистрации сделки мены недвижимости

Если же имеет место и доплата, и владение квартирой менее 3-х лет, то расчет проводится по формуле:

(Стоимость квартиры + Доплата – 1 000 000) * 0,13

Важно отметить, что в ситуациях, когда одна квартира – предмет сделки, находилась у своего владельца (участника сделки) менее 3-х лет, а другая квартира – также предмет сделки, находилась у своего владельца (другого участника сделки) более 3-х лет, то налог обязуется оплатить только собственник квартиры, владеющий ею менее 3-х лет.

Расчет размерности налога проводится исключительно по стоимости его же квартиры, то есть цена другого предмета сделки при вычислении налогооблагаемой базы не учитывается.

Порядок расчета налога с учетом налогового вычета или получение такового может быть использован любой из сторон договора мены.

Определение размерности вычета происходит в том же порядке, что при сделках купли-продажи. Процедура расчета, конечно, не столь проста и достаточно запутана, но не раз уже освещалась на нашем ресурсе, поэтому настоятельно советуем ознакомиться с данным материалом.

Для общей информации уточним, что воспользоваться вычетом или получить таковой по итогам сделки можно лишь при соблюдении следующих условий:

- Стороны сделки являются не взаимозависимыми лицами. То есть, если в договоре мены квартир участвуют родители и их сын, то получение или использование налогового вычета невозможно. В случае же с участием в сделке семьи и их соседа (не родственника) система налоговых вычетов применима.

- Сторона сделки, желающая получить вычет или воспользоваться таковым, проводит уплату НДФЛ (налогов на доходы физических лиц). Здесь все просто, ведь подобная мера необходима лишь потому, что именно из НДФЛ и определяется налоговый вычет. Притом — и в ситуации с его получением, и с его использованием.

- Получатель вычета или использующее его лицо имеет документальное подтверждение сделки. Такая мера необходима для того, чтобы подтвердить право на налоговый вычет в полномочных организациях. При отсутствии таких документов вычет зачастую не предоставляется или предоставляется на налогооблагаемую базу в 1 000 000 рублей, но не более.

Порядок уплаты и ее особенности

Как и куда производится оплата налога при оформлении сделки по обмену недвижимости

Налоговые органы не так тщательно контролируют оплату налогов с проведения гражданских сделок. Обмен квартир не стал тому исключением, однако игнорировать внесение в государственную казну обязательного сбора не стоит.

Рано или поздно налоговые органы обнаружат, что сделка мены была проведена без оплаты налога, и на лица, обязующегося провести данную уплату, будет наложена некоторая ответственность, определенная Налоговым Кодексом РФ.

Дабы не допустить проблем в будущем, после проведения обмена недвижимостью, стороны мены должны позаботиться об уплате налога, конечно, если это необходимо.

Процедура внесения сбора в казну не столь сложна и заключается в проведении следующих мероприятий:

- Во-первых, необходимо провести и документально оформить сделку обмена. Здесь основное, на что важно обратить внимание – это юридическая грамотность составления договора мены. Провести сделку правильно поможет использование услуг нотариуса или детальное изучение ее порядка и применение полученных знаний самостоятельно.

- Далее придется зарегистрировать проведенную сделку в Росреестре. Для этого достаточно предоставить в госорган договор мены, паспорта сторон сделки и правоустанавливающие документы на квартиры, участвующие в обмене.

- После этого уже можно преступить к непосредственной уплате налога. Обращаться в налоговую инспекцию важно по месту прописки и в срок до 30 апреля (15 июля – при доплате) года, следующего за тем, в который была проведена сделка обмена. Для получения квитанции по оплате налога в налоговую инспекцию важно предоставить:

- налоговую декларацию, составленную по форме 3НДФЛ;

- паспорт лица, уплачивающего налог;

- договор мены;

- правоустанавливающие документы на квартиру;

- при необходимости – доверительная документация, заявление на получение/использование вычета.

Подав нужные документы, в госоргане гражданин получит квитанцию, по которой должен будет оплатить налог. После уплаты последнего налоговые обязательства с лица официально снимаются.

Как видите, особых сложностей в расчете и уплате налога при обмене квартиры нет. Главное в данных процедурах – знать их законодательные тонкости, которые, к слову, подробно освещены выше. Надеемся, сегодняшняя статья дала ответы на интересующие вас вопросы.

Все об уплате налогов при осуществлении сделок с недвижимость, в том числе при обмене жилья, вы можете узнать, посмотрев видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Отменили НДФЛ с продажи единственного жилья при сроке владения 3-4 года

Это и другие новации вступят в силу с 2020 года – закон подписан.

Подписан федеральный закон от 26.07.2019 N 210-ФЗ, которым внесены изменения во вторую часть НК. Некоторые из них были предусмотрены масштабным законопроектом № 720839-7, который пока что остался на стадии первого чтения в Госдуме, о чем мы в свое время сообщали. Но, видимо, власти решили, что часть из заложенных в него новшеств не ждет, и провели их отдельным законом, хотя все равно он по большей части вступит в силу с начала 2020 года.

НДФЛ с продажи единственного жилья

Основная новация состоит в том, что не надо будет платить налог, продав единственное жилье спустя три или четыре года после приобретения.

Как известно, если физлицо владело объектом в течение так называемого минимального срока, то, продав имущество по истечении этого срока, гражданин налог не платит. В общем случае этот срок составляет 5 лет. По сути, он пока что касается любых ситуаций, когда проданное жилье было ранее приобретено за деньги.

Есть исключения, при которых минимальный срок равен трем годам – если продано унаследованное или подаренное близким родственником жилье, или – полученное в результате приватизации или в обмен на пожизненную ренту предыдущего владельца. Теперь число таких исключений пополнится за счет единственного жилья, находящегося в собственности (включая совместную собственность супругов). Таким образом, минимальный срок владения для него составит три года.

Это будет касаться комнат, квартир, жилых домов, их частей или долей. Установлено условие: на момент госрегистрации продажи в собственности гражданина не должно быть других жилых помещений (долей в них). Однако при этом не будет учитываться «новое» жилье, приобретенное за 90 календарных дней до продажи «старого».

Полная индульгенция

От НДФЛ согласно новому пункту 62.1 статьи 217 НК будут освобождены доходы в виде «прощенного» долга физлица перед организацией или ИП в связи с признанием такой задолженности безнадежной к взысканию (например, вследствие истечения срока давности или после ликвидации организации). При этом должны соблюдаться условия: должник и кредитор – не взаимозависимые лица, и между ними нет трудовых отношений в течение всего периода наличия обязательства, и такое «прощение» не является матпомощью либо формой встречного исполнения обязательства. Эта тема ранее была отражена в другом законопроекте и несколько иначе.

В связи с новой нормой подправили подпункт 5 пункта 1 статьи 223 НК о дате возникновения дохода в случае, когда названное освобождение не действует.

Другие новшества

Ввведена нулевая налоговая ставка по налогу на прибыль для региональных и муниципальных музеев, библиотек и театров. Нулевая ставка для образовательных, медицинских и социальных организаций стала бессрочной (до сих пор подразумевалось ограничение срока ее действия концом этого года).

Внесены изменения, касающиеся инвестиционных налоговых вычетов.

Налог при обмене квартиры: нюансы и рекомендации

Граждане наделены правом совершения любых сделок с движимым и недвижимым имуществом. К недвижимости относятся земельные владения, частные дома и квартиры. Свою недвижимость собственник может подарить, продать, обменять. Рассмотрим подробнее вариант обмена квартиры и обложение процесса мены налогом.

Общие положения обмена

При желании совершить квартирный обмен составляется специальный договор мены, где участвуют две стороны, между которыми и происходит сделка. Чаще всего объектами недвижимого имущества меняются родственники для того, чтобы не оформлять сделку как акт купли-продажи. В гражданском законодательстве указано, что по соглашению мены обе стороны обмениваются товарами, причем каждая сторона одновременно является и продавцом и покупателем.

Обменные предметы считаются продаваемым товаром. В такой трактовке соглашение мены по своему значению очень близко по смыслу к понятию сути соглашения о купле-продаже, но все же отличия от нее есть. Оплата товара по соглашению мены происходит не деньгами, а передачей другого имущества во владение иному физическому или юридическому лицу.

Неравноценные меняемые товары проходят процедуру оценки, и выявленная стоимостная разница доплачивается денежной суммой от одной стороны соглашения в пользу другой стороны.

В налоговой базе подсчитываются все поступившие доходы в натуральном либо денежном выражении. По соглашению обмена предмет является натуральной формой. Размер полученной налогоплательщиком суммы должен быть прописан в соглашении мены стоимостным значением жилой площади.

Обратите внимание: любой доход подлежит обязательному отражению в декларации.

Помимо обязанности уплатить налог, у собственника жилого помещения есть право получить специальный налоговый вычет. По закону сумма вычета определяется исходя из цены жилой площади, которая была обменена и была во владении меньше 3-ех лет. Причем стоимость такой квартиры не должна превышать 1 миллиона рублей. В случае когда жилое помещение находилось в собственности гражданина более 3-ех лет, размер вычета будет равняться стоимостной оценке объекта недвижимости, являющейся предметом по договору мены.

Важный момент: размер суммы вычета напрямую зависит от времени, в течение которого собственник владел квартирой.

Размер взимаемого налога

Для того, чтобы узнать и самостоятельно рассчитать сумму, подлежащую к оплате за проведение сделки обмена жилплощади, нужно обратиться к нормам налогового законодательства. Там четко обозначены все основные вопросы и принципы налогообложения, такие как:

- размер налога

- налоговая ставка

- налоговый период

- порядок исчисления и уплаты налога

- какие виды деятельности облагаются дополнительным налогом

- порядок представления отчетности в налоговую инспекцию

- ответственность за нарушение норм, а также многие другие пункты

Российское законодательство установило общее правило об обязательной уплате подоходного налога для продаваемого либо меняемого объекта недвижимого имущества. Размер такого налога составляет 13% от стоимости жилой площади.

Обратите внимание: налоговый процент, подлежащий уплате, зависит от срока, в течение которого собственник владел квартирой, и которую он собирается обменять по соглашению о мене.

Владение жилым помещением в срок более 3-ех лет не предполагает уплату налогового платежа при совершении сделки обмена с объектами недвижимого имущества. Это же правило относится и к сделкам по наследованию, приватизации, покупке и дарению жилого помещения новому владельцу.

Льготы для отдельных категорий налогоплательщиков не предусмотрены. Для определения суммы, подлежащей к уплате, учитывается стоимость квартиры по договору обмена и умножается на 0,7. От полученного результата и взимается НДФЛ в 13%. Отдельного налога с продажи либо обмена жилой площади в налоговом законодательстве нет.

Систематическая неуплата налогов и непредоставление декларации о доходах, полученных гражданами и юридическими лицами, влечет за собой административную, а затем и уголовную ответственность.

Квартира в собственности менее 3 лет

Возникает вопрос: как определяется размер налога, если квартира находится в собственности сроком меньше 3-ех лет? Размер платы в таком случае рассчитывается на основе стоимости квартиры.

Внимание: стоимость жилплощади должна составлять сумму более 1 миллиона рублей для расчета налога.

Если цена жилой площади не превышает сумму в 1 миллион рублей, то гражданин не уплачивает налог на квартирный обмен. А вот в случае, когда цена свыше 1 миллиона рублей, то расчет налога, подлежащего к уплате, рассчитывается по формуле:

Обратите внимание: такая формула подойдет и для расчета суммы налога, подлежащего к уплате, с продажи квартиры.

Кроме особого способа высчитывания суммы налога для меняемых квартир, находящихся во владении собственника сроком не более 3-ех лет, гражданин должен подать соответствующую налоговую декларацию. Направить декларацию в налоговую инспекцию следует продавцу квартиры либо стороне мены. Налоговая декларация составляется даже в том случае, если прибыли с продажи квартиры не было. Период подачи декларации установлен датой 30 апреля в год после прохождения процедуры регистрирования сделки купли-продажи или мены.

Важный момент: гражданин может уменьшить сумму выплаты налогов, подтвердив свои расходы, понесенные им при получении доходов, которые он указал в декларации с продажи либо мены квартиры.

Законодательная база для налога на недвижимость

Основы регулирования правоотношений сделки по обмену объектами недвижимой собственности подробно обозначены в Гражданском Кодексе. Размер и порядок расчета подоходного налога с физических лиц указан в Налоговом Кодексе. Кроме того, можно ориентироваться на письма Министерства финансов, где четко указана его позиция по обложению налогом сделок по обмену недвижимыми объектами. Материалы судебной практики также помогут разобраться в вопросах установления и порядка уплаты налога при квартирном обмене.

Таким образом, при совершении квартирного обмена нужно помнить, что это своеобразная покупка, выраженная в форме натурального объекта. Причем это никак не освобождает от уплаты подоходного налога и направлению налоговой отчетности.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Налоговый вычет при продаже квартиры — изменения, как получить

Все доходы, получаемые гражданами, подлежат обложению налогом. Уплата налогов — это неотъемлемая часть нашей жизни. При этом в некоторых случаях государство Российской Федерации предлагает физическим лицам некоторые льготы. Речь идет о налоговых вычетах. В этой статье мы подробно разберем налоговый вычет, предоставляемый в случае продажи квартиры: кто имеет право его получить, в каком объеме и в какие сроки, а также рассмотрим все изменения законодательства в данной сфере на 2018 год.

Что такое имущественный вычет за продажу квартиры, и кто имеет право его получить?

Вычет — это предоставляемая государством льгота по некоторым налогам. Он означает возможность не оплачивать определенную часть налогов или вернуть их ранее оплаченные суммы. Указанный налоговый вычет применим только к объектам недвижимости.

Вычет при реализации недвижимости подразумевает следующие варианты:

- полное освобождение продавца от уплаты налога;

- налог рассчитывается с части полученного дохода;

- налог подлежит оплате с полной суммы, вырученной продавцом.

Рассмотрим подробнее каждый из вариантов.

Как получить налоговый вычет с продажи квартиры?

Возврат средств в случае продажи квартиры является имущественным налоговым вычетом.

Продавая квартиру либо иной объект недвижимости, продавец получает прибыль. С суммы этой прибыли нужно заплатить налог. Но его размер можно снизить при подаче декларации, применив на продажу соответствующий налоговый вычет. Данный вычет будет зависеть от продолжительности владения объектом. Если в собственности жилье находилось меньше чем три года, налогооблагаемую сумму можно снизить не более чем на 1 000 000 рублей. С остатка суммы нужно будет заплатить налог.

Пример: Вы продали квартиру, которая находилась в собственности меньше чем 3 года за 4 000 000 руб. Данную сумму, возможно, снизить на 1 миллион руб. и налог оплатить с 3 миллионов руб. (4 000 000 минус 1 000 000), то есть 13% от 3 000 000 = 390 тысяч руб.)

Если в собственности квартира была больше чем 3 года, продавец будет освобожден от уплаты налога. То есть облагаемую налогом сумму в подобном случае возможно снизить на сумму, полученную от реализации квартиры, в результате она будет = 0.

Пример: Вы продаете жилье, которое находилось в собственности более 3 лет за 4 000 000 руб. Эта сумма может быть снижена на вырученную от продажи квартиры сумму, то есть на те же 4 миллиона. В итоге облагаемая налогом база будет равна 0 (4 000 000 – 4 000 000 = 0).

Следовательно, продавать жилье выгоднее после 3-летнего периода владения.

В случае реализации квартиры, которая оформлена в совместную либо долевую общую собственность, сумма вычета будет распределена между всеми владельцами данного объекта недвижимости исходя из доли каждого из них, либо по достигнутой между совладельцами договоренности.

Продавая недвижимость, которая была в собственности меньше чем три года, нужно проанализировать целесообразность применения вычета, поскольку встречаются ситуации, когда недвижимость реализуется с незначительным повышением его цены, тогда на основании п.п. 2 п.1 статьи 220 НК можно воспользоваться правом на снижение суммы полученной прибыли на сумму затрат, связанных с его покупкой.

Пример: В 2010 г. куплена квартира, стоимостью в 2 000 000., а в 2012 г. она продана за 2 500 000 руб. В подобном случае будет применяться не вычет — 1 миллион, а вышеуказанная система налогообложения. В этой ситуации размер налога равен (2 500 000 – 2 000 000) умноженное на 13% = 65 000, что на 130 тысяч меньше суммы налога, подлежащего оплате в случае применения вычета — 1 000 000 рублей.

Исчисление 3-летнего срока

Следует учитывать, что трехлетний срок начинает считаться с момента, когда было получено свидетельство о регистрации права на жилье. Соблюдение этого правила является очень важным, однако, как показывает практика, случаются и другие ситуации:

Например, хозяин квартиры проживает в ней уже четверть века. И вот он приватизирует свое жилье и вскоре решает его продать. Но трехлетний срок с даты выдачи указанного свидетельства еще не истек, поэтому владелец квартиры будет оплачивать всю сумму налога; Другая ситуация. 4 года назад семья купила квартиру в рамках долевого строительства. 3 года назад дом был введен в эксплуатацию, однако документы были выданы только 2 года назад. Соответственно, еще не истек установленный срок.

Сколько раз разрешено применять вычет при продаже жилья?

Вычет при продаже жилья в отличие от вычета в случае покупки предоставляется в течение жизни в неограниченном количестве. Но только 1 раз в году.

То есть за год можно продать сколько угодно объектов недвижимости, а освободить в общей сложности из полученной прибыли можно не больше 1 миллиона рублей (для случаев, когда имущество пребывало в собственности менее чем три года) по одной из сделок либо по всем. С оставшейся прибыли необходимо заплатить 13%-й налог.

Для получения вычета при продаже квартирпы нужно предоставить в МИФНС налоговую декларацию с приложением следующей документации:

- договор покупки-продажи;

- паспорт (иной удостоверяющий личность документ);

- ИНН;

- документы, подтверждающие факт получения денег с назначением платежа;

- либо расписка в получении средств, в случае наличного расчета.

| Видео (кликните для воспроизведения). |

Изучив декларацию, налоговый орган перечислит налогоплательщику на счет положенный ему вычет в течение 90 дней.

В случае уклонения от предоставления декларации о доходах или представлении ложной информации ст. 198 УК предусмотрена ответственность. На нарушителя может быть наложен солидный штраф, а также он может лишиться свободы.

Имущественный вычет пенсионерам

При реализации жилья в 2014 году для пенсионеров вычет возможен на всю сумму прибыли, если период владения объектом недвижимости составляет больше трех лет. Если же он меньше, то пенсионер вправе по своему усмотрению выбрать способ уплаты налога и получения вычета: он предоставляется пенсионерам на полную сумму прибыли от реализации жилья, если ее стоимость не превышает 1 миллиона руб. или же снижение налоговой базы на сумму затрат, понесенных пенсионером при покупке этого объекта. То есть, фактически пенсионеры освобождены от оплаты налога с продажи недвижимости.

Изменения в 2018 году

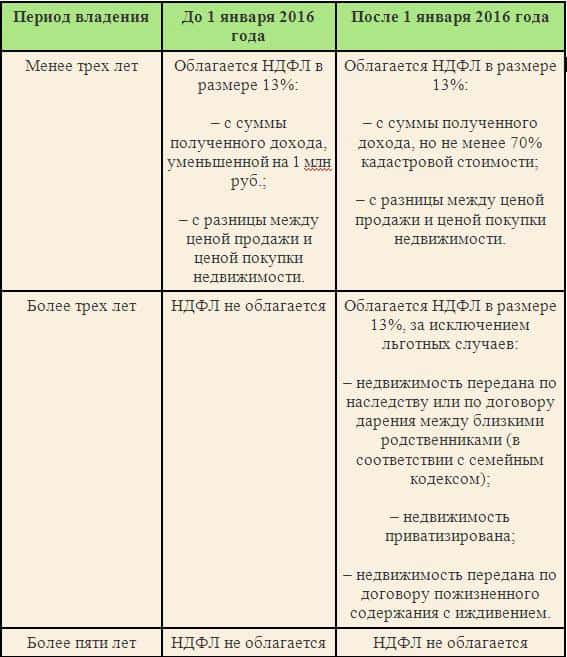

ФЗ № 382 от 29 ноября 2014 г. «О внесении поправок в части 1,2 НК» увеличил срок владения объектом для освобождения от оплаты налога 13% с трех до пяти лет, а облагаемая налогом сумма сделки не может быть менее 70% от стоимости жилья за вычетом затрат на его покупку, тем самым определен минимальный предел налоговой базы, до этого ее ограничивала только указанная в договоре покупки-продажи цена. Пример расчета смотрите ниже.

При этом, в соответствии с принятым законом, субъекты РФ обладают правом изменения по своему усмотрению, как предельного периода владения, так и снижающего коэффициента вне зависимости от категории имущества и плательщиков налога.

Есть ряд исключений:

Правила по применению 3-летнего срока владения объектом, для применения налогового вычета с продажи квартиры распространяются с 01.01.2016 г. на следующие случаи:

- Если жилье приватизировано.

- Если жилье находится в собственности в соответствии с договором пожизненной ренты.

- Если оно получено в наследство или в дар от близкого родственника либо члена семьи налогоплательщика.

В других случаях, начиная с 2016 г, применяется 5-летний срок владения имуществом. В 2018 году никаких нововведений и изменений в законодательстве по оформлению данного вида НВ не предусмотрено.

Как изменились условия обложения налогом с 2016 г. на практике?

Рассмотрим конкретный пример. Гражданин Сидоров в 2014 г. продал квартиру, чья стоимость составляет 6 миллионов руб., приобретенную в 2012 г. за 5 миллионов. Период владения жильем — 2 года.

При заявлении в налоговой декларации вычета, расчёт налога будет осуществляться таким образом:

Облагаемая налогом сумма прибыли: 6 000 000 – 1 000 000 = 5 000 000 рублей.

НДФЛ = (6 000 000 – 1 000 000) умноженное на 13% = 650 000 рублей.

В случае же если Сидоров затребует налоговой вычет в размере подтвержденных соответствующими документами расходов, расчет подоходного налога будет производиться иначе:

НДФЛ = (6 000 000 – 5 000 000) умноженное на 13% = 130 000 рублей.

В обоих случаях, если бы Сидоров продал жилье спустя 3 года с момента приобретения (а не через два, как указано в примере), он считался бы освобождённым от уплаты налога, согласно действующему законодательству.

До 2016 года можно было приобрести жилье и не продавать его 3 года, чтобы вообще не выплачивать налог при продаже. После 01 января 2016 г. можно подождать 5 лет или приобрести квартиру и продать ее через 12 месяцев и прописать в договоре 5 000 000 руб. (для рассмотренного выше примера), что равно расходам на покупку – это освободит от уплаты налога, при условии, что 5 000 000 – это не менее 70% кадастровой цены недвижимости.

Также теперь не получится сэкономить, воспользовавшись налоговым вычетом при продаже жилья, прописав в договоре цену, меньшую стоимости на момент регистрации права на собственность, умноженную на снижающий коэффициент. В данном случае, в соответствии с п. 5 ст. 217.1 Налогового кодекса, полученный продавцом доход будет приравнен к кадастровой стоимости, умноженной на снижающий коэффициент. Рассчитываться налог при продаже жилья будет исходя из его кадастровой стоимости. Наряду с этим п. 6 ст. 217.1 НК дает органам власти субъектов РФ возможность снижать до 0:

- понижающий коэффициент;

- минимальный срок владения имуществом.

Если продавец квартиры не согласен с суммой НДФЛ, он может обжаловать в суде сумму кадастровой стоимости.

Необходимо отметить, что для пенсионеров закон о налоге с продажи жилья с 2016 года остался таким же, как и для других физлиц, т.е. никаких специальных льгот для них не предусмотрено.

Как не платить налог с продажи недвижимости?

При продаже недвижимости, вместо применения вычета ее владелец может снизить облагаемую налогом сумму дохода, предоставив в налоговую – документацию, подтверждающую расходы на покупку (смотрите пример выше).

Следует отметить, что трудное материальное положение собственника квартиры не может освободить его от уплаты НДФЛ при ее продаже. Как показывает практика, суды не всегда принимают сторону налогоплательщика, особенно если продаваемый объект недвижимости находится в новостройке и приобретался с целью извлечения прибыли.

Цель нововведений

Изначально предлагалось освобождение от уплаты налога при реализации жилья для граждан, у которых на момент заключения сделки покупки-продажи реализуемый объект недвижимого имущества — это единственная находящая в собственности недвижимость. Но возникли трудности с трактовкой понятия «единственное жилье, оформленное в собственность».

Также было высказано мнение о том, что подобным положением могут воспользоваться недобросовестные продавцы.

Например. Гражданин проживает у своих родственников, а объект недвижимости, который является «единственным жильем в собственности», хочет продать, после чего купить другое и снова продать его. При этом отпадет необходимость выжидать истечения 5-летнего срока для освобождения от уплаты налога при продаже жилья.

Цель введения Закона N 382 — снижение привлекательности перекупки объектов недвижимости как способа извлечения прибыли и фиксация увеличения жилищной стоимости.

Если у вас остались неразрешенные вопросы по поводу получения налогового вычета при продаже квартиры или вам требуется помощь в его оформлении, то наш дежурный юрист онлайн готов бесплатно вас проконсультировать.

Особенности дарения квартиры, которая находится в собственности менее 3 лет

Перед тем, как приступить к безвозмездной передаче собственности — например, квартиры, — следует взвесить все за и против.

И даже дело не в пресловутой дилемме «дарить или завещать», хотя и в ней тоже. Но и в том, какие траты и со стороны кого это за собой повлечет.

Может оказаться так, что получателю такой подарок станет не нужен в принципе. Облагается ли налогом дарение жилья, находящегося в собственности менее 3 лет?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-44-61 . Это быстро и бесплатно !

О возможности

Можно. Любой собственник, как гласит 32 глава Гражданского кодекса РФ, может подарить вещь, которая принадлежит ему, сколько времени бы он ею до этого не владел.

Это относится не только к дарению, свою жилплощадь гражданин может также завещать, обменять, продать или сделать предметом залога.

О том, можно ли передарить или продать подаренное жилье, вы можете узнать из наших статей. Читайте также о мошенничестве и других частных случаях при дарении квартиры.

На что влияют сроки?

Сроки ни на что в данном случае не влияют, если подразумевается налогообложение, потому как дарящий не получает со сделки ничего, она безвозмездна.

Налоговый кодекс (ст. 217) говорит прямо о налоговых ограничениях при продаже жилья, которым хозяин владел менее трех лет — придется заплатить налог с продажи в размере 13% от кадастровой стоимости жилища.

Причем те же самые нормы действуют и для мены (ст. 567 ГК). Данное правило касается резидентов (ст. 207 НК), нерезидентам придется поделиться большей частью дохода- в 30%.

Однако, в данном случае речь идет о подарке. А если человек что-то дарит, то о каком доходе — а значит и отчислениях с него- может идти речь?

Доход уж скорее получает тот, кому подарили квадратные метры в этом случае. И вот тут уже снова встает вопрос налогов. Облагается ли налогом подаренное жилье менее 3 лет в собственности?

Именно на этом решают сыграть многие продавцы квартир, которые официально оформляют передачу жилья в дар — чтобы избавить себя от необходимости платить (читайте о том, что лучше оформить: дарение или куплю-продажу).

Однако для такого дела следует привлечь опытного юриста, чтобы сам договор дарения не вызывал никаких вопросов. Дело в том, что если заинтересованному лицу станет что-то известно на предмет небезвозмездности передачи, он может подать иск в суд и сделка будет признана притворной (ст. 170 ГК) !

О том, в каких случаях можно оспорить дарственную или признать сделку дарения недействительной, читайте на нашем сайте.

Кто заплатит налог?

Читайте в нашей статье о стоимости оформления сделки дарения жилья между близкими родственниками.

Более дальние родственники, например тети и дяди или двоюродные братья, а также вовсе друг другу посторонние люди, получившие такой подарок, обязаны уплатить налог в виде 13% от кадастровой стоимости жилища (ст. 224 НК).

Именно поэтому, когда стороны пойдут в Регистрационную или Кадастровую палату регистрировать переход права собственности, к пакету необходимых документов следует приложить справку из органов ЗАГС, подтверждающую родственную близость.

Она сама по себе не является обязательной и если ее забыть, это процедуру не остановит. Однако сделка уже будет считаться стандартным дарением, то есть , не-родственным.

Резидентом считается лицо, находящееся на территории России в течение ста восьмидесяти трех дней подряд в течение 12 месяцев (ст. 207 НК).

Декларация подается в налоговую службу до тридцатого апреля того года, который следует за тем, когда был получен дар.

Таким образом получается, что сроки владения жилплощадью первым хозяином на безвозмездную передачу никак не влияют. Это уже относится к возмездным сделкам, то есть когда речь идет о полученных за квартиру деньгах.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-44-61 (Москва)

Это быстро и бесплатно !

Вопросы и ответы

Однокомнатная квартира меняется на трехкомнатную с доплатой, то есть мена неравноценная. Обе квартиры в собственности менее трех лет. Однокомнатная квартира по договору мены оценена в 1000000 рублей. Трехкомнатная квартира по договору мены оценена в 1860000 рублей. Доплата составляет 860000рублей. Однокомнатная квартира приобреталась по договору купли-продажи за 1400000 рублей, а трехкомнатная квартира приобреталась за 990000рублей. Как рассчитать налог на доходы, которые стороны обязаны уплатить после мены квартирами.

В данной сделке каждый участник выступает в роли как продавца, так и покупателя квартиры.

Итак, владелец 1-к. квартиры ее продает за 1 000 000 руб. Одновременно, он приобретает 3-к квартиру за:

1 000 000 (стоимость 1-к квартиры) + 860 000 (доплата) = 1 860 000 руб. (покупная стоимость 3-к квартиры)

Продав квартиру он получает право уменьшить доход от ее продажи на сумму расходов по покупке. В результате от продажи 1-к квартиры он получает доход, облагаемый налогом, в сумме:

1 000 000 (доход от продажи) — 1 400 000 (расходы на покупку) = 0 руб.

Таким образом, дохода от продажи квартиры, облагаемого налогом у него не возникает.

Одновременно он получает право на имущественный вычет, предоставляемый покупателям квартир (пп. 2 п. 1 ст. 220 Налогового кодекса). Сумма вычета будет равна 1 860 000 руб. Вычет уменьшает другие доходы человека, облагаемые налогом (если таковые были). Вычет может применяться как в году покупки квартиры, так и в последующие годы до его полного использования. Разумеется при условии, что ранее он таким вычетом не пользовался.

Теперь о владельце 3-к квартиры. Он продает ее за:

1 000 000 (стоимость получаемой однокомнатной квартиры) + 860 000 (доплата) = 1 860 000 руб. (полученный доход).

Этот доход может быть уменьшен либо на расходы по покупке (990 000 руб.), либо на имущественный вычет для продавцов, установленный пп. 1 п. 1 ст. 220 Налогового кодекса (1 000 000 руб.).

Очевидно, что второй вариант выгодней. В таком случае его доход, облагаемый налогом, составит:

1 860 000 (доход от продажи квартиры) — 1 000 000 (вычет) = 860 000 руб.

С него нужно начислить налог в размере:

860 000 (доход, облагаемый налогом) х 13% = 111 800 руб.

Однако, он также получает право получить второй вычет (для покупателей). Опять же при условии, что ранее он им не пользовался. В его случае сумма вычета будет равна покупной стоимости 1-к квартиры и составит 1 000 000 руб. В данном случае сумма вычета (1 000 000 руб.) больше дохода от продажи 3-к квартиры, облагаемого налогом (860 000 руб.). Если он пользуется вторым вычетом, то дохода облагаемого налогом у него не возникает. Более того, он использует не всю сумму вычета, а только ее часть. Недоиспользованная сумма составит 140 000 руб. (1 000 000 — 860 000). Она либо уменьшает другие доходы, облагаемые налогом, либо переносится на следующие года.

P.S. К слову сказать столичное налоговое управеление считает, что при равноценном обмене и приобретении квартиры по договору мены, покупатель не имеет право на вычет, предоставляемый покупателям недвижимости. По их мнению в такой ситуации получатель квартиры никаких расходов не несет. Тот факт, что он передает в обмен квартиру имеющую стоимость во внимание не принимается. Соответственно при неравноценном обмене он вправе учесть в составе вычета лишь доплату. Однако, это мнение кардинально расходится с позицией Минфона России.

Портал «Ваши налоги»

Портал «Ваши налоги»

Комментарии

А как быть с таким толкованием договора мены?

Следуя логике ВС РФ НДФЛ при равноценной мене уплачиваться не должен вовсе!

Утвержден

Постановлением Президиума

Верховного Суда

Российской Федерации

от 25 ноября 2009 года

ОБЗОР

ЗАКОНОДАТЕЛЬСТВА И СУДЕБНОЙ ПРАКТИКИ ВЕРХОВНОГО СУДА

РОССИЙСКОЙ ФЕДЕРАЦИИ ЗА ТРЕТИЙ КВАРТАЛ 2009 ГОДА

Разъяснения

по вопросам, возникающим в судебной практике

Мы не сторонники революционных концепций (пусть даже и утвержденных ВС РФ). Во-первых, например, в суде вам скажут, что данное разъяснение касается исключительно ценных бумаг (то есть в отношении квартир оно не применимо). Во-вторых, добавят, что у нас не прецендентное право. Ну, а в третьих, все же положения данного письма достаточно сомнительны. Например, статья 211 посвящена определению дохода в натуральной форме полученных исключительно «от организаций и индивидуальных предпринимателей». А сделки мены квартир как правило заключаются между физлицами не зарегистрированными в качестве ИП. Получается, что у человека меняющего квартиру нет ни дохода в денежной, ни дохода в натуральной форме в принципе. В отношении квартиры в общем случае не возникает и материальной выгоды, установленной статьей 212 кодекса. Получается, что в результате мены попросту нет вообще никакого дохода. Хотя, например, Мифин рассматривает мену как две сделки: реализация квартиры и приобретение другой квартиры. И исходя из этого постулата предлагает рассчитывать налоги (что на наш взгляд по сути верно). При этом продажную стоимость реализованной квартиры предлагается определять по стоимости квартиры полученной взамен, а покупную — по стоимости переданной квартиры.

А если отталкиваться от логики судей (применяя положения письма к договорам мены квартиры) у нас есть как расходы, связанные с получением дохода — стоимость переданной квартиры, так и расходы связанные с приобретением другой квартиры — опять же стоимость переданной квартиры. В результате один и тот же расход участвует в налогообложении дважды (один раз уменьшая полученный доход, второй включаясь в имущественный вычет). Боюсь, что налоговая с этим не согласиться. Подобный порядок можно будет применять. Но при одном условии — в разъяснениях судей будет написано именно про квартиры. В противном случае вероятность выигрыша подобного спора в суде на наш взгляд не высока. Ведь подобный подход (или судебный прецендент) выводит из под налогообложения все сделки равноценной мены квартир и значительно уменьшает налогооблагаемый доход по сделкам мены с доплатой (ведь по ним под доходом будет пониматься лишь сумма доплаты, полученная по квартире меньшей рыночной стоимостью).

Портал «Ваши налоги»

В 2011 г.по договору мены свой дом (который принадлежал мне по наследству менее 3 лет)обменяла на квартиру с доплатой,в договоре показаны суммы 1300000 и доплата в сумме 200000 тыс.Пришло уведомление с налоговой,как мне рассчитать налог,должна ли я буду заплатить налог с доплаты?

Получается, что вы реализовали дом, а получили квартиру стоимостью 1 300 000 руб. и доплату в сумме 2 000 000 руб. В результате за дом получено 3 300 000 руб. Сразу оговоримся. Мы руководствуемся по этому вопросу позицией Минфина России. Есть и другие позиции. Об одной из них достаточно подробно написано выше.

Порядок уплаты налога по дому зависит от того сколько времени он находился в вашей собственности и несли ли вы расходы по его приобретению. Так, если дом находился в вашей собственности три года и больше, то его стоимость налогом не облагают в принципе. Если меньше трех лет, то доход от его продажи уменьшает либо налоговый вычет в размере 1 000 000 руб., либо расходы по его приобретению. Кроме того, вы получаете право на вычет в связи с приобретением квартиры (если ранее вы подобным вычетом не пользовались). Подробности здесь: http://www.vashnal.ru/qa/nalog-na-dohody-fizicheskih-lic/nalog-pri-odnovremennoy-kuple-prodazhi-kvartiry-dva-vycheta

Портал «Ваши налоги»

| Видео (кликните для воспроизведения). |

Несоблюдение законодателем принципа экономического основания налога* при установлении объекта налогообложения может привести к безосновательному лишению лица собственности или к двойному налогообложению. Например, при налогообложении операций равноценной мены имущества, в том числе мены ценных бумаг.

Источники

CD-ROM. Теория государства и права. Учебник для вузов. — Москва: Высшая школа, 2014. — 991 c.

Теория государства и права. — М.: Астрель, Сова, 2013. — 591 c.

Матузов, Н. И. Теория государства и права / Н.И. Матузов, А.В. Малько. — М.: Издательский дом «Дело» РАНХиГС, 2011. — 528 c.- Брэбан, Г. Французское административное право; М.: Прогресс, 2012. — 488 c.

- Адвокатская деятельность и адвокатура в России. Часть 2. Особенная часть, специализация / ред. И.Л. Трунов. — М.: Эксмо, 2016. — 864 c.