Содержание

Статья на стр. 23: Предоплата за товар на УСН: момент признания

В какой момент на УСН с объектом налогообложения «доходы минус расходы» налогоплательщик вправе учесть выплаченные в счет предстоящей поставки товаров авансы?

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 3 апреля 2015 года № 03-11-11/18801

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение и сообщает, что Министерство финансов Российской Федерации дает письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах в порядке, установленном статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс).

Согласно Положению о Министерстве финансов Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 30 июня 2004 г. № 329, и Регламенту Минфина России, утвержденному приказом Минфина России от 15 июня 2012 г. № 82н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Минфина России.

В соответствии с Положением и Регламентом, если законодательством не установлено иное, не рассматриваются по существу обращения по проведению экспертизы договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Одновременно с этим следует иметь в виду, что в соответствии с пунктом 2 статьи 346.17 Кодекса расходами налогоплательщика, применяющего упрощенную систему налогообложения, признаются затраты после их фактической оплаты.

В целях главы 26.2 Кодекса оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

В связи с этим суммы произведенных налогоплательщиком авансовых платежей в счет предстоящих поставок товаров (работ, услуг), в том числе с учетом сумм налога на добавленную стоимость по оплаченным товарам (работам, услугам), при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в составе расходов не учитываются.

Вышеуказанные расходы будут учитываться в составе расходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, после поставки товаров (выполнения работ, оказания услуг).

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

и таможенно-тарифной политики

Комментарий

На практике довольно часто хозяйствующие субъекты, в том числе и «упрощенцы», работают на условиях предоплаты. И подобного рода сделки полностью соответствуют нормам гражданского законодательства.

Так, в соответствии со статьей 506 Гражданского кодекса по договору поставки поставщик-продавец обязуется передать в обусловленный срок (или сроки) производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК). При этом договором может быть предусмотрена полная, то есть 100-процентная, или частичная предоплата товаров (п. 1 ст. 487, п. 5 ст. 454 ГК).

Между тем «упрощенцы», которые применяют УСН с объектом налогообложения «доходы минус расходы», в соответствии с пунктом 2 статьи 346.17 Налогового кодекса признают затраты после их оплаты. В то же время авансы в счет предстоящей поставки товара все же не могут быть учтены при расчете «упрощенного» налога в момент их перечисления. Связано это с тем, что в рамках УСН под оплатой понимается прекращение обязательства налогоплательщика – приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. На этом основании Минфин в письме от 3 апреля 2015 г. № 03-11-11/18801 разъяснил, что «упрощенцы» суммы авансов в счет предстоящих поставок товаров (работ, услуг) при определении налоговой базы в составе расходов не учитывают. Аналогичные разъяснения чиновники давали и ранее (см. письма Минфина от 30 марта 2012 г. № 03-11-06/2/49, от 12 декабря 2008 г. № 03-11-04/2/195 и т. д.).

Иными словами, для того чтобы на УСН расход в виде аванса за предстоящую поставку товаров (работ, услуг) считался фактически осуществленным, необходимо выполнение двух условий:

– он должен быть оплачен;

– встречное обязательство кредитора также должно быть выполнено.

Таким образом, авансы в счет предстоящих поставок, перечисленные «упрощенцем», в любом случае учитываются на УСН только после поставки товаров.

Напомним также, что в соответствии с подпунктом 23 пункта 1 статьи 346.13 Кодекса «упрощенцы» вправе уменьшить доходы от реализации товаров на их покупную стоимость (за минусом «входного» НДС), а также на расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров. При этом согласно подпункту 2 пункта 2 статьи 346.17 Кодекса затраты по оплате стоимости товаров, приобретенных для дальнейшей продажи, учитываются на УСН в составе расходов по мере их реализации. Причем, как разъяснил Президиум ВАС в постановлении от 29 июня 2010 г. № 808/10, расходы на оплату товаров, предназначенных для дальнейшей реализации, признаются в составе расходов при исчислении «упрощенного» налога после фактической передачи товаров покупателю независимо от того, оплатил их покупатель или нет. И в настоящее время данную точку зрения разделяют и контролирующие органы (см., напр., письмо Минфина от 11 августа 2014 г. № 03-11-11/39768).

Что касается сумм «входного» НДС по оплаченным товарам (работам, услугам), то «упрощенцы» учитывают их отдельно на основании подпункта 8 пункта 1 статьи 346.16 Кодекса. При этом они списываются с учетом установленного пунктом 2 статьи 346.17 Кодекса порядка признания расходов. То есть суммы НДС по товарам, приобретенным для дальнейшей реализации, должны учитываться в составе расходов по мере реализации таких товаров (см., напр., письмо Минфина от 17 февраля 2014 г. № 03-11-09/6275, которое направлено письмом ФНС от 18 марта 2014 г. № ГД-4-3/4801@ для сведения и использования в работе налоговыми органами).

Возврат аванса при УСН. Примеры

Сегодня многие коммерсанты при постановке на налоговый учет предприятия или регистрируясь в качестве индивидуальных предпринимателей, выбирают упрощенный режим налогообложения. Это неудивительно: именно эта система является наиболее простой и удобной для налоговых исчислений и выплат. Кроме того, благодаря широким возможностям, она в зависимости от ситуаций, позволяет различными путями оптимизировать налогообложение. Тем не менее, как и в любой другой налоговой системе, в ней существуют свои особенности и нюансы. Их необходимо обязательно изучать, прежде чем окончательно останавливаться на «упрощенке». И хотя все заранее предусмотреть невозможно, предварительный анализ УСН позволяет избежать в дальнейшем множества неприятных ситуаций и недоразумений.

Впрочем, как показывает практика, сложные моменты иногда все же случаются. Например, в тех довольно часто встречающихся случаях, когда заказчик выплатил аванс, но по каким-то причинам покупатель/потребитель услуг вынужден был его вернуть. Как поступить в этой ситуации, как вернуть аванс и правильно это действие оформить? Поговорим об этом подробнее.

Возврат аванса: основы

Опытные бухгалтеры хорошо знают, что при «упрощенке» процесс возврата аванса требует внимательного подхода и тщательного оформления. Нужно верно отразить все действия в соответствующих документах, а также указать данный факт в бухгалтерской и налоговой учетности. В дальнейшем это будет способствовать правильному высчитыванию единого налога.

Но, начнем по порядку. Первым делом определяемся с тем что такое есть аванс или, говоря иначе, задаток.

В налоговом учете аванс считается доходом.

А раз так, то в соответствии с Налоговым кодексом РФ, его не нужно вписывать в базу по налогам, только если субъект налогообложения, то есть предприятие или индивидуальным предприниматель использует при учете доходов и расходов метод начисления.

При кассовом методе исчисления аванс можно включать в доходы только в период его непосредственного получения. Чтобы предприятие или организация могли воспользоваться правом на снижение налоговой базы в тот период, когда был осуществлен возврат аванса, им нужно иметь следующие документы:

- оригинал банковской выписки, однозначно подтверждающей факт перечисления финансовых средств;

- документ, о том, что договор о доставке товаров или оказании услуг, в рамках которого был получен аванс, расторгнут;

- информацию из книги доходов и расходов о платежном поручении, где в строчке «назначение платежа» должно быть написано, что задаток возвращен контрагенту с обязательным указанием номера договора, послужившим обоснованием для получения аванса.

Рассмотрим варианты возврата предоплаты в разных ситуациях, в зависимости от тех налоговых периодов когда они были получены и возвращены.

Пример 1. Аванс и возврат в течение одного отчетного месяца

25 февраля 2014 г. компания «Столы и стулья», в нашем случае Исполнитель, заключила с организацией «Шторы и портьеры», то есть Заказчиком, договор на продажу неких товаров при условии внесения 100% задатка.

23 марта фирме «Столы и стулья» «Шторы и портьеры» перечислили полагающуюся предоплату в размере 70 тыс.руб. Как и полагается, она была учтена в налоговой базе как доход за первый квартал. Но 29 марта фирма «Столы и стулья» вынуждены были вернуть данный задаток, поскольку по взаимному соглашению сторон, договор был расторгнут.

Теперь бухгалтер компании «Столы и стулья» должен отразить данный факт в книге доходов и расходов. В 1 раздел книги, в 4 графу он должен внести сумму возвращенной предоплату с минусовым значением.

Поскольку вся эта операция произошла в одном квартале, то есть в одном налоговом периоде, то на размер авансового платежа, она не влияет никаким образом. А раз так, то и налог в государственную казну с этой предоплаты платить не нужно.

Пример 2. Аванс и возврат в разных кварталах

Несколько сложнее обстоит дело, если возврат предоплаты происходит в разных кварталах. Рассмотрим ситуацию все с теми же вышеназванными компаниями, но только немного поменяем условия.

Предположим, что сделка опять же была заключена 23 февраля, 23 марта деньги были перечислены, но вот в силу обстоятельств договор был расторгнут 17 апреля, а возврат аванса произошел 24 апреля.

Таким образом, если «Столы и стулья» увидели на своих счетах предоплату в марте, но в апреле уже его вернули, то доходы за апрель должны быть уменьшены на размер суммы данного возвращенного задатка. Кстати говоря, пересчитывать налоговую базу за первый квартал в этом случае не надо.

Поскольку все операции по получению и возвращению средств происходят в разных налоговых периодах, фирме надо будет выплатить в казну авансовых платеж с проплаченного ранее задатка. Правда, потом это все можно будет компенсировать, снизив во втором квартале полученные доходы на сумму предоплаты.

Пример 3. Аванс и возврат с разницей отчётного периода год

Все те же самые действующие лица. Только теперь «Столы и стулья» возвращают задаток в еще более позднем налоговом периоде – 19 января 2015 г. Здесь порядок действий будет тот же самый, что и во втором примере, однако «Столы и стулья» размер предоплаты, возвращенной «Шторам и портьерам» должны исключить из состава доходов, полученных в первом квартале 2015 года. Однако, если доход в данном налоговом периоде невелик или его совсем нет, то значит и учесть возврат никак не получится.

Вопрос-ответ: надо ли подавать «уточненку»

Как гласит закон, если предприниматель или организация использует в своем налогообложении упрощенный режим, то при возврате сумм, которые раньше были оплачены как задаток по какой-либо сделке, на их размер должно быть сделано уменьшение доходов в соответствующем налоговом периоде.

В книге учета доходов и расходов, где в обязательно порядке должна быть отражена данная операция, показывать аванс необходимо со знаком минус (1 раздел, 4 графа). Если все сделать по вышеприведенному порядку, то сдавать уточненную декларацию в налоговую инспекцию будет не нужно.

Но! В некоторых случаях могут возникнуть проблемы. В частности тогда, когда в период возврата задатка у ИП или организации доход оказался ниже, чем возвращаемая предоплата или вовсе не было никаких доходов. В этом случае появляется отрицательная база для исчисления «упрощенки», что всегда вызывает подозрения у представителей налоговых органов.

Внимание! Если возникла именно такая ситуация, в качестве аргумента в пользу честного налогоисчисления следует иметь ввиду решение ФАС Северо-Кавказского округа под № А53-24985/2010 от 9.09. 2011 г. В нем судьи как раз и вынесли постановление, что законодатель никак не ограничивает и не запрещает предприятиям и организациям, находящимся на «упрощенке», подавать декларацию в налоговые службы с данными о возврате налоговых сумм в том случае, если размер задатка в предыдущем периоде и возвращенный в настоящем, превышает размер доходов по текущему налоговому периоду.

Таким образом, если компании-партнеры, после заключения договора по сделке по каким-либо причинам разрывают его, но одна фирма уже выплатила аванс другой, то к делу возвращения задатка следует подходить очень внимательно. Хорошо, если дело происходит в одном квартале, но если вдруг операция растянулась на несколько налоговых периодов, то при возврате нюанса нужно учитывать сразу целый ряд особенностей. И если вдруг возникает какое-либо непонимание, лучше не действовать наобум, а обратиться за разъяснениями к более опытным бухгалтерам или специалистам налоговой службы.

Как учесть авансы при УСНО

Учет входящего аванса при УСНО

При использовании УСНО в качестве системы налогообложения, полученные авансы должны учитываться в доходах при определении размера единого налога на момент поступления денег (Письмо Минфина РФ №03-11-11/204 от 06.07.2012).

Согласно заключенному договору ООО «Инфо» обязано перевести ООО «Бриз» предоплату в размере 250 000 рублей. Размер аванса разделен на две равные части. Первый платеж в размере 125 000 рублей был переведен 01 июня 2015 года. Второй предоплатный платеж перечислен по сроку 07 июля 2015 года.

ООО «Бриз» применяет упрощенную систему налогообложения и уплачивает авансовые платежи по единому налогу.

Сумма дохода за II квартал увеличится на 125 000 рублей.

Сумма дохода за III квартал увеличится на 125 000 рублей.

В июле 2015 года проведена реализация товара на сумму 200 000 рублей.

Следовательно, суммы полученного аванса и произведенных расходов включаются в налогооблагаемую базу при расчете авансового платежа.

Отметим, что полученные авансы увеличивать доходы и учитываются при определении предельно допустимого доходы для использования упрощенной системы налогообложения (Письмо Минфина РФ №03-11-06/2/42282 от 25.08.2013). Размер порогового значения для применения УСНО составляет 60 млн. руб. и корректируется на коэффициент-дефлятор для соответствующего года.

Перевод аванса в заемные обязательства

В ситуации, когда организация — «упрощенец», получившая аванс не может выполнить обязательства по договору, зачастую применяется новация договора поставки (оказания услуг, выполнения работ) в договор предоставления займа.

Сумма займа не может являться доходом (п. 1.1 ст. 346.16, п. 1 ст. 251 НК РФ) Вследствие этого ранее увеличенную на сумму полученного аванса налогооблагаемую базу необходимо уменьшить. Аналогичного мнения придерживаются судьи Северо-Кавказского ФАС (Постановление по делу № А61-1274/2012 от 04.06.2013).

Уточненную декларацию по единому налогу в случае новации договора поставки (выполнения работ, оказания услуг) подавать не нужно.

Учет возврата полученного аванса

Аналогично обстоит ситуация с возвратом аванса. «Упрощенец» обязан уменьшить налогооблагаемую базу по упрощенному налогу на размер возврата в том периоде, в котором операция была проведена (ст. 346.17 НК РФ).

ООО «Бриз» в июне получил предоплату в размере 150 000 рублей. Договор предусматривал поставку товаров в августе 2015 года. Однако в июле ООО «Бриз» вернуло покупателю весь аванс, сославшись на невозможность выполнения договорных обязательств.

В июне ООО «Бриз» включило полученный аванс в доходы за II квартал 2015 года. Однако в связи с возвратом в июле месяце полученного аванса, доходы ООО «Бриз» за III квартал были уменьшены.

Чиновники отмечают, что для предприятий, использующих в качестве объекта налогообложения доходы, в случае, если в налоговом периоде доход отсутствует, то уменьшить налогооблагаемую базу нет возможности (Письмо Минфина №03-11-11/18577 от 24.05.2013).

Учет перечисленного «упрощенцем» аванса

Если возврат перечисленного «упрощенцем» аванса осуществляет компания продавец, то учитывать сумму возвращенных денежных средств не требуется (Письмо Минфина РФ №03-11-04/2/195 от 12.12 2008). Данное условие подходит только для ситуаций, когда аванс не был учтен в расходах предприятия на УСНО. Однако если предприятия успело включить суммы аванса в расход, то при их возврате необходимо включить их в доходы.

Авансовые платежи по УСН для ИП

Те ИП, которые избрали Упрощенный режим налогообложения с самого начала своего предпринимательского пути или перешли на «упрощенку» в процессе работы, должны быть готовы к тому, что им придется исчислять и выплачивать авансовые платежи.

Что такое авансовые платежи

Если говорить простым языком, то авансовый платеж – это обязательная налоговая выплата в государственный бюджет РФ, которая должна производиться по результатам каждого налогового периода на УСН, то есть раз в три месяца. По сути дела, авансовые платежи – это краткое подведение финансовых итогов промежуточного отчетного периода для тех ИП, кто работает по «упрощенке».

Авансовые платежи на УСН должны уплачиваться в казну:

- за 1 квартал – до 25 апреля;

- за полгода — до 25 июля;

- за 9 месяцев — до 25 октября.

Если авансовые платежи рассчитаны верно, то в конце года сумма к оплате в бюджет по налогам будет равнозначна той, что уже оплачена в виде авансовых платежей.

Сдавать декларацию в налоговую службу по месту регистрации ИП должны не позже конца апреля следующего за отчетным налоговым периодом года.

К сведению! Размер авансовых платежей нужно исчислять в рублях, без копеек. Проще говоря, по итогам подсчетов суммы менее 50 копеек вообще не учитываются, а более 50 копеек округляются в сторону одного рубля.

Расчет авансовых платежей при «упрощенке»

Размер авансовых платежей при использовании упрощенного режима рассчитывается, выражаясь профессиональным языком, нарастающим итогом. Правда расчет их, в зависимости от объекта налогообложения производится разными способами.

- Если применяется объект налогообложения доходы 6%, то сумму всех доходов нужно умножать на 6% (в статье 346.15 Налогового кодекса РФ дан подробный перечень доходов, которые необходимо учитывать при исчислении данного налога по 6% ставке).

- Если применяется объект налогообложения доходы минус расходы 15%, то в этом случае налоговой базой, подлежащей к исчислению, будут являться все учтенные доходы за минусом учтенных расходов. Полный список расходов, которые можно принимать к вычету по «упрощенке», дан в статье 346.16 Налогового кодекса РФ.

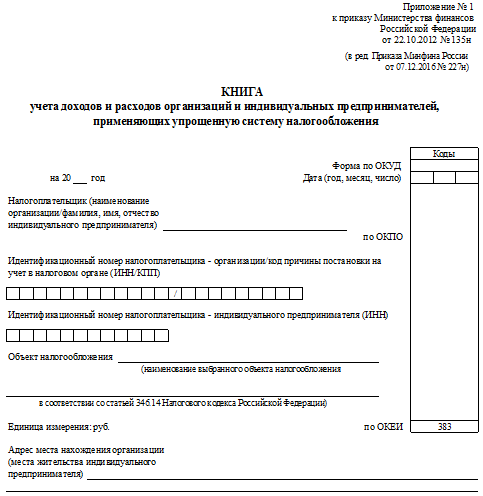

Как прибыли, так и затраты все ИП обязаны обязательно учитывать в специальной книге учета доходов и расходов, которая должна быть у каждого предпринимателя, находящегося на УСН.

Внимание! На УСН нужно обязательно документально подтверждать все производимые в процессе работы расходы. То есть от индивидуального предпринимателя требуется тщательный сбор и хранение договоров, чеков, квитанций и других бумаг, способных доказать затраты ИП. Если в процессе возможной налоговой проверки обнаружится, что ИП не в состоянии подтвердить расходы, ранее принятые к вычету при подсчете налогооблагаемой базы, то вполне закономерно со стороны контролирующих органов могут последовать штрафные санкции.

Наказание за не оплаченные вовремя авансовые платежи

Согласно Налоговому кодексу РФ, если авансовые платежи не были вовремя начислены и отправлены в государственный бюджет, на них начисляются пени.

Размер пени равен 1/3 ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Тем не менее, в отношении индивидуальных предпринимателей, пренебрегающих оплатой авансовых платежей, законодатели ограничились только начислением пени – никаких других штрафов и наказаний здесь не предусмотрено.

А вот если индивидуальный предприниматель не вовремя предоставил налоговую декларацию по УСН, то в этом случае он обязан будет оплатить штраф. Сумма штрафа в каждом случае индивидуальна, поскольку она равна 5% от неуплаченной суммы за каждый месяц.

Впрочем, существуют и ограничения по величине штрафа – он не должен быть выше 30% от суммы невыплаченного налога, и одновременно с этим не может быть ниже 1 тыс. руб.

Как уменьшить размер авансовых платежей на УСН доходы 6%

При своевременной оплате обязательных страховых взносов в Пенсионный фонд, индивидуальные предприниматели, не привлекающие к работе наемный персонал, могут уменьшить авансовые платежи на 100% суммы страховых выплат, произведенных в прошедший отчетный налоговый период за себя лично. Стоит отметить, что закон никоим образом не ставит жестких ограничений по сроку обязательных страховых выплат, главное соблюсти одно условие – пусть небольшими частями, но они должны быть произведены в течение календарного года. Наиболее распространенной и удобной системой перечисления страховых выплат является поквартальный режим.

Как правильно предпринимателю платить страховые взносы в ПФР читайте в материале Страховые взносы ИП.

Бывает, что ИП оплачивают все взносы в Пенсионный фонд «заранее», то есть в начале календарного года. Однако, принять к зачету такую выплату сразу при исчислении авансовых платежей по УСН не получится. Единственный вариант при таком развитии событий: разделить произведенную заранее полную выплату в ПФР на четыре части и учитывать их по следующей схеме: за первый квартал – четверть суммы отчислений за год, за полугодие — ½ часть отчислений, за 9 месяцев ¾ части, а уже за год — полную сумму выплаты.

Что касается тех ИП, которые нанимают работников, то налоговые отчисления они могут уменьшить на 50% от суммы взносов, оплаченной в Пенсионный фонд за всех работников, включая и себя.

Внимание! Если индивидуальный предприниматель перестал работать в одиночку и набрал сотрудников, то он должен обязательно отразить это в расчете авансовых платежей. Можно сразу сказать, что в этом случае придется пересчитать налог по каждому кварталу и доначислить пени по недоплатам, т.к. неизбежно возникнет разница из-за снижения налога на размер произведенных отчислений в ПФР. При этом, при заполнении декларации, надо будет указать те суммы, которые будут являться результатом данного пересчета.

Как уменьшить авансовые платежи при расчете УСН доходы минус расходы 15%

При использовании на УСН объекта налогообложения доходы минус расходы 15% снизить налогоисчисляемую базу для авансовых платежей также вполне возможно. В данном случае это можно сделать, если в прошлом году были допущены убытки и погашен минимальный налог — эти суммы можно учесть в расходах года текущего (или же любого следующего года в течение будущих 10 лет). Таким образом, полученные ранее убытки ИП на протяжении нескольких лет имеет право переносить в затраты последующих налоговых периодов, но только в той последовательности, в которой они были изначально зафиксированы.

В этом случае исчисление авансовых платежей будет происходить по следующему алгоритму: 5-15 % от налогооблагаемой базы, уменьшенной на перечисленные ранее авансы, убытки за прошлые периоды и минимальный налог.

Если происходит переплата по авансовым платежам

| Видео (кликните для воспроизведения). |

В идеале такого сложиться не должно. Однако, на практике довольно часто случаются ситуации, когда переплата как раз происходит. В этом случае возможно два варианта развития событий:

- переплату обнаружили налоговики — они обязаны уведомить об этом налогоплательщика и провести с ним акт сверки по налоговым выплатам;

- переплату обнаружил сам налогоплательщик – он должен сообщить об этом налоговикам и также составить акт сверки по платежам.

Как правило, если факт переплаты установлен и подтвержден документально, перечисленные налоговые платежи засчитываются в счет уплаты будущих авансовых платежей. Однако если налогоплательщик не хочет этого, он вправе написать в налоговую службу заявление на возврат излишне оплаченных сумм.

Авансовые платежи обязаны платить все ИП, использующие для начисления и оплаты налогов упрощенный режим. Однако в тех случаях, если это по каким-либо причинам не получается, никаких крупных штрафов и наказаний не последует, максимум, что может быть – это начисление небольших пени, что конечно, тоже малоприятно, но вполне терпимо. Тем не менее, авансовые платежи способствуют соблюдению порядка по налоговым выплатам, внутренней финансовой дисциплине ИП, а также почти полностью исключают возможность внезапных проверок от налоговиков.

Оформляем возврат аванса на УСН

Если в течение налогового периода фирма не получила доход, то учесть сумму возвращенного покупателю аванса в целях расчета «упрощенного» налога она не сможет.

На практике фирмы-«упрощенцы» порой возвращают предоплату (авансы). Причем операции покупки (получения денег) и возврата могут быть произведены в разные отчетные (налоговые) периоды. Как в таком случае правильно оформить книгу учета доходов и расходов? Нужно ли подавать уточненку по «упрощенному» налогу?

Признаем аванс доходом

Фирмы на УСН применяют кассовый метод признания доходов и расходов 1 . При этом доход признают на день:

- поступления средств на счета в банках и (или) в кассу;

- поступления имущества и (или) имущественных прав на него;

- погашения задолженности перед фирмой иным способом.

В состав выручки от реализации «упрощенцы» включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров. Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2 . Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3 . Поэтому суммы полученных авансов «упрощенцы» включают в доходы на дату их получения 4 .

«Упрощенец» возвращает предоплату

При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5 .

Данное правило действует с 1 января 2008 года 6 .

Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом 7 .

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9 .

Необходимо иметь следующие документы:

- платежное поручение, в графе «Назначение платежа» которого надо написать: «Возврат аванса по договору № . »;

- выписку банка (доказывает перечисление денег);

- документ, подтверждающий изменение либо расторжение договора (например, дополнительное соглашение с контрагентом).

Однако возврат предоплаты может быть в рамках как одного, так и разных отчетных (налоговых) периодов. Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты.

28 февраля «упрощенец»-испол¬нитель (фирма «Омега») заключил с заказчиком (фирма «Альфа») договор оказания услуг на условиях 100 процентной предоплаты.

1 марта компания «Омега» получила от фирмы «Альфа» аванс по этому договору в размере 50 000 руб. Он был признан доходом и учтен в налоговой базе за отчетный период (I квартал). Однако 11 марта фирма «Омега» вернула сумму предоплаты заказчику в связи с расторжением договора по соглашению сторон.

В графе 4 раздела I книги учета доходов и расходов компания «Омега», руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10 . Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11 .

Таким образом, налог с полученного аванса в бюджет фактически не уплачивают.

Выписка из книги учета доходов и расходов (к примеру 1)

Подготовлено с использованием системы ГАРАНТ

Раздел I. Доходы и расходы

дата и номер первичного документа

Платежное поручение от 1 марта № 77

Получена предоплата по договору за оказание услуг от 28 февраля № 280211

Платежное поручение от 11 марта № 113

Возврат предоплаты по договору за оказание услуг от 28 февраля № 280211

Итого за I квартал

Воспользуемся условиями предыдущего примера. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем отчетном периоде — 16 мая. В книге учета доходов и расходов будут сделаны следующие записи (см. с. 90).

Если фирма «Омега» получила аванс в феврале, а в мае его возвращает, то доходы за май будут уменьшены на сумму возврата этого аванса. При этом пересчитывать налоговую базу за I квартал не нужно 12 .

Так как получение и возврат аванса происходят в разных кварталах, компании нужно заплатить в бюджет авансовый платеж по налогу, исчисленный с суммы предоплаты. Включенную в авансовый платеж по налогу сумму предоплаты в дальнейшем можно будет компенсировать, уменьшив на нее полученные доходы. Сделать это нужно в квартале, когда эта предоплата была возвращена.

Выписка из книги учета доходов и расходов (к примеру 2)

Подготовлено с использованием системы ГАРАНТ

I. Доходы и расходы

дата и номер первичного документа

Платежное поручение

от 16 мая № 123

Возврат предоплаты по договору за оказание услуг от 28 февраля № 280211

Итого за II квартал

Итого за полугодие

Уточненку подавать не нужно

При возврате фирмой-«упрощенцем» сумм, ранее полученных в счет предоплаты поставки товаров, на сумму возврата уменьшают доходы того налогового (отчетного) периода, в котором был произведен возврат (п. 1 ст. 346.17 НК РФ). На дату возврата аванса в графе 4 раздела I книги учета доходов и расходов указанную сумму показывают со знаком минус. В этом случае обязанности по представлению уточненной декларации за предыдущий период не возникает.

Трудности могут возникнуть в ситуации, когда в периоде возврата предоплаты не было доходов либо они оказались меньше возвращаемой суммы. Ведь тогда база по «упрощенному» налогу принимает отрицательное значение. Данный факт скорее всего не понравится налоговикам. Однако здесь можно привести в пример постановление ФАС Северо-Кавказского округа от 9 сентября 2011 года № А53-24985/2010. По этому делу арбитры решили, что законодательством не установлен запрет на подачу «упрощенцем» налоговой декларации с данными о возврате из бюджета сумм налога в случае, если сумма предоплаты, полученной в предыдущем налоговом периоде и возвращенной в текущем, превысила сумму полученных в текущем налоговом периоде доходов.

О налоговом учете авансов и задатков при УСНО

Перед вами отрывок отчета о семинаре «УСНО: еще проще, еще понятнее» (лектор Ахтанина М.Н. — ведущий эксперт издательства «Главная книга»). Опубликовано в издании «Главная книга.Конференц-зал» 2012, № 10.

Контролирующие органы всегда считали, что авансы должны включаться упрощенцем в доходы при их получении, ведь он признает доходы и расходы кассовым методом. А в 2006 году с ними согласился и ВАС в Решении от 20.01.2006 N 4294/05. Поэтому спорить с этим бесполезно.

Если же аванс будет возвращен покупателю, то упрощенец сможет уменьшить на его сумму доход в периоде возврата. Для этого в книге учета доходов и расходов возвращенную сумму аванса нужно отразить в графе 4 раздела I, но со знаком минус.

С одной стороны, это очень положительный момент для упрощенцев с объектом «доходы». Поскольку, если бы возвращенный аванс считался расходом, они бы его никогда для целей налогообложения не учли. С другой стороны, такой порядок учета накладывает определенные ограничения на любых упрощенцев, возвращающих авансы. Так как если в году, когда вы вернете аванс, доходов у вас не будет, то и уменьшать на сумму возвращенного аванса вам будет нечего. Не спорю, ситуация маловероятная, но, как показывают письма Минфина, тем не менее встречающаяся.

Между тем многие упрощенцы уже научились обходить требование о включении авансов в доходы. Для этого они вписывают в договор соглашение о задатке (его еще могут называть депозитом или обеспечительным платежом), который при нормальном течении дел засчитывается в счет оплаты по договору. О том, что задаток не учитывается для целей налогообложения, прямо написано в статье 251 НК. С тем, что все подобные платежи становятся доходом упрощенца только при их зачете в счет оплаты по договору, соглашается и Минфин.

Но грань между задатком и авансом весьма зыбкая. Поэтому, по моему мнению, все-таки лучше задаток как способ налоговой оптимизации не использовать. Во-первых, не исключена вероятность того, что однажды суд, исходя из ваших отношений с контрагентами, согласится с налоговым органом, переквалифицировавшим ваши задатки в авансы. А во-вторых, потому что вы сами можете попасть в неприятную ситуацию, когда, не исполнив обязательство перед контрагентом, обеспеченное задатком, будете вынуждены уплатить ему двойную сумму задатка.

Есть только один случай, когда, на мой взгляд, применение задатка для целей налоговой оптимизации может оказаться целесообразно. Я имею в виду ситуацию, когда до конца года осталось совсем немного времени, а лимит доходов, позволяющий остаться на УСНО, вами почти выбран. Напомню, что сейчас он составляет 60 миллионов рублей. И вот в этой ситуации вы заключаете дорогой контракт, под который вам готовы перечислить хороший аванс. Но если эти деньги придут как аванс, вы с упрощенки «слетите», а к этому не готовы ни вы, ни ваш контрагент, которого вовсе не радует перспектива увеличения цены контракта на НДС. Поэтому он вполне может согласиться трансформировать аванс в задаток. Но учтите, что и такая схема вряд ли останется без внимания налоговиков. Правда, насколько мне известно, их попытки признать задатки авансами пока в подавляющем большинстве случаев терпят крах.

Итак, авансы — это исключение из правила, а все остальные доходы, поименованные в статье 251 НК, не учитываются упрощенцами для целей налогообложения. Рассмотрим некоторые из них.

Впервые опубликовано в издании «Главная книга.Конференцзал» 2012, № 10

Расчет УСН доходы минус расходы (с примерами)

Каждый представитель бизнеса, выбирая налоговый режим в начале своего предпринимательского пути, либо меняя его в процессе работы, ориентируется в первую очередь на предполагаемую сумму налоговых платежей. Основной интерес состоит в том, чтобы как можно больше сэкономить на налогах, но не в последнюю очередь имеет значение простота и ясность налоговой системы. Именно поэтому упрощенная система налогообложения пользуется большим спросом среди российских коммерсантов – она достаточно понятна даже для неспециалиста. Несмотря на то, что в ней есть некоторые тонкости и нюансы, именно ее выбирают в качестве основного режима большинство бизнесменов. В этой статье мы расскажем о том, как высчитывать налог доходы минус расходы на упрощенной системе налогообложения.

Что такое УСН доходы минус расходы 15%

Для начала напомним о том, что «упрощенка» позволяет выбрать один из двух объектов налогообложения: 6% с дохода или доходы минус расходы 15%. В зависимости от размера прибыли и перспектив развития, каждый предприниматель индивидуально выбирает наиболее подходящую ему схему налоговых начислений и выплат.

При УСН доходы минус расходы налог высчитывается и оплачивается с суммы, которая является разницей между доходами и расходами. Причем, расходы учитываются далеко не все, а только те, что, отмечены в НК РФ, поэтому нужно обязательно вести строгий учет этих расходов, документально и экономически их обосновывая.

На примере многих российских предпринимателей видно, что упрощенная система налогообложения с объектом доходы минус расходы 15 % выгодна, если затраты от выручки составляют больше 60%. Поэтому часто ее выбирают именно начинающие предприниматели или те, кто всерьез планирует заняться развитием бизнеса.

Ставка налога по УСН: объект доходы минус расходы

Налоговым кодексом РФ основной считается ставка 15%. Однако в зависимости от региона России, эта ставка может меняться в сторону понижения вплоть до 5%. Более того, предполагается, что уже с 2017 года местные власти смогут снижать ее даже до 3%, что не может не радовать. Регионы имеют право понижать ставку не только исходя из каких-то своих особенностей, но и для привлечения интересных выгодных инвестиций. Индивидуальные региональные налоговые ставки могут пересматриваться один раз в год.

Внимание! По закону, начинающие предприниматели, работающие в производственных, научных или социальных областях, имеют право в течение двухлетнего периода на нулевую ставку налога, но только при условии, что на то есть воля региональных властей. При этом нет необходимости оплачивать даже минимальный налоговый уровень.

Важно! Для того, чтобы выяснить наиболее эффективную и выгодную налоговую ставку на территории той или иной области РФ, нужно обратиться в ближайшую налоговую инспекцию.

Финансовые показатели для расчета налога доходы минус расходы

Для того, чтобы правильно и достоверно рассчитать налог УСН с объектом налогообложения «доходы минус расходы», надо иметь ввиду следующие данные:

- налоговая база за расчетный период;

- аванс, приходящийся на налоговую базу;

- аванс к оплате по итогам отчетного периода.

Следует помнить, что высчитывать налоговую базу надо по результатам следующих отчетных периодов: один квартал, 6 месяцев и 9 месяцев.

Приведем пример

В качестве субъекта налогообложения в рассматриваемом примере возьмем компанию «Три двери». За рассчитываемый период берем 2015 год. Чуть ниже показаны помесячные доходы фирмы. Нам необходимо вычислить сумму авансовых платежей и размер налога к оплате по каждому отчетному периоду: первого квартала, полугодия и девяти месяцев. При этом, имеем ввиду, что у компании «Три двери» нет неперенесенных убытков.

Итак, предположим, что за 2015 год организация получила такие доходы за минусом расходов:

Январь — 20 тыс. руб.

Февраль — 30 тыс. руб.

Март — 40 тыс. руб.

Апрель — 60 тыс. руб.

Май — 70 тыс. руб.

Июнь — 80 тыс. руб.

Июль — 90 тыс. руб.

Август — 100 тыс. руб.

Сентябрь — 110 тыс. руб.

Октябрь — 120 тыс. руб.

Ноябрь — 130 тыс. руб.

Декабрь — 140 тыс. руб.

Исходя из этих данных, считаем налоговую базу, как полагается, нарастающим итогом. Нехитрые подсчеты дают следующий результат:

Первый квартал — 90 тыс. руб.;

Шесть месяцев — 300 тыс. руб.;

Девять месяцев — 600 тыс. руб.;

Год — 990 тыс. руб.

Теперь надо посчитать размер авансового платежа для перечисления в казну за первый квартал. Для этого умножаем налоговую базу за первый же квартал на налоговую ставку. Итого получаем: 90 тыс. руб. * 15% = 13 500 рублей.

Следующий этап: вычисляем размер авансовой выплаты за полгода. Для этого высчитываем налоговую базу с начала года до его половины нарастающим итогом и опять же умножаем на ставку налога:

300 тыс. руб. * 15% = 45 тыс. рублей

Следует помнить, что эту сумму компания «Три двери» может уменьшить на авансовый платеж, выплаченный в бюджет за первый квартал. То есть:

45 тыс. руб. – 13 500 руб. = 31 500 рублей – именно столько фирма должна перечислить в качестве авансового платежа за полгода.

Переходим к высчитыванию авансового платежа за три квартала. Опять же складываем доходы за девять месяцев и умножаем на ставку налога. Получаем:

600 тыс. руб. * 15% = 90 тыс. руб.

Не забываем о том, что этот результат нужно уменьшит на авансовые платежи, уже выплаченные за первый квартал и полгода. В итоге к оплате за девять месяцев, авансовый платеж составит:

90 тыс. руб. – 13 500 руб. – 31 500 руб. = 45 тыс. руб.

Ну и конечный расчет – это сумма к оплате по годовым итогам. Считаем ее все по той же схеме:

990 тыс. руб. * 15% = 148 500 руб. — размер налога по результатам налоговой базы за все двенадцать месяцев. Далее:

148 500 руб. – 13 500 руб. – 31 500 руб. – 45 тыс. руб. = 58 500 тыс. руб.

Таким образом, именно 58 500 тыс. рублей нужно будет оплатить по налогам за весь год.

Внимание! В некоторых случаях размер налога по итогам налогового периода при «упрощенке» доходы минус расходы, может быть меньше или больше суммы начисленных авансовых платежей. Следует помнить о том, что если он больше, то данный налог в казну нужно обязательно доплачивать. Также бывает, что в конце года обнаруживается налоговая переплата. Есть два пути для решения этой проблемы: налог либо засчитывается в счет будущих платежей, либо возвращается на счета налогоплательщика.

Минимальный размер налога при «упрощенке» доход минус расходы

При вычислении суммы налога к оплате, следует помнить, что если она ниже 1% от размеров доходов, то в соответствии с Налоговым кодексом РФ, субъект налогообложения в обязательном порядке должен оплатить минимальный налог.

Для этого существует специальная формула, пользоваться которой нужно исходя из итогов года:

Налог = выручка * 1%

Приведем пример

Компания «Фигура речи» за весь 2015 год имеет общий доход 2 250 355 рублей, при этом ее затраты составили — 2 230 310 рублей.

Высчитываем размер налога (2 250 355 руб. – 2 230 310 руб.) * 15 % = 3 006,75 рублей

Таким образом, минимальный размер налога будет равен: 2 250 355 * 1 % = 22 503,55 рублей – именно эту сумму фирма «Фигура речи» обязана перечислить в государственную казну.

Как показывает сложившаяся в России практика, упрощенная система налогообложения доходы минус расходы стала одним из самых предпочитаемых режимов для коммерсантов, причем как для индивидуальных предпринимателей, так и для руководителей предприятий и организаций. Тем не менее, периодически между бизнесменами и представителями налоговых служб возникают некоторые разногласия и споры.

Поэтому, когда бухгалтер высчитывает размер данного налога, в него нужно включать только те расходы, которые имеют четкое, максимально полное экономическое и документальное обоснование, предусмотренное Налоговым кодексом РФ.

| Видео (кликните для воспроизведения). |

Если строго следовать этому правилу, то никаких проблем с налогоисчислением доходы минус расходы 15%, скорее всего, не будет.

Источники

Мархгейм, М. В. Правоведение / М.В. Мархгейм, М.Б. Смоленский, Е.Е. Тонков. — М.: Феникс, 2009. — 416 c.

Толкушкин, А.В. Налогообложение физических лиц при операциях с недвижимостью / А.В. Толкушкин. — М.: ЮРИСТЪ, 2000. — 344 c.

Неосновательное обогащение. Судебная практика и образцы документов. — М.: Издание Тихомирова М. Ю., 2014. — 375 c.- Экзамен на звание адвоката. Учебно-практическое пособие. В 2 томах (комплект). — М.: Юрайт, 2014. — 184 c.

- Зильберштейн А. А. Земельное право. Шпаргалка; РГ-Пресс — Москва, 2010. — 797 c.