Содержание

- 1 За какой период единоразово можно получить вычет?

- 2 Срок давности применения имущественного вычета

- 3 Срок давности возврата переплаты по налогам

- 4 Срок давности при получении имущественного вычета

- 5 Срок давности налоговых вычетов: на имущество и лечение

- 6 Срок давности для ипотечного вычета

- 7 Срок давности социального налогового вычета

За какой период единоразово можно получить вычет?

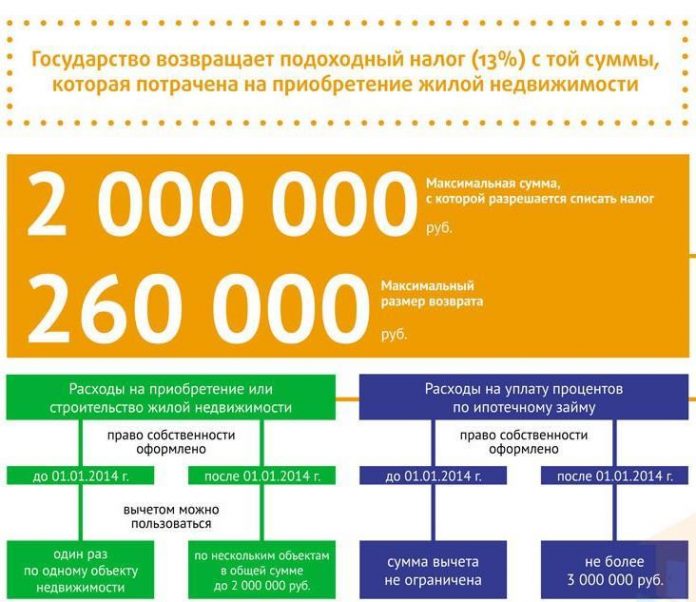

Согласно ст. 220 НК РФ налогоплательщик имеет право на получение имущественного налогового вычета при покупке жилой недвижимости и уплате процентов по ипотечному кредиту за нее

Общий размер имущественного налогового вычета не может превышать 2 млн. рублей за собственно жилье, 3 млн. рублей — за уплаченные проценты по кредиту (ограничение относится к кредитам, полученным, не ранее 01.01.2014).

Если в налоговом периоде имущественный налоговый вычет не может быть предоставлен (в виду отсутствия налогоблагаемой базы за налоговый период, исчисленного и уплаченного НДФЛ) или использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования.

Срока давности для подачи заявления на имущественный налоговый вычет нет. Если квартира была приобретена более 3 лет назад, то вычет можно получить с доходов, полученных за последние прошедшие три года, предществующие году обращения (подачи заявления).

В этом случае за три года, за которые будет осуществлен возврат излишне уплаченного налога, налогоплательщику одновременно с заявлением следует предоставить в ИФНС соответствующие декларации о полученных доходах по форме 3-НДФЛ.

Письмо ФНС от 23.06.2010 N ШС-20-3/885 (о сроках давности подачи заявления) подтверждает, что если в календарном году у плательщика отсутствовали доходы, облагаемые по ставке 13%, имущественный вычет за этот период не предоставляется.

При этом в письме ФНС сообщается, что законом не урегулировано, за какие периоды можно выбирать вычет по расходам, в связи с чем возможны три варианта

- Налогооблагаемую базу корректируют за любой период, когда получены указанные доходы

- Налогооблагаемую базу корректируют не более чем за 3 периода, предшествующих календарному году, в котором плательщик обратился в ИФНС с заявлением на вычет, при этом следует учесть, что расходы должны быть понесены до истечения 1 периода, за который подается декларация (то есть вычет не может быть предоставлен за период, наступивший раньше сделки купли-продажи)

- Налоговую базу корректируют за любой период после возникновения права на вычет, что согласуется с определением Конституционного Суда РФ от 20.10.2005 N 387-О

Комментарий ААА-Инвест

Абсолютно различные позиции и разъяснения ФНС и Минфина на практике сходятся к следующей ситуации

Учитывая что

- Срок давности получения имущественного вычета ст. 220 НК, регламентирующей порядок использования вычета, не установлен

Из изложенной нормы следует, что срок давности не ограничен, и налогоплательщик вправе воспользоваться имущественным вычетом по истечении любого периода времени с момента приобретения жилой недвижимости.

- В соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы

Из изложенной нормы, регулирующей порядок подачи заявления о зачете (возврате) излишне уплаченных сумм, следует, что моментом, с которого начинается исчисление указанного срока, является день уплаты излишней суммы.

При этом применительно к ситуации получения имущественного вычета в п. 7 ст. 78 НК речь идет о том, что заявить к возврату уплаченный ранее налог можно не более чем за 3 предшествующих года, а не о том, что применить вычет можно не позднее, чем через 3 года после приобретения жилой недвижимости и, соответственно, возникновения права на вычет.

Таким образом, если налогоплательщик в определенном ТЕКУЩЕМ году решил применить вычет, то он ВПРАВЕ подать три декларации за три предыдущих года и заявление за первый год из трех предыдущих лет (излишне уплаченный налог вернут за три года, а неиспользованный остаток вычета перенесут на последующие налоговые периоды), равно как и ВПРАВЕ подать заявление и декларацию за текущий год, а неиспользованную часть вычета перенести на последующие годы (излишне уплаченный налог вернут за текущий год), равно как и ВПРАВЕ подать заявление за средний год, а декларации за средний и текущий годы (излишне уплаченный налог вернут за средний и текущий годы, неиспользованный остаток вычета перенесут на следующие налоговые периоды).

Напомним, что имущественный вычет в любом размере, в том числе 2 млн. руб. (жилищный вычет) или 3 млн. руб. (процентный вычет) — это лишь размер дохода, налог с которого вернут. Реально возмещаются 13% фактически уплаченного НДФЛ с указанных сумм. Получение имущественного вычета означает, что из полученного дохода за год вычитается сумма налогового вычета.

Неработающий пенсионер, студент, гражданин, чьим единственным доходом является какое либо государственное пособие, либо получатель «серой» зарплаты могут возвратить лишь уплаченный в бюджет НДФЛ.

Не имеют права на имущественный налоговый вычет ИП, которые применяют специальные налоговые режимы и не имеют иных доходов, облагаемых по ставке 13%, а также физические лица, осуществляющие предпринимательскую деятельность, применяющие ЕНВД и/или УСН.

Имущественный налоговый вычет не применяется, если оплата расходов была произведена за счёт средств работодателя.

Не могут применить имущественные налоговые вычеты и налогоплательщики, получающие доходы, для которых установлены налоговые ставки НДФЛ 9%, 15%, 30% и 35%.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения декларации по форме 3-НДФЛ и помогут оптимизировать налогообложение.

По желанию клиента из любого региона РФ мы дистанционно окажем полноценный комплекс услуг. Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

Срок давности применения имущественного вычета

Всегда ли правомерен ответ из ИФНС?

Ситуация

2005 — приобретена квартира

Ноябрь 2005 — произведена оплата в полном объеме

Ноябрь 2005 — заключен договор купли-продажи, подписан акт приема-передачи

Ноябрь 2005 — документы на сделку купли-продажи поданы для осуществления государственной регистрации сделки

Декабрь 2005 — получены документы, подтверждающие переход права собственности

Декабрь 2010 — поданы в ИФНС декларации о доходах за 2007, 2008, 2009 годы, заявление на право предоставления имущественного вычета за 2007 год

При этом декларации за 2008 и 2009 годы составлены с учетом переноса остатка имущественного вычета, на момент подачи деклараций еще не потвержденного в ИФНС (предполагалось, что все оформлено в соответствии с действующим законодательством). Все три декларации поданы одновременно.

Март 2011 — получен ответ из ИФНС о том, что возврат излишне уплаченного налога не может быть произведен, так как заявление подано по истечении 3-х лет со дня уплаты налога.

Вопрос

Правомерны ли действия ИФНС? С какого момента должен быть произведен отсчет трехлетнего срока уплаты налога?

Ответ консультантов ААА-Инвест

Срока давности для подачи заявления на имущественный налоговый вычет нет. Если квартира (дом, комната, доли) была приобретена более 3 лет назад, то вычет можно получить с доходов, полученных за последние прошедшие три года, предществующие году обращения (подачи заявления).

В этом случае за три года, за которые будет осуществлен возврат излишне уплаченного налога, налогоплательщику одновременно с заявлением следует предоставить в ИФНС соответствующие декларации о полученных доходах по форме 3-НДФЛ.

Свою правоту налогоплательщику из рассмотренного примера придется доказывать в суде. Вернуть излишне уплаченный налог обязаны за 2007 — 2009 годы, так как год обращения 2010 является неполным.

Согласно п. 2 ст. 220 НК РФ имущественный вычет (за исключением операций с ценными бумагами) предоставляется при подаче в ИФНС налоговой декларации по форме 3-НДФЛ по окончании налогового периода.

При этом НК РФ не устанавливает период, за который налогоплательщик вправе подать декларацию и получить имущественный вычет.

Официальную позицию ФНС отражает Письмо ФНС от 23.06.2010 N ШС-20-3/885

- Налоговая база корректируется за любой налоговый период, в котором налогоплательщик получал доходы, облагаемые по ставке 13%, без применения каких-либо сроков давности

- С учетом положений ст. 78 НК РФ налоговая база корректируется не более чем за три налоговых периода, предшествующих календарному году, в котором налогоплательщик обратился за вычетом. Может также учитываться то обстоятельство, что расходы должны быть осуществлены до истечения первого налогового периода, за который подается декларация

- Налоговая база корректируется за любой налоговый период, начиная с того, в котором у налогоплательщика возникло право на вычет. Этот подход согласуется с положениями абз. 2 п. 2 Определения Конституционного Суда РФ от 20.10.2005 N 387-О

- Налоговая база корректируется за любой налоговый период, начиная с того, в котором налогоплательщик получал доходы, облагаемые по ставке 13% с учетом периода, когда у налогоплательщика возникло право на вычет

Судебной практики нет.

По данному вопросу существует три точки зрения.

Комментарий, но не позиция ААА-Инвест (из практики)

- Срок давности получения имущественного вычета ст. 220 НК, регламентирующей порядок использования вычета, не установлен

Из изложенной нормы следует, что срок давности не ограничен, и налогоплательщик вправе воспользоваться имущественным вычетом по истечении любого периода времени с момента приобретения жилой недвижимости.

- Наряду с этим, в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы

Из изложенной нормы, регулирующей порядок подачи заявления о зачете (возврате) излишне уплаченных сумм, следует, что моментом, с которого начинается исчисление указанного срока, является день уплаты излишней суммы.

При этом применительно к ситуации получения имущественного вычета в п. 7 ст. 78 НК речь идет о том, что заявить к возврату уплаченный ранее налог можно не более чем за 3 предшествующих года, а не о том, что применить вычет можно не позднее, чем через 3 года после приобретения жилой недвижимости и, соответственно, возникновения права на вычет.

Все три позиции в итоге сливаются в одну, а именно

Если налогоплательщик в определенном ТЕКУЩЕМ году решил применить вычет, то он ВПРАВЕ подать три декларации за три предыдущих года и заявление за первый год из трех предыдущих лет (излишне уплаченный налог вернут за три года, а неиспользованный остаток вычета перенесут на последующие налоговые периоды), равно как и ВПРАВЕ подать заявление и декларацию за текущий год, а неиспользованную часть вычета перенести на последующие годы (излишне уплаченный налог вернут за текущий год), равно как и ВПРАВЕ подать заявление за средний год и декларации за средний и текущий годы (излишне уплаченный налог вернут за средний и текущий годы, неиспользованный остаток вычета перенесут на следующие налоговые периоды).

Таким образом, повторимся, что сроков давности для подачи заявления на предоставление имущественного вычета в связи с покупкой квартиры нет.

Заявление на вычет можно подать в любое время.

Например, если право на имущественный вычет возникло в 2010 году, но налогоплательщик не воспользовался им и подал заявление в 2014 году. При условии, что налогоплательщик указанные периоды получает доход, облагаемый НДФЛ по ставке 13%, ему предоставят вычет за 2013, 2012, 2011 годы. 2010 год в расчет приниматься не будет согласно п. 7 ст. 76 НК, так как в рассматриваемый период попадают лишь три налоговых периода, предшествующие году подачи заявления.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения декларации по форме 3-НДФЛ и помогут оптимизировать налогообложение.

По желанию клиента из любого региона РФ мы дистанционно окажем полноценный комплекс услуг. Невозможность очной встречи не является препятствием для выполнения услуг нашими экспертами!

Срок давности возврата переплаты по налогам

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Бывают ситуации, когда уплаченная сумма налога превышает необходимую. Законодательство предусматривает возврат таких «излишков», но лишь до истечения установленного срока. Рассказываем про срок давности возврата переплаты по налогам.

Почему появляются «лишние» налоговые платежи

Излишне уплаченный налог далеко не всегда возникает из-за существенных недостатков в учете. Иногда к переплате приводят и банальные технические сбои или опечатки.

Основные причины перечисления в бюджет «лишних» средств следующие:

- Ошибка при расчете. Ситуации здесь могут быть самыми различными, в зависимости от вида платежа: завышение облагаемой базы, неправильное применение ставок, неиспользование положенных льгот и т.п.

- Ошибка при перечислении. Тут речь идет о технических опечатках при заполнении платежек.

- Переплата по авансам. Многие налоги с годичным периодом предусматривают ежеквартальную уплату авансов. Поэтому, если в конце года произошло существенное снижение облагаемой базы, то ранее перечисленные суммы могут превысить налог, рассчитанный за период в целом.

Теоретически переплата может возникнуть по любому налогу. Но на практике речь обычно идет об «оборотных» обязательных платежах: НДС, налог на прибыль, а для спецрежимов — УСН.

По налогам, которые платятся на основе физических показателей (земельный, транспортный, ЕНВД и т.п.), переплата возникает намного реже.

Это понятно — площадь зданий или количество транспортных средств учесть относительно несложно, да и меняются они далеко не так часто и существенно, как показатели выручки или затрат.

Как выявить переплату

Для обнаружения любых ошибок в учете необходима налаженная система внутреннего контроля.

Если речь идет о расчетах, то основным методом проверки их корректности является регулярная сверка с контрагентами, в данном случае — с налоговиками.

Сверять данные по обязательным платежам нужно не реже раза в квартал. А крупным компаниям, которые имеют «разветвленный» бизнес и платят множество налогов, лучше делать это ежемесячно.

Хотя закон и обязывает чиновников сообщать бизнесменам о выявленных переплатах (п. 3 ст. 78 НК РФ), но рассчитывать на это не следует. Ведь любой возврат из бюджета — это «минус» для отчетных показателей ИФНС. А каких-либо наказаний для налоговиков за несообщение этих сведений не предусмотрено.

Поэтому бизнесмену необходимо полностью брать процесс сверки в свои руки, не надеясь на чиновников.

Переплата обнаружена — что дальше?

Закон предусматривает два варианта «использования» налогоплательщиком переплаты — зачет и возврат.

Причем зачесть «лишние» платежи можно только в счет выплат, зачисляемых в тот же бюджет или внебюджетный фонд (п. 1 и 1.1 ст. 78 НК РФ).

Если же бизнесмен решил вернуть переплату живыми деньгами, то налоговики все равно имеют право сначала провести зачет имеющейся задолженности перед соответствующим бюджетом (п. 5 и 6 ст. 78 НК РФ).

По мнению Высшего Арбитражного Суда, такой зачет — вид принудительного взыскания. Поэтому чиновники должны выполнить всю соответствующую процедуру: направить налогоплательщику требование и, только в случае его неисполнения, вынести решение (определение ВАС РФ от 21.02.2008 г. № 1395/08).

Руководителю, желающему избежать судебных разбирательств, в первую очередь следует изучить результаты сверки расчетов и направить заявление о возврате уже с учетом имеющейся недоимки.

Указанное заявление можно подать в ИФНС как на бумаге, так и онлайн, заверив его усиленной квалифицированной электронной подписью.

При заполнении документов на возврат нужно использовать формы, утвержденные письмами ФНС РФ: на бумажном носителе — № ММВ-7-8/182@ от 14.02.2017, в электронном виде – № ММВ-7-8/137@ от 18.03.2019.

На возврат средств закон отводит налоговикам месяц, причем в течение первых 10 дней они должны принять решения и еще через 5 дней — сообщить о нем заявителю (п. 6, 8, 9 ст. 78 НК РФ). При пропуске срока возврата начисляются пени по ставке рефинансирования ЦБ РФ.

Бизнесмен должен заявить о своем желании зачесть или вернуть переплату в течение 3 лет с момента ее появления (п. 7 ст. 78 НК РФ). О том, как быть, если этот срок уже прошел — расскажем в следующем разделе.

Что делать, если срок для возврата пропущен

Предположим, что три года с момента появления переплаты уже истекли. Значит ли это, что шансов вернуть деньги уже не осталось? Давайте разбираться…

| Видео (кликните для воспроизведения). |

Во-первых, нужно определиться с самим моментом возникновения переплаты.

Многие налоги (например, на прибыль) исчисляются по авансовой схеме. При этом в течение года бизнесмен платит авансы, а окончательный расчет производится на основании годовой декларации.

Возникает вопрос: когда образуется переплата — в момент перечисления промежуточного платежа или при сдаче декларации, формирующей итоговую облагаемую базу за год?

По мнению Верховного Суда РФ, точкой отсчета является дата сдачи декларации либо установленный законом срок, если отчет сдан позднее (определение от 03.09.2015 г. № 306-КГ15-6527).

Эту позицию ВС РФ можно распространить и на возврат других обязательных платежей с авансовой схемой уплаты: УСН, налога на имущество и т.п. Кроме того, по мнению судей, даже если три года прошло и с даты подачи декларации, это не исключает возможности вернуть переплату. Ведь нормы ст. 78 НК РФ являются специальными и позволяют налогоплательщикам получить излишне уплаченные средства без обращения в суд.

А если срок, установленный НК РФ, пропущен, то это не лишает бизнесмена права на защиту своих интересов в суде в общем порядке. В данном случае трехлетний срок давности по налоговой переплате будет исчисляться с даты, когда налогоплательщик узнал о ней (например, дата акта сверки).

Нужно отметить, что аналогичную позицию ранее высказывал и ВАС (п. 79 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57).

Неполучение информации о переплате от налоговиков не является основанием для продления срока возврата (определение ВС РФ от 30.08.2018 № 307-КГ18-12491). Это еще один аргумент в пользу того, что налогоплательщику необходимо самому инициировать сверку расчетов с ИФНС.

Переплата по налогам встречается довольно часто. Ее причиной могут быть как технические ошибки, так и особенности исчисления отдельных видов обязательных платежей.

Закон предоставляет налогоплательщику два варианта «закрытия» переплаты — зачет и возврат.

В обоих случаях НК РФ отводит на подачу заявления три года. С точки зрения высших судебных инстанций, если по налогу предусмотрены авансы, то указанный срок отсчитывается с даты сдачи годовой декларации.

Но даже если три года с этой даты уже прошли, но бизнесмен докажет, что узнал о переплате позднее, он может вернуть свои деньги через суд на общих основаниях.

Поэтому переплаты по техническим причинам исключены. Если же ошибся штатный бухгалтер клиента (еще до передачи учета на аутсорсинг), мы в кратчайшие сроки выявим отклонение и вернем средства в ваш бизнес.

Срок давности при получении имущественного вычета

Большинство граждан знает, что они могут оформить налоговый вычет при покупке квартиры и иной недвижимости. Но не все обладают информацией, в какие временные рамки нужно уложиться для реализации своего права. Рассмотрим вопрос наличия срока давности для возврата налога.

Существует ли срок давности у налогового вычета

Налоговые вычеты предусмотрены для всех категорий физических лиц, которые вносят в бюджет подоходный налог. Как правило, речь идет о наемных работниках, за которых отчисления в ФНС делает работодатель, но не всегда. Лица, выплачивающие НДФЛ с любых иных доходов, например от сдачи имущества в аренду, тоже имеют право оформить имущественный вычет.

Перечень возможных налоговых вычетов включает компенсацию за расходы, связанные с:

- обучением;

- лечением;

- приобретением недвижимости. Право возникает при покупке жилых домов, квартир, долей в квартирах и домах, земельных участков и даже при закупке строительных материалов, которые необходимы для ремонта.

Принято считать, что на оформление налогового вычета распространяется срок давности, используемый в гражданском процессе – три года. Тем более что этот временной период действительно важен для возврата налога и фигурирует в НК РФ.

При этом срока давности налогового вычета ни один нормативно-правовой акт не предусматривает. Здесь, скорей необходимо говорить о временном периоде, за который может быть возвращена часть налогов.

Права на вычет сохраняются за налоговым резидентом на протяжении всей его жизни. Т.е. если он купит квартиру в 2019 году, то имеет возможность получить налоговый вычет и через десять лет после покупки. Хотя опытные юристы и налоговики советуют, все-таки, не затягивать с подачей документов в ФНС по двум причинам. Во-первых, система российского налогового законодательства такова, что норма эта может быть изменена в любой момент. А во-вторых, у сотрудников ФНС в таком случае возникает меньше претензий, т.к. сделать расчет, пока не миновал длительный срок, намного проще, ведь рассчитывать сумму вычета будут, исходя из ставок, установленных на момент возникновения права на имущественный вычет, а не на момент обращения.

При этом важно учитывать, что резидент может обратиться за вычетом и через много лет после покупки, но оформят его только за три предшествующих обращению года. Например, если покупка квартиры приходится на 2019 год, а покупатель обратится в Налоговую службу в 2025 году, вычет ему предоставят только за 2022, 2023 и 2024 годы. Данная норма закреплена в ст. 78 НК РФ. Сумма налогового вычета при покупке квартиры составляет 260 тыс. руб. Если заявитель за предшествующие три года не уплатил ее в качестве налога, значит, ему вернут меньшую сумму. Но это не означает, что гражданин потеряет деньги. Просто ему потребуется еще обращаться в ФНС с новым заявлением на получение вычета. Деньги будут возвращать, пока вся сумма не будет погашена полностью.

Следует учитывать, что возврат налога возможен только за год возникновения права на его получения и за последующие периоды. За тот налоговый период, что предшествует году возникновения права (например, году покупки квартиры), вернуть подоходный налог нельзя.

Налоговые инспекторы при определении срока, за который может быть возвращен НДФЛ, ориентируются на Письмо ФНС № ШС-20-3/885 (от 23.06.2010). Согласно документу, сотрудники ФНС для расчета вычета рассматривают только временной отрезок в три года, предшествующие обращению. Если в этот период НДФЛ заявитель не выплачивал, ему потребуется обращаться в Налоговую службу позже при условии, что подоходный налог с него начнут взыскивать.

Если физическое лицо, имеющее право на оформление вычета, не желает долго ожидать начала выплат, оно может действовать не через ФНС, а через работодателя. Предварительно только необходимо получить свидетельство в ЕГРН. Выплаты начнутся сразу после принятия положительного решения по заявлению. Они будут ежемесячными и равными размеру подоходного налога (т.е. 13% от заработка), который работодатель просто перестанет удерживать.

Когда можно обращаться за налоговым вычетом

Когда можно обращаться за вычетом

Вопрос, когда можно обращаться за оформлением налогового вычета, решается в зависимости от адресата обращения. Если, например, покупатель квартиры решает вернуть часть налога через своего работодателя, он имеет право подать соответствующее заявление сразу после оформления права собственности и получения соответствующего свидетельства в Росреестре.

При обращении за налоговым вычетом через работодателя сама схема возврата уплаченного налога несколько меняется. В таком случае говорить о сроке давности налогового вычета не только для предъявления прав на него, но и ограничений по годам не приходится. Если заявление о возврате сумм уплаченного налога будет одобрено, работодатель просто прекратит удерживать из зарплаты текущий подоходный налог.

Процесс будет длиться, пока не наберется вся сумма вычета. К сожалению, для большинства наемных работников процесс затягивается не на один год. Если через год после начала удержания налогоплательщик решит остальную сумму получать через ФНС, он может пропустить еще один год и обратиться в Налоговую службу с соответствующим заявлением.

Если покупатель намеревается оформлять вычет через ФНС, ему потребуется дождаться окончания того налогового периода, в который была осуществлена сделка по купле-продаже недвижимости. Т.е. если объект был приобретен и оформлен в собственность в 2019 году, направить заявление в отделение ФНС ее владелец может не ранее 2020 года. А далее – в любой момент в часы приема.

Но при этом имеется рекомендательный срок. Связан он с подачей налоговой декларации. Если гражданин получил от сделки доход, он обязан его задекларировать. Срок подачи декларации определен строго, и его необходимо придерживаться. Ее следует представить с 1 января до 1 мая того налогового периода, который следует за годом приобретения дохода. Несоблюдение сроков приведет к наложению штрафных санкций. Если гражданину необходимо сдавать налоговую декларацию, то подачу заявления для возврата подоходного налога лучше с ней совместить. Тогда не придется обращаться в ФНС несколько раз.

Сроки давности для пенсионеров

Например, пенсионер приобрел земельный участок в 2019 году. Он имеет право на вычет за 2016 – 2019 (включительно) годы. Т.е. им позволительно не просто сдвинуть временные рамки, но и увеличить период, за который возвращают налог. Если для всех прочих налогоплательщиков он составляет три года, для пенсионеров – четыре года.

Эта норма действует в отношении тех пенсионеров, которые реально прекратили трудовую деятельность и выплату НДФЛ. Во всех прочих случаях имущественный налоговый вычет может быть оформлен на их усмотрение. Если за предшествующие три года доход был выше, чем в последующие годы, а значит больше подоходный налог, можно выбрать их. Если был ниже, то разрешено выбрать период после сделки, но тогда уже учитываться подряд будут не четыре, а три года.

Получение налогового вычета за квартиру не имеет, согласно российскому законодательству, срока давности. Каждый резидент наделен правом вернуть уплаченный подоходный налог в любой момент после его возникновения. Только получить вычет можно лишь за года, следующие после сделки. Эта норма не распространяется на неработающих пенсионеров. Они наделены правом на получение вычета за три предшествующих сделке года.

Срок давности налоговых вычетов: на имущество и лечение

Срок давности налогового вычета на лечение, а также некоторых других типов налоговых скидок, служит одним из основных критериев, влияющим на то, получит налогоплательщик материальную компенсацию за свои расходы или нет.

Таким образом, перед оформлением документации, необходимой для уменьшения налогооблагаемой базы, в первую очередь, стоит разобраться, не истек ли срок давности.

Срок давности вычета на лечение

Все физические лица, которые официально трудоустроены и отдают налоговые сборы со своей заработной платы в государственный бюджет, в случае осуществления затрат на лечение имеют право вернуть себе обратно некоторую часть потраченных денег.

На сегодняшний день существует такой вид документа, как постановление № 201, принятое российским Правительством 19.03.2001 года, которое регламентирует, оплату каких именно медицинских услуг и лекарственных средств налогоплательщик может вернуть НДФЛ.

ВНИМАНИЕ! Чтобы полностью разобраться с тем, какие правила и установки должно соблюсти физическое лицо, претендующее на возврат подоходного налога, достаточно обратиться за помощью к Налоговому кодексу Российской Федерации и найти в нем статью под номером 219 (третий пункт).

За какой период возможен возврат

Срок давности налогового вычета на лечение составляет три года. То есть налогоплательщик, который вынужден был потратиться на медицинские услуги, может уменьшить размер своей налогооблагаемой базы только в том случае, если с момента оплаты прошло менее трех лет.

Для наглядности предлагаем рассмотреть несколько следующих примеров:

- Оплата лечения происходила в 2011 и 2012 годах. В 2017 году физическое лицо уже не сможет воспользоваться социальной налоговой скидкой, поскольку с 2011 и 2012 года прошло более трех лет. Поэтому в данном случае оформлять документацию на вычет будет бессмысленно.

- Лечение оплачивалось на протяжении 2013 и 2014 года. В подобной ситуации, если отсчитать от 2017 три года, то 2014 год попадает в это число, и за него будет начислен возврат подоходного налога, а что касается 2013 года, то тут срок давности на налоговую скидку уже истек.

- Деньги на лечение были отданы в 2014 году, а затем в 2016. Так как и 2014 и 2016 год входят в число последних трех лет, отсчитанных от 2017, то физическое лицо может уменьшить размер своей налогооблагаемой базы за весь данный период.

- Расходы на медицинские услуги были осуществлены в 2017 году. На сегодняшний день физическое лицо не может получить материальную компенсацию за затраты на лечение, произведенные в 2017 году. Данная процедура может быть выполнена только лишь в следующем году, либо же в течение еще двух последующих лет (2019 и 2020).

Следует отметить, что срок давности, касающийся предоставления налоговой скидки на лечение, отсчитывается с той даты, которая зафиксирована в документах в качестве даты оплаты медицинских услуг или лекарственных препаратов.

Срок давности имущественного вычета

С каждым днем все больше и больше физических лиц интересуются вопросом, можно ли вернуть НДФЛ за имущественные объекты, купленные достаточно давно. Данная процедура одобрена налоговым законодательством. То есть получить материальную компенсацию за недвижимость налогоплательщик может независимо от даты ее покупки.

Однако существует несколько правил, касающихся условий, без выполнения которых возврат НДФЛ неосуществим:

- Претендент на вычет должен иметь платежную документацию. До того момента, как физическое лицо, которое занимается оформлением бумаг по уменьшению размеров налогооблагаемой базы, помимо основного пакета документов не соберет всевозможные бумаги, подтверждающие факт внесения платы за жилье, налоговую скидку для него не начислят.

- Налогоплательщик должен обладать правом собственности на жилье. Без наличия такого документа, как право собственности на имущественный объект, если он целиком принадлежит налогоплательщику, или акта о приеме-передаче, если объект принадлежит к долевому виду жилья, подавать документы на вычет неблагоразумно.

За какой срок возвращается НДФЛ

Хоть и физические лица обладают правом на налоговую скидку за имущество, приобретенное даже много лет назад, все же стоит учитывать, что подоходный налог в данном случае им будет начислен только за три последних года.

Чтобы претендентам на имущественный вычет было более понятно, как именно происходит процедура начисления налоговой скидки, рекомендуем обратить внимание на такие примеры:

- Пример №1. Налогоплательщик на протяжении пяти последних лет отдавал в государственную казну на подоходный налог фиксированную сумму – 28 500 рублей. А в 2017 году он захотел вернуть себе НДФЛ за квартиру, купленную десять лет назад, стоимость которой составляла 1 700 000 рублей. Таким образом, сумма вычета в данной ситуации составляет 221 000 рублей, но налогоплательщик сможет получить только 85 500 рублей (поскольку это размер выплаченного ним НДФЛ на протяжении последних трех лет).

- Пример №2. Физическое лицо за последний 2016 год выплатило сумму, равную 140 000 рублей, а за предпоследний 2015 сумму в размере 120 000 рублей в качестве НДФЛ. На сегодняшний день налогоплательщик претендует на скидку за покупку дома, начисленную налоговым инспектором в размере 260 000 рублей. В данной ситуации претенденту на вычет в первую очередь вернут налог за последний год (140 000 рублей), а положенный остаток начислят в следующем году в размере налога, отданного им за 2015 год (120 000 рублей).

Таким образом, срок давности налогового вычета за покупку квартиры, а также других имущественных объектов, не играет абсолютно никакой роли на его предоставление. Однако если физическое лицо уже использовало такую услугу, предоставляемую со стороны налогового законодательства, как вычет имущественного типа, то повторно это сделать уже нельзя.

Срок давности других видов вычетов

В то время как сроки давности налогового вычета при покупке квартиры не столь важны, то сроки давности за расходы, связанные с получением образования или благотворительностью, играют существенную роль.

Физическое лицо, чьи деньги были израсходованы на затраты социального типа, имеет право на возврат материальных средств, только если с момента оплаты до сегодняшнего дня прошло не более трех лет.

Касательно налоговой скидки, которая выдается физическим лицам за обеспечение и воспитание детей, то здесь сроки давности действуют несколько иначе. Налогоплательщик, имеющий право на подобный вычет стандартного рода, может уменьшить размер своей налогооблагаемой базы, начиная с месяца, в котором родился ребенок.

Однако как только ребенок достигнет восемнадцатилетнего возраста (или же в некоторых отдельных ситуация 24 лет), срок давности будет считаться исчерпанным, и, соответственно, начисление вычета окончено.

Если ребенок налогоплательщика является совершеннолетним, но при этом учится на очной форме, то предоставление налоговой скидки продлевается до достижения им 24 лет. Для того чтобы не упустить возможность воспользоваться вычетом, родителям ребенка потребуется ежегодно брать справку из учебного учреждения, подтверждающую статус ученика, а также форму обучения.

Срок давности для ипотечного вычета

Т.к. вы указываете, что в этом году продолжаете получать имущественный вычет, то вам тогда следует в декларацию за 2014 год внести всю сумму уплаченных процентов за весь период кредитования по 2014 год включительно. Вы указываете, что размер удержанного НДФЛ не позволял вам получить вычет по жилью и по процентам полностью, поэтому нет необходимости сейчас подавать корректирующие декларации и все пересчитывать, т.к. больше размера вашего налога вы не сможете вернуть за год.

Екатерина, как я вам ответила выше, вы отражаете всю сумму процентов за весь период кредитования, включая 2014 год. Срок в три года не относится к процентам, вы не теряете проценты. уплаченные в 2011 году. Сумма процентов указывается в соответствии со справками из банка, которые вы прикладываете к декларации в подтверждение.

Срок давности социального налогового вычета

Налоговый период социального налогового вычета

Право на вычет, предусмотренный пунктом 1 статьи 219 НК РФ, возникает с момента, когда физическое лицо произвело соответствующие расходы, документально подтвержденные в установленном законом порядке. Именно с этого момента начинают исчисляться сроки давности для обращения в налоговый орган с документами, дающими право на его получение. По общему правилу, установленному ст.216 НК РФ, в целях применения налогового законодательства, сроки исчисляются налоговыми периодами. Для обращения за социальным вычетом налоговым периодом признается календарный год, т.е. с 1 января 2016 года по 31 декабря 2016 года.

Таким образом, независимо от даты произведенных расходов в течение одного календарного года, право на обращение начинает исчисляться с 1 января следующего за отчетным.

Пример 1

Аналогичная ситуация и с другими расходами.

Сроки для обращения с декларацией и приложенными документами в ИМНС

Категория граждан, для которых подача декларации по форме 3-НДФЛ является обязанностью (получение доходов от частной деятельности, облагаемой налогом по ставке 13%, сдачи имущества в аренду за плату и т.д.) срок на ее подачу установлен до 30 апреля следующего года за отчетным. В последующем, налогоплательщик может подать уточненную декларацию до истечения календарного года, если не указал, по каким-либо причинам сведения о наличии у него права на социальный вычет.

Пример 2

Для лиц, которым обязанность на подачу декларации не установлена (осуществляющим свою деятельность по трудовому договору), она подается в любое время в течение всего календарного года, но до 31 декабря.

Пример 3

Пример 4

Срок для обращения за предоставлением вычета по месту работы

За получением социальных вычетов на обучение, страхование жизни и лечение можно обратиться до завершения налогового периода, предоставив необходимый пакет документов и при соблюдении условий установленных п. 2 ст. 219 НК РФ.

Пример 5

В срок не более 30 дней налоговый орган обязан провести проверку предоставленных документов и выдать уведомление о праве на социальный вычет, которое необходимо подать работодателю вместе с заявлением о предоставлении вычета.

С месяца обращения с указанными документами бухгалтерия прекращает удержание налога, до полного предоставления вычета.

| Видео (кликните для воспроизведения). |

В случае если в течение налогового периода размер вычета был предоставлен не полностью (например, в связи с поздним обращением), оставшуюся не использованную сумму вычета можно получить в налоговом органе в сроки указанные выше.

Источники

Теория государства и права. В 2 частях. Часть 2. Теория права. — М.: Зерцало-М, 2011. — 336 c.

История политических и правовых учений. — М.: Юнити-Дана, 2010. — 472 c.

Кудрявцев И. А., Ратинова Н. А. Криминальная агрессия; Издательство МГУ — Москва, 2013. — 192 c.- Миронов Иван Суд присяжных. Стратегия и тактика судебных войн; Книжный мир — М., 2015. — 672 c.

- Теория государства и права. Введение в юриспруденцию. — М.: Юнити-Дана, 2011. — 128 c.