Содержание

- 1 Аренда авто при усн доходы минус расходы

- 2 Аренда авто при усн доходы минус расходы

- 3 ТЕМА: Аренда авто как расход при УСН

- 4 Аренда авто при усн доходы минус расходы

- 5 Проблемы учета при УСН в сфере арендных отношений и транспортных затрат. Часть первая

- 6 Аренда автомобиля при усн доходы минус расходы

- 7 Расходы на автомобиль

- 8 Что важно знать при аренде авто в лизинг для ИП на УСН

- 9 Аренда авто при усн доходы минус расходы

- 10 Аренда авто при усн доходы минус расходы

Аренда авто при усн доходы минус расходы

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет УСН (объект налогообложения «доходы минус расходы»), арендует помещение у арендодателя, который также применяет УСН.

Какими документами можно подтвердить расходы у арендатора?

Рассмотрев вопрос, мы пришли к следующему выводу:

Арендодатель вправе ежемесячно не выписывать акт приема-передачи услуг, если такая обязанность не предусмотрена договором аренды.

В целях документального подтверждения расходов в виде арендных платежей организации, применяющей УСН, достаточно иметь действующий договор аренды, акт приемки-передачи арендованного помещения, а также документы, подтверждающие оплату арендных платежей.

Дополнительно рекомендуем ознакомиться с материалом:

— Энциклопедия решений. Расходы на аренду при УСН.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Ответ прошел контроль качества

1 декабря 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Аренда авто при усн доходы минус расходы

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация применяет УСН с объектом налогообложения «доходы минус расходы».

Входит ли в состав расходов при УСН буксировка служебных автомобилей?

Рассмотрев вопрос, мы пришли к следующему выводу:

В составе расходов на содержание служебного транспорта можно учесть в том числе расходы, связанные с буксировкой служебных автомобилей.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шашкова Елена

Ответ прошел контроль качества

31 января 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2019. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, [email protected].

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), [email protected]. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

ТЕМА: Аренда авто как расход при УСН

Аренда авто как расход при УСН 1 год 8 мес. ago #5227

|

Подборка документов

См., например, письма Минфина России от 06.10.2008 № 03-03-06/1/559 и Управления ФНС России по г. Москве от 26.03.2007 № 20-12/027737.

Если договор пролонгируется

Согласно положениям ГК РФ государственную регистрацию должны пройти договоры аренды недвижимого имущества, заключенные на срок один год и более. У нас следующая ситуация. Договор первоначально был заключен на 11 месяцев. Но в нем содержится положение, согласно которому, если имущество не возвращается арендодателю, он может по умолчанию пролонгироваться на тот же срок. Требуется ли государственная регистрация в нашем случае для отражения расходов при УСН?

Для документального подтверждения расходов на аренду обязателен договор. Согласно пункту 2 статьи 651 ГК РФ договор аренды здания или сооружения регистрируется и считается заключенным лишь с момента такой регистрации, только если он заключен сроком на год и более.

Для справки

Договор, заключенный сроком на 364 дня и менее, в государственной регистрации не нуждается.

В вашем случае договор первоначально заключен на 11 месяцев, поэтому государственная регистрация для его оформления не требовалась. Однако договор по умолчанию продлен, соответственно его срок составил более года. Нужна ли государственная регистрация? В пункте 10 информационного письма ВАС РФ от 16.02.2001 № 59 сказано, что при продлении договора аренды недвижимого имущества, первоначально заключенного на срок менее 12 месяцев, обязанности по его госрегистрации не возникает. ВАС РФ рассматривает данную ситуацию как заключение нового договора сроком на 11 месяцев.

Но есть и другое мнение по этому поводу. В письме от 18.09.2009 № 03-03-06/2/174 Минфин России указывает на необходимость государственной регистрации пролонгированного договора аренды, если в результате пролонгации общий срок аренды окажется больше одного года. Соответственно есть вероятность, что при проверке ваши налоговые инспекторы будут разделять позицию, высказанную в данном письме.

Таким образом, если не опасаетесь судебных разбирательств и не жалеете времени, можете договор не регистрировать. Велика вероятность, что дело вы выиграете. Если же хотите подстраховаться, то лучше зарегистрировать договор. Наш же совет — не продлевать договор, а оформить новый сроком на 11 месяцев. Тогда и регистрировать ничего не придется, и предмет спора исчезнет.

Коммунальные платежи и документальное подтверждение расходов

Наша организация применяет УСН с объектом доходы минус расходы. Арендуем помещение для офиса. Кроме арендной платы, ежемесячно перечисляем арендодателю компенсацию за потребленные нами коммунальные услуги. Какие документы должны быть в наличии, чтобы иметь возможность учесть сумму компенсации в расходах?

В вашей ситуации коммунальные услуги оплачивает арендодатель, а вы лишь возмещаете ему их стоимость. Отметим, что для признания перечисленной компенсации в расходах, условие о ее выплате должно быть в договоре аренды либо другом документе, который будет считаться неотъемлемой частью договора.

Сумму компенсации за коммунальные услуги арендатор вправе учесть в составе материальных расходов (подп. 5 п. 1 и п. 2 ст. 346.16, подп. 5 п. 1 ст. 254 НК РФ). Какие должны быть документы, кроме договора аренды и платежного поручения? Это счет, выставленный арендодателем, а также справка или иной документ с указанием расчета суммы компенсации. Справка составляется на основании счетов, полученных арендодателем от коммунальных служб. В ней должны фигурировать количество потребленных арендатором услуг, тарифы и общая стоимость.

Совет редакции

Справку с расчетом суммы компенсации бухгалтер организации-арендатора может оформить и самостоятельно, при этом важно, чтобы правильность расчетов была подтверждена подписью и печатью арендодателя

Если арендная плата состоит из постоянной и переменной частей

Согласно условиям договора арендная плата за используемое нами помещение состоит из двух частей: постоянной и переменной. Постоянная часть — это непосредственно плата за использование помещения, переменная — так называемая компенсация за потребленные нами коммунальные услуги. Подскажите, имеем ли мы право учитывать переменную часть арендной платы в расходах при УСН, и если да, то на каком основании?

Еще раз напомним, что расходы, учитываемые в налоговой базе при УСН, должны быть оплаченными, обоснованными и документально подтвержденными (п. 2 ст. 346.16, п. 1 ст. 252 и п. 2 ст. 346.17 НК РФ).

Перечисленную арендную плату «упрощенцы» могут учитывать в налоговой базе при выполнении всех необходимых условий на основании подпункта 4 пункта 1 статьи 346.16 НК РФ. Однако в статье 614 ГК РФ не содержится положений, согласно которым арендная плата могла бы быть переменной. Более того, в пункте 3 этой статьи сказано, что размер арендной платы допускается менять не чаще, чем один раз в год, если иное не предусмотрено законодательством.

Поэтому рекомендуем вам обратиться к арендодателю с просьбой о замене формулировки в договоре. Вместо переменной части арендной платы лучше указать непосредственно компенсацию за потребленные арендатором коммунальные услуги. Тогда уплаченную сумму вы сможете учесть в составе материальных расходов (подп. 5 п. 1 ст. 346.16 и подп. 5 п. 1 ст. 254 НК РФ).

Важное обстоятельство

По сути, для арендодателя не имеет значения, какая формулировка стоит в договоре, так как в любом случае полученную сумму он обязан включить в доходы, причем как при общем режиме, так и при УСН.

Расходы на обслуживание как часть арендной платы

В нашем договоре аренды указано, что мы обязаны ежемесячно перечислять арендодателю, кроме арендной платы, еще и стоимость обслуживания имущества. Можно ли включить стоимость обслуживания в расходы при УСН?

| Видео (кликните для воспроизведения). |

«Упрощенцы» имеют право включать в расходы только те виды затрат, которые указаны в пункте 1 статьи 346.16 НК РФ. И такого расхода, как обслуживание арендованного имущества, в данном пункте нет. Поэтому если не изменить формулировку в договоре, то списать расходы не удастся. Выход один — арендодатель должен внести изменения в договор и включить стоимость обслуживания в арендную плату. Тогда все перечисленные ему суммы вы сможете учесть согласно подпункту 4 пункта 1 статьи 346.16 НК РФ.

Суть вопроса

Арендодатель в данном случае ничего не потеряет, вы будете уплачивать ему ежемесячно ту же сумму, только без разбивки.

Аренда автомобиля при усн доходы минус расходы

Других случаев обязательной оценки выбывающих или получаемых объектов учета законодательство не содержит.

В то же время, на наш взгляд, наиболее безопасным вариантом подтверждения рыночных цен на аренду идентичного полученному в безвозмездное пользование автомобиля является вариант с привлечением независимого оценщика, однако, принимая во внимание нормы ст.ст. 105.6, 105.7 НК РФ, полагаем, что организация может использовать для указанных целей и сведения из общедоступных источников информации (например, СМИ, Интернет). Так, по мнению специалистов официальных органов (смотрите, например, письма Минфина России от 01.11.2011 N 03-02-08/113, от 19.10.2011 N 03-02-08/111, от 31.12.2009 N 03-02-08/95, письма Управления МНС по г.

Аренда авто при усн доходы минус расходы

Покупка автомобиля при УСН

Можно ли в налоговом учете при УСН отнести на расходы стоимость автомобиля

Да, можно включить в налоговую базу при УСН затраты на покупку автомобиля (подп. 1 п. 1 ст. 346.16 НК РФ). Чтобы списать покупку автомобиля на расходы, нужно выполнить три условия: ввести транспорт в эксплуатацию, начать использовать в предпринимательской деятельности и оплатить расходы (п. 3 ст. 346.16 и п. 2 ст. 346.17 НК РФ). При этом, чтобы принять к учету автомобиль, не нужно дожидаться его госрегистрации (п.

В каком порядке списывать расходы на автомобиль

Если соблюдены все три условия для учета, затраты на покупку авто включайте в расходы при УСН ежеквартально равными долями в течение первого календарного года использования объекта (подп. 4 п. 2 ст. 346.17 НК РФ).

Аренда автомобиля при усн доходы минус расходы

Причем запись делайте на последнее число отчетного (налогового) периода в размере фактически уплаченных сумм (подп. 4 п. 2 ст. 346.17 НК РФ). Итоговые данные из раздела II перенесите в раздел I Книги учета — в графу 5 «Расходы, учитываемые при исчислении налоговой базы». При оплате автомобиля по частям каждую сумму оплаты за квартал отражайте как отдельный объект основных средств

Какими проводками отразить покупку автомобиля

В бухучете расходы, связанные с приобретением автомобиля, отражайте на счете 08.

Безвозмездная аренда автомобиля учет при усн доходы минус расходы

В Вашей ситуации не имеют документального подтверждения как расходы на ГСМ, так и сам факт использования арендованных автомобилей в производственных целях (путевые листы не оформляются), поэтому претензии к расходам, возникающим по договорам аренды автомобилей, у работников налоговой службы обязательно возникнут.

Также Вам следует учитывать, что налоговые органы, в соответствии с п. 2 ст. 40 НК РФ, вправе проверять правильность применения цен по сделкам, в том числе и между взаимозависимыми лицами, исходя из рыночных цен. По мнению Минфина РФ, арендная плата за автомобиль может быть отнесена к расходам и учтена налогоплательщиком при определении объекта налогообложения в составе расходов, уменьшающих доходы, по цене сделки.

Москве от 06.02.2004 N 23-10/4/07499, от 20.07.2001 N 03-12/33431), источниками информации о рыночных ценах могут быть признаны, в частности:

информация о рыночных ценах, опубликованная в печатных изданиях или доведенная до сведения общественности средствами массовой информации;

информация государственных органов по статистике и органов, регулирующих ценообразование.

К информации о рыночных ценах на товары, работы, услуги, содержащейся в указанных официальных источниках, не относится информация о стоимости товаров, представляемая организациями, осуществляющими деятельность по сбору и обработке информации без специального указания в нормативных правовых актах на статус ее публикации в качестве официального источника (письмо Минфина России от 10.05.2011 N 03-02-07/1-160).

Аренда автомобиля при усн доходы минус расходы принимаемые

Компенсация работнику за использование его авто в интересах работодателя

Компенсация работнику за использование его авто в интересах работодателя — это когда работник использует свой автомобиль для работы. Например, развозит товар по клиентам.

Можно ли учесть в расходах при УСН компенсации за использование легкового автомобиля

Можно, только в пределах норм (подп. 12 п. 1 ст. 346.16 НК РФ). Они составляют 1200 руб. в месяц за использование в служебных целях легковых автомобилей с объемом двигателя до 2000 куб.

см включительно и 1500 руб. в месяц — свыше 2000 куб. см, за использование в служебных целях мотоциклов — 600 руб. в месяц (п. 1 постановления Правительства РФ от 08.02.2002 № 92). Компенсации, выплаченные сверх норм, при расчете единого налога не учитываются. Причем компенсация по нормам включает в себя в том числе и стоимость израсходованных ГСМ (письмо Минфина России от 16.05.2005 № 03-03-01-02/140).

Аренда автомобиля при усн доходы минус расходы 2018

НК РФ, в частности подпунктов 8, 11, 14, 22, пп. 16 п. 2 ст. 251 НК РФ, в рассматриваемой ситуации не применяются, мы считаем, что организация в связи с безвозмездным временным пользованием автомобилем сотрудника обязана признавать внереализационный доход на основании п. 8 ст. 250 НК РФ в общеустановленном порядке (письма Минфина России от 04.04.2007 N 03-03-06/4/37, от 17.10.2005 N 03-03-04/4/63). Абзац 2 п. 8 ст. 250 НК РФ устанавливает, что при получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений ст. 105.3 НК РФ, но не ниже определяемой в соответствии с главой 25 НК РФ остаточной стоимости — по амортизируемому имуществу и не ниже затрат на производство (приобретение) — по иному имуществу (выполненным работам, оказанным услугам). Информация о ценах должна быть подтверждена налогоплательщиком — получателем имущества (работ, услуг) документально или путем проведения независимой оценки.

Аренда автомобиля при усн доходы минус расходы 2017

Арендодатель обязан передать Арендатору по акту приема-передачи (приложение № 1) автомобиля, а также свидетельство о регистрации транспорта, паспорт транспортного средства и талон техосмотра. 1.7. После окончания срока договора Арендатор обязан возвратить автомобиль по акту приема- передачи в течение 15 дней. 2. Права и обязанности сторон 2.1. Арендатор обязуется: 2.1.1.

Своевременно производить арендные платежи. 2.1.2. Поддерживать надлежащее состояние автомобиля, включая осуществление текущего и капитального ремонта. 2.1.3. Использовать арендуемый автомобиль по его целевому назначению в соответствии с п.

Кодекса), которыми признаются любые экономически обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), понесенные для осуществления деятельности, направленной на получение дохода.

Учитывая изложенное, затраты арендатора, произведенные по договорам аренды транспортных средств, в том числе затраты на приобретение им топлива для обеспечения работы данных автомобилей исходя из их фактического пробега, могут быть учтены при исчислении налоговой базы по налогу на прибыль при условии их соответствия критериям, предусмотренным п. 1 ст.

Аренда авто при усн доходы минус расходы 2017

Как списывать стоимость ГСМ на расходы в пределах норм

Способ нормирования

Пояснение Нормирование по лимитам, утвержденным распоряжениями Минтранса России от 14.03.2008 № АМ-23-р и от 14.05.2014 № НА-50-р

Документы содержат нормы для основных марок автомобилей. Кроме того, к нормам установлены поправочные (повышающие и понижающие) коэффициенты в зависимости от условий и местности эксплуатации авто.

Во всех остальных случаях затраты на ремонт имущества, арендованного у гражданина (сотрудника), учесть при расчете единого налога при упрощенке нельзя. Такую позицию налоговое ведомство объясняет тем, что подпункт 3 пункта 1 статьи 346.16 Налогового кодекса РФ позволяет исключить из налогооблагаемых доходов расходы на ремонт только амортизируемых основных средств, которые признаются таковыми при расчете налога на прибыль (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ). Однако основные средства, принадлежащие гражданам (сотрудникам), не относятся к амортизируемым основным средствам для целей налогообложения прибыли (п. 1 ст. 246, п. 1 ст. 256 НК РФ). Следовательно, суммы, израсходованные на ремонт такого имущества, доходов при упрощенке не уменьшат. Данный вывод подтверждает письмо УФНС России по г. Москве от 9 февраля 2007 г. № 18-11/3/11896.

Как учитываются расходы на автомобиль при УСН и как списать транспортные расходы на УСН в 2016 году?

Транспортные расходы на УСН

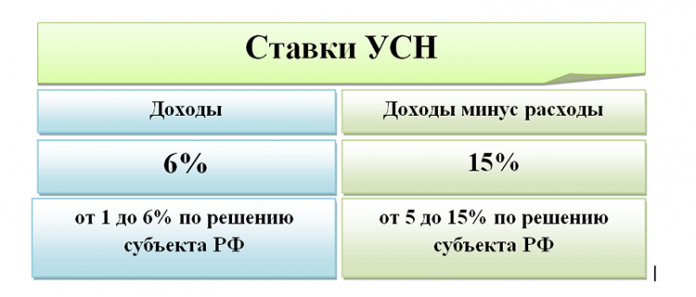

Расходы на транспорт можно учесть при УСН только на объекте доходы минус расходы. Если вы применяете объект доходы, то никакие расходы на автомобиль вы не учитываете.

Далее поговорим о том, как учитывать расходы на транспорт при УСН на объекте доходы минус расходы.

Расходы на транспорт при УСН— перечень

Сначала определимся с перечнем расходов на автомобиль. Какие это могут быть расходы?

- Расходы при УСН на ГСМ (см.

также нормы расходов на ГСМ)

1.

Договор аренды транспортного средства может либо включать услуги арендодателя по управлению, либо не включать их. В зависимости от вида договора аренды транспортного средства гражданское законодательство устанавливает разные права и обязанности сторон.

Так, заключая договор транспортного средства без экипажа, организация-арендатор собственными силами осуществляет его вождение, коммерческую и техническую эксплуатацию. Также арендатор обязан в течение всего срока аренды поддерживать арендованное имущество в надлежащем состоянии и производить его текущий и капитальный ремонт.

Арендатор осуществляет и другие расходы по содержанию арендованного автомобиля, если договором аренды они не возложены на арендодателя (ст. 644, 646 ГК РФ).

Плательщики, применяющие УСН, могут учитывать расходы на ремонт основных средств на основании пп. 3 п. 1 ст. 346.16 НК РФ. Речь в указанной норме идет не только о собственных ОС, но и об арендованных.

Расходы на автомобиль

Материал для подписчиков издания «Ваш партнер-консультант». Для оформления подписки на электронную версию издания перейдите по ссылке.

Электронные версии изданий

ОПЕРАТИВНОСТЬ

Подписчик читает издание ПЕРВЫМ, сразу же после его подписания в печать.

АРХИВ ИЗДАНИЯ

Вместе с новыми номерами предоставляется доступ к архиву издания за прошлые годы (при подписке на периоды более 6 месяцев).

PDF номеров издания

Номера изданий доступны для скачивания в pdf-формате.

Что важно знать при аренде авто в лизинг для ИП на УСН

Что важно знать при аренде авто в лизинг для ИП на УСН

Лизинг автомобиля подразумевает долгосрочную финансовую аренду автомобиля у его собственника (лизингодателя) с переоформлением ее в будущем в собственность предпринимателя (лизингополучателя). При лизинге собственником предмета лизинга до полной оплаты остается лизингодатель.

Основания для оформления авто в лизинг для ИП на УСН применяются общие, как и в случае передачи транспортного средства компании, работающей на общих условиях налогообложения.

Отличия заключаются лишь в пакете документов, оформляемых ИП при лизинге при УСН. Следует помнить, что в связи с отсутствием у ИП бухгалтерского учета возникают проблемы с подтверждением их финансовой состоятельности, равно как и квартальных доходов, поскольку налоговую отчетность ИП подают раз в год.

Поэтому и лизингодатель при заключении договора с ИП, как правило, в стремлении минимизировать свои риски либо предложит более высокую по сравнению со стандартной процентную ставку, либо запросит больший первоначальный взнос.

Нюансы налогообложения при лизинге

Если ИП намерен взять авто в лизинг при УСН — доходы минус расходы, ему следует в полной мере разобраться с налоговой составляющей вопроса.

Здесь важно помнить, что НДС, включаемый в цену лизингодателем, предприниматель не сможет возместить в дальнейшем. Однако если он работает на спецрежиме по схеме «доходы минус расходы», то такие платежи в полном размере (т. е. с НДС) относятся на расходы, уменьшающие базу по налогу. Сделать это предприниматель сможет только после осуществления ежемесячного платежа по договору лизинга (п. 1 ст. 346.16 НК РФ). Данное правило обусловлено тем, что при УСН «доходы минус расходы» в составе расходов учитываются затраты, вызванные приобретением имущества, классифицируемого в качестве основных средств.

Кроме того, при приобретении автомобиля в лизинг для ИП на УСН «доходы минус расходы» применяется такое понятие как «выкупная цена», которое заключает в себе затраты лизингополучателя на приобретение основных средств. Предпринимателю следует помнить, что указанная сумма может быть отнесена на расходы в расчетном году, в течение которого приобретенное в лизинг имущество перешло в собственность лизингополучателя. Данные затраты списываются равными долями по отчетным периодам в течение года, начиная с периода, в котором был выкуплен предмет лизинга.

При этом предпринимателям важно понимать, что расходы на объекты непроизводственного назначения, приобретенные в лизинг, не могут быть учтены в расчетах сумм налога, так как они не связаны с их производственной деятельностью.

Что такое лизинг для ИП без НДС

Итак, в силу того, что предприниматели-упрощенцы не имеют возможности возместить НДС с договора лизинга, в финансовой практике получила распространение такая услуга, как лизинг для ИП без НДС.

Такой вариант подразумевает, что предприниматель может взять в лизинг объект, в цену которого НДС включаться не будет, и, соответственно, сэкономить на затратах в размере 18%. Считается, что в данном случае к потенциальным лизингополучателям будут предъявляться более лояльные требования в части подтверждения их финансового состояния и платежеспособности, а также меньший пакет необходимых документов.

Преимущества и недостатки приобретения автомобиля в лизинг для ИП на УСН

Итак, приобретение автомобиля в лизинг предоставляет ИП определенные выгоды:

- заключение договора лизинга осуществляется значительно быстрее кредитного и проще: не нужны ни залог, ни поручители, упрощены требования к финансовым составляющим бизнеса ИП;

- возможность быстрого получения авто в пользование и использование его для предпринимательской деятельности;

- возможность заключить договор лизинга на долгосрочный период и тем самым снизить ежемесячные лизинговые платежи;

- отпадает необходимость, как при автокредитах, составления бизнес-плана по окупаемости авто;

- у большинства лизингодателей отсутствуют комиссии, присутствующие в банковских кредитных программах;

- заключение договора дает пространство для налоговых оптимизаций.

Заключение лизингового договора имеет и недостатки:

- как правило, требуется сразу внести авансовый платеж за авто в размере от 10% до 40% его стоимости;

- до окончательного расчета право собственности на транспортное средство принадлежит лизингодателю, вследствие чего авто нельзя продать;

- в исключительных случаях (не прохождение техосмотра, авария и т. д.) можно досрочно расторгнуть договор лизинга;

- поскольку НДС предприниматель возместить не вправе, а сумма налога, как правило, включается лизингодателем в ежемесячные платежи, то у ИП фактически возникают дополнительные издержки, которые он компенсировать не может.

Лизинг для ИП может выступать эффективным механизмом решения проблем, в частности, когда для работы предпринимателю требуется автомобиль. Однако при этом не следует забывать, что наряду с возможностью учесть платежи по договору в составе расходов, НДС впоследствии возместить не получится. Кроме того, учет в налоговой базе возможен только для упрощенцев, работающих по схеме «доходы минус расходы». Для ИП, использующих УСН «доходы», данное правило неприменимо, поскольку налог они платят с совокупного заработка.

Аренда авто при усн доходы минус расходы

| сегодня | завтра | ||

|---|---|---|---|

| USD ЦБ | 63.72 | -0.14 | 63.58 |

| EUR ЦБ | 70.50 | -0.11 | 70.39 |

| BTC/USD | 7215.04 |

калькулятор валют

Вопрос: Физлицо зарегистрировано в качестве индивидуального предпринимателя (ИП) с 03.10.2008. С 03.10.2008 по 31.12.2009 ИП применял УСН с объектом налогообложения «доходы»; с 01.01.2010 по 31.12.2010 — УСН с объектом «доходы, уменьшенные на величину расходов». Основной вид деятельности ИП — организация грузоперевозок.

Для осуществления предпринимательской деятельности ИП приобрел спецтехнику в собственность: полуприцеп-рефрижератор (договор купли-продажи от 20.10.2008, дата госрегистрации транспортного средства — 22.10.2008). 18.09.2008 ИП заключил договор аренды седельного тягача с правом выкупа. По условиям договора аренды седельный тягач учитывается на балансе арендодателя (ЗАО) и находится в его собственности, а арендатором (ИП) вносятся ежемесячные платежи в соответствии с графиком платежей. Ежемесячный платеж разделен на арендный платеж и задаток, списываемый в счет выкупной стоимости. Срок договора определен с момента его подписания до полного выполнения обязательств по оплате, после чего объект аренды передается арендодателем арендатору по акту приема-передачи и договору купли-продажи от 18.10.2010 и переходит в собственность арендатора, дата госрегистрации седельного тягача — 17.11.2010.

Правомерно ли ИП учитывает в составе расходов при применении УСН суммы арендных платежей, расходов на содержание, эксплуатацию, ремонт седельного тягача как арендованного транспортного средства за период с 01.01.2010 по 18.10.2010, а полуприцепа, принадлежащего ИП на праве собственности, за период с 01.01.2010 по 31.12.2010?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу применения упрощенной системы налогообложения и сообщает следующее.

В соответствии с пп. 4 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, могут уменьшить полученные доходы на арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество.

Таким образом, при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на сумму арендных (лизинговых) платежей за арендуемое автотранспортное средство.

Что касается платежа, уплачиваемого в счет выкупной стоимости автотранспортного средства, то согласно п. 3 ст. 346.16 Кодекса расходы на приобретение основных средств в период применения упрощенной системы налогообложения принимаются с момента ввода этих основных средств в эксплуатацию.

Кроме того, согласно ст. 346.17 Кодекса расходами налогоплательщика признаются затраты после их фактической оплаты. В целях гл. 26.2 Кодекса оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Учитывая изложенное, налогоплательщик выкупную стоимость имущества может учесть в расходах на приобретение основных средств после выполнения обязательств по оплате и перехода права собственности на данное имущество.

Согласно ст. 644 Гражданского кодекса Российской Федерации (далее — ГК РФ) арендатор в течение всего срока договора аренды транспортного средства без экипажа обязан поддерживать надлежащее состояние арендованного транспортного средства, включая осуществление текущего и капитального ремонта.

В соответствии со ст. 646 ГК РФ, если иное не предусмотрено договором аренды транспортного средства без экипажа, арендатор несет расходы на содержание арендованного транспортного средства, его страхование, включая страхование своей ответственности, а также расходы, возникающие в связи с его эксплуатацией.

На основании пп. 3 и 5 п. 1 ст. 346.16 Кодекса налогоплательщик вправе при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, уменьшить полученные доходы на расходы по ремонту основных средств (в том числе арендованных) и материальные расходы.

Таким образом, расходы по ремонту арендованного автомобиля и материальные расходы учитываются в составе расходов арендатора при исчислении налога, уплачиваемого в связи с применением упрощенной системы.

При этом следует иметь в виду, что в соответствии с п. 2 ст. 346.16 Кодекса такие расходы принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 Кодекса.

Аренда авто при усн доходы минус расходы

Как учесть расходы на ремонт арендованного автомобиля, если организация применяет УСН.

Автор статьи

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Организации малого и микро бизнеса часто не имеют возможности приобрести автомобиль в собственность (да и не только автомобиль) и заключают договор аренды автомобиля.

Автомобиль –не только средство повышенной опасности, но и объект, который требует постоянных денежных вложений: бензин, зап.части, ремонт. Бухгалтер списывает бензин по арендованному автомобилю по нормам на основании путевых листов. Расходы по ремонту же (зап.части, оплата услуг по ремонту сторонней организацией, оплата труда сотруднику, если производим ремонт собственными силами) бухгалтер может учесть если выполняются одновременно два условия:

- В договоре аренды (статья 616,644 ГК РФ) должно быть указано, что ремонт проводится средствами арендатора.

- Расходы должны быть экономически обоснованы и документально подтверждены.

Связанный курс

Если организация, применяя Упрощенную систему налогообложения, выбрала объект налогообложения «Доходы», то расходы не уменьшают Упрощенный налог. (п.1 ст.316.18 НК РФ).

Если организация применяя Упрощенную систему налогообложения, выбрала объект налогообложения «Доходы минус расходы», то бухгалтер вправе включить в состав расходов ремонт арендованного автомобиля (пп.3 п.1 ст.346.16 НК РФ) и уменьшить сумму Упрощенного налога.

Не стоит забывать, что организации на УСН используют кассовый метод при определении налоговой базы. Это значит, что в расходы мы можем признать если они одновременно и оплачены и проведены (т.е. оформлен первичный документ: акт в/р или требование-накладная на списание материалов). Если организация приобретает услугу у поставщика с НДС, сумма налога так же включается в состав расходов при расчете Упрощенного налога.

Энциклопедия ПрофиРоста, 11.03.2018

| Видео (кликните для воспроизведения). |

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих,

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета, компенсации сотрудникам

Источники

Баранов, Д. П. Адвокатское право. Адвокатская деятельность и адвокатура в России / Д.П. Баранов, М.Б. Смоленский. — М.: Дашков и Ко, 2014. — 368 c.

Саблин, М. Т. Взыскание долгов. От профилактики до принуждения / М.Т. Саблин. — М.: КноРус, 2013. — 400 c.

Гессен И. В. История русской адвокатуры (подарочное издание); Арт Презент — М., 2013. — 536 c.- Толчеев Н. К. Справочник судьи и адвоката по гражданским делам; ТК Велби, Проспект — М., 2014. — 262 c.

- Шубина, Е.Р. Испанско-русский юридический словарь / Е.Р. Шубина, Т.А. Алексеева. — М.: СПб: Юридический центр Пресс, 2018. — 484 c.