Содержание

- 1 Ответственность ИП: административная, уголовная и материальная

- 2 Ответственность индивидуального предпринимателя: когда наступает и какая может быть

- 3 Ответственность за незаконную предпринимательскую деятельность

- 4 Ответственность ИП по долгам

- 5 Ответственность за незаконное предпринимательство: что может ждать нелегального бизнесмена

Ответственность ИП: административная, уголовная и материальная

ИП пользуются дополнительными правами, однако, они обременены и соответствующими обязанностями. Любая деятельность предусматривает ответственность, а предпринимательская – еще в большей степени. В связи с этим, безответственность может иметь гораздо более серьезные последствия, чем в других жизненных сферах. Бизнес предусматривает строгое соблюдение рамок, установленных законом, и непременные санкции в случае уличения в их нарушении.

Как избежать неприятностей с законом

Само собой разумеется, что ИП должны в своей хозяйственной деятельности соблюдать актуальные законодательные нормы. Какие конкретно обязанности вытекают из этой общей формулы?

- Знать действующие нормы и мониторить изменения налоговой, уголовной, социальной и других законодательных областей.

- Документально фиксировать все денежные процедуры.

- Правильно и вовремя оформлять необходимую документацию.

- В тех видах деятельности, которые предусматривают лицензию, разрешение, патент, свидетельство и т.п. урегулирование, не пренебрегать этой особой документацией.

- Без погрешностей оформлять трудовые и финансовые отношения с наемными сотрудниками (если ИП пользуется их трудом).

- Своевременно и в полном объеме уплачивать положенные налоги, сборы и взносы.

- Отчитываться о своей деятельности по установленной схеме.

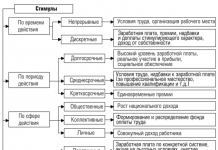

ОБРАТИТЕ ВНИМАНИЕ! Разные виды ответственности – материальная, криминальная, административная – грозят ИП за:

- невыполнение должных действий;

- выполнение не в полном объеме;

- выполнение в неустановленный срок;

- противоправные действия.

Определяем вид ответственности

Следует различать сферу ответственности и ее вид. Сферу определяет тот или иной Кодекс, в рамках которого права и обязанности предпринимателя определены законодательно: это может быть Гражданский, Налоговый, Трудовой или Уголовный Кодексы Российской Федерации. Вид ответственности же подразумевает определенную форму штрафных санкций, предусмотренную за те или иные нарушения в рамках любой из перечисленных сфер. Они могут быть следующими:

- материальная ответственность – возмещение ущерба, морального вреда, упущенной выгоды, имущественных потерь;

- административная ответственность – назначение штрафов, пеней, неустоек, процентов, а также ограничение в деятельности;

- уголовная ответственность – принудительные работы, арест или тюремный срок (реальный или условный).

К СВЕДЕНИЮ! За одно и то же правонарушение может наступить различная форма ответственности, наиболее часто совершается выбор между административной или уголовной. Решение принимает суд, исходя из особенностей и масштабов нарушения.

Материальная ответственность ИП в гражданской сфере

Свобода ИП состоит в том, что он ведет бизнес по собственному разумению, что можно понимать также как «на свой страх и риск»: за свою деятельность он в ответе самостоятельно.

Обязательства, за которые ИП несет полную ответственность, должны быть закреплены в тех или иных документах:

Они подкреплены не только волей самого бизнесмена, но и его личными средствами и имуществом, не важно, какая часть его вложена в бизнес. Процедуры банкротства для ИП не существует: вред, причиненный партнерам, придется возмещать за свой счет.

Исключения из имущества ИП, подлежащего материальной ответственности

Ст. 24 ГК РФ убирает из списка имущества, реализуемого в качестве возмещения, предметы первой необходимости:

- жилье, если оно у ИП одно;

- земля под ним (если она в частной собственности);

- домашняя обстановка;

- предметы обихода;

- гардероб;

- продукты.

Материальные санкции могут быть предъявлены ИП за:

- причинение имущественных потерь;

- упущенную по его вине выгоду;

- нарушение договорных условий по времени или качеству.

Все эти неисполненные или исполненные не в должной мере договорные обязательства будут считаться таковыми, если только они фигурировали в официальных документах. В противном случае, ответственность останется только на совести ИП: доказать правомерность требований в суде без документальных подтверждений маловероятно.

ВАЖНО! Невыполнение обязательств ИП может «сойти ему с рук», если причина – не в его действиях или бездействии, а в форс-мажорных обстоятельствах (природных катастрофах, общественных катаклизмах и т.п.).

Ответственность по Трудовому Кодексу

Требования трудового законодательства относятся к ИП, если он выступает в качестве работодателя. Беря на работу сотрудников, ИП несет за них всю полноту ответственности.

- Самый первый акт ответственности – это официальное оформление путем заключения трудового договора и вытекающие отсюда обязательства:

- регистрация в пенсионном фонде;

- обязательное страхование;

- «белая» зарплата.

- Материальное обеспечение: каждый сотрудник имеет право вовремя получать оговоренное вознаграждение.

- Материальная и административная ответственность за погрешности в организации труда и моральный вред при:

- незаконном увольнении;

- неправомерном отстранении от работы;

- задержке с выдачей трудовой;

- нанесении ущерба имуществу сотрудника.

ВАЖНАЯ ИНФОРМАЦИЯ! В суде работнику достаточно доказать сам факт причинения вреда, вину работодателя он доказывать не обязан (ст. 1064 ГК РФ).

Административная ответственность

Кодекс об административных правонарушениях имеет прямое отношение к ИП, поскольку они приравнены к должностным лицам, если другими актами не установлено иного. К этому виду ответственности ИП чаще всего привлекаются по суду, где истцом выступает контролирующий орган.

Административные кары в трудовой сфере

В основном, используется 2 вида наказаний: «удар рублем» и дисквалификация.

- Штраф выпишут бизнесмену за нарушения законодательства об охране и организации труда. Размеры определяются отдельными статьями КоАп и ТК РФ.

- Дисквалификация – запрет заниматься определенной деятельностью от 1 до 3 лет может быть применена при рецидивах нарушений.

Экономические нарушения и наказания

Денежные правонарушения диктуют соответствующие меры воздействия. ИП полагаются штрафы за:

- работу вне регистрации, без лицензии или разрешения;

- неинформирование или несвоевременное предоставление сведений о перемене каких-либо регистрационных данных (например, о переезде);

- нарушение потребительских прав – самая серьезная ответственность: покарать могут не только штрафом, но и 3-месячной приостановкой деятельности и/или конфискацией товара;

- погрешности в кассовой дисциплине.

Плати налоги и спи спокойно (налоговая ответственность ИП)

Налоговое законодательство относится к нарушениям особо трепетно и карает за нерадение о государственной казне быстро и неотвратимо. Наказания устанавливаются по суду или во внесудебном порядке, если сумма штрафа не превышает 5 тыс. руб. по 1 налоговому нарушению за отчетный период.

Чем наказывают ИП за налоговые нарушения:

- штрафами в фиксированной сумме (за непредоставление документов, искажение информации, нарушение учета финансов, пропуск сроков декларации и т.п.);

- штрафами в виде % от суммы недоплаченного налога;

- пенями за просрочку выплат;

- блокировкой расчетного счета в банке – за задержку налоговых деклараций.

Уголовная ответственность для ИП

Уголовный Кодекс подразумевает больший масштаб нарушений, которые могли бы быть административными, но их уже можно трактовать как преступления. Иными словами, это те же проступки, что и в административной сфере, но с большим размахом и прискорбным результатом.

ВАЖНО! Уголовная ответственность исключает административную, и наоборот: оба вида ответственности за одно и то же нарушения невозможны.

Криминал в трудовых отношениях

- Несоблюдение правил по охране труда, вследствие чего произошло тяжкое повреждение здоровья или смерть работника.

- Отказ взять на работу женщину из-за беременности или наличия малолетних детей – наказание может быть административным или уголовным (принудительные работы до 180 часов).

- Отсутствие трудовых договоров с сотрудниками, если их много, что повлекло большой финансовый ущерб государству – могут реально, а не условно посадить на 2 года.

Экономические преступления ИП

- Нарушение правил регистрации или ее отсутствие. За работу без разрешений или лицензий, предоставление ложных сведений в документации, особенно повторно, возможна уголовная ответственность.

- Операции с немаркированным товаром, который подлежит обязательной маркировке. Наказанием, наряду с административными штрафами, может быть заключение до 3 лет с конфискацией шестимесячного дохода.

- Незаконное кредитование (ложные сведения в документах) или злостный неплатеж по кредитным обязательствам может быть чревато арестом или общественными работами на длительный срок.

- Использование чужих реквизитов, товарных знаков и других подобных обозначений повлечет исправительные работы в течение 2 лет.

- Неплательщики таможенных сборов, могут, кроме уплаты штрафа, сесть в тюрьму до 2 лет.

- Налоговые нарушения большого масштаба могут повлечь лишение свободы до 1 года.

Незаконная обналичка

Иногда организации привлекают ИП к процессу обналичивания доходов, которые они хотят укрыть от налогообложения или полученных незаконным путем. Для этого производятся такие махинации: владелец «неотмытых» средств заключает с ИП договор об услугах или поставке товара. При этом товар или услуга выбираются трудноотслеживаемые, например, аренда, ремонт, интеллектуальная собственность, программное обеспечение и т.п. По факту они часто и не оказываются, а товар не продается, зато ИП получает за них на счет большую сумму денег. Снимая их как доход, он оставляет себе оговоренный процент и возвращает владельцу «отмытую» сумму.

Если ИП замешан в процессе «отмывания» нелегальных доходов, он может быть привлечен к ответственности по одной или нескольким статьям УК РФ:

- уклонение от уплаты налогов;

- пособничество в сокрытии налогооблагаемых средств;

- подделка документов;

- ложное предпринимательство;

- легализация незаконных доходов.

Ответственность индивидуального предпринимателя: когда наступает и какая может быть

- Ирина Соколова

Время от времени мысль организовать собственный «маленький бизнес» посещает практически каждого из нас. Однако стоит понимать, что свое дело – это далеко не только возможность работать на себя и гордо именоваться индивидуальным предпринимателем. Бизнес – это, прежде всего, ответственность: перед партнёрами, клиентами, кредиторами и государством.

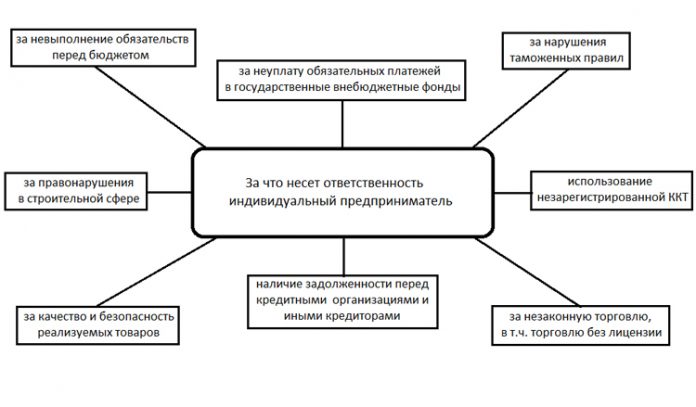

Индивидуальный предприниматель по своему правовому статусу одновременно является и физлицом, и субъектом малого бизнеса. В качестве бизнес-единицы за все свои действия, связанные с осуществлением предпринимательской деятельности, по законодательству РФ ИП несет ответственность в административной, гражданско-правовой и уголовной плоскости.

Следует отметить, что в отношении своих обязательств предприниматель принципиально отличается от учредителя юридического лица. Открыв ООО, его владелец ограничивает свою ответственность по долгам организации всего лишь долей в общем имуществе общества. ИП в случае неприятностей будет расплачиваться с кредиторами всей принадлежащей ему собственностью, неважно, участвует ли она в деятельности фирмы или находится в личном пользовании. Не является исключением и общее семейное имущество неудачливого бизнесмена.

Административные правонарушения в малом предпринимательстве

Согласно КоАП РФ на предпринимателей распространяется ответственность за административные правонарушения, допущенные в ходе ведения хозяйственной деятельности. Как правило, наказание следует в виде штрафа, который обычно меньше, чем аналогичный штраф для юридических и должностных лиц.

Самые распространенные «камни преткновения» в работе СМП, подпадающие под административную ответственность ИП:

- За несвоевременное предоставление налоговой декларации ИП штрафуется в размере 5 % от суммы начисленного налога за каждый просроченный месяц (в пределах от 1000 рублей до 30 % суммы задолженности).

- Неуплаченные налоги и сборы увеличивают задолженность предпринимателя перед бюджетом на 20 % за счет соответствующего штрафа.

- Задержка информирования налоговой инспекции об открытии или прекращении банковских счетов требует оплаты штрафа в размере 5000 рублей.

- Нарушение правил предоставления информации в органы статистики наказывается штрафом в пределах 3000–5000 рублей.

- За незаконную продажу товаров или торговлю без предоставления информации о производителе продукции и самом продавце следует штраф 3000–4000 рублей. В случае, если реализуемый товар запрещен или ограничен к свободной продаже, возможна его конфискация.

- Предпринимательская деятельность без применения зарегистрированной надлежащим образом контрольно-кассовой техники, если она необходима по закону, непредоставление клиенту кассового чека – оплата в казну 1500–2000 рублей.

Ответственность ИП перед кредиторами

Взаимоотношения бизнесмена с кредиторами, банками и государством по вопросам задолженностей регулируются Гражданским Кодексом РФ. За свои долги ИП отвечает любым принадлежащим ему имуществом, оформленным в собственность: и личным, и нажитым в законном браке.

По судебному решению в пользу кредиторов списываются сначала денежные средства, находящиеся на банковских счетах ИП. При их нехватке возможно взыскание за счет имущества: оно описывается и конфискуется. Если личного имущества должника не достаточно для удовлетворения всех исков, производится раздел имущества супругов. Доля, принадлежащая предпринимателю, также уходит «с молотка». Имущественная ответственность ИП после его закрытия сохраняется в течение 3 лет – такова исковая давность дел по задолженностям, включая налоговые долги и суммы, не уплаченные внебюджетным фондам.

Может ли индивидуальный предприниматель защитить свое имущество от притязаний со стороны займодавцев? В этом плане выбор невелик:

- оформить брачный договор, который позволит соблюсти интересы второго супруга и семьи в целом на случай краха бизнес-проекта;

- не иметь никакой собственности, то есть регистрировать все приобретаемое движимое и недвижимое имущество на третьих лиц, например, родственников.

Разумеется, закон не разрешает выкинуть горе-предпринимателя вместе со всем семейством на улицу. Не пойти по миру должнику позволяют ограничения, которые накладывает ГПК РФ на ответственность ИП по долгам. Согласно статье 446 кредиторам не достанутся:

- жилье, если оно у бывшего бизнесмена и его детей единственное (за исключением ипотечной квартиры, являющейся залоговым обеспечением текущего банковского кредита);

- участок земли, на котором расположено жилое помещение;

- личные вещи, домашняя обстановка, если они не относятся к предметам роскоши (драгоценности, антиквариат и прочее);

- оборудование и инвентарь, необходимые должнику для работы, если их стоимость менее 100 МРОТ;

- домашний скот, птица, выращиваемые для собственного пропитания (не на продажу) и необходимые для их содержания постройки; то же касается пасеки и приусадебного участка;

- деньги из расчета прожиточного минимума на должника и его иждивенцев;

- продукты и топливо, используемое для отопления и приготовления еды;

- автотранспорт инвалида;

- заслуженные должником призы и награды.

Индивидуальный предприниматель и уголовная ответственность

В своей деятельности, по умыслу или по незнанию, индивидуальный предприниматель может попасть в сферу интересов уголовного законодательства.

Бизнесмен – «уголовник» не обязательно занимается такими явно криминальными деяниями, как незаконный оборот наркотиков и оружия, участие в схемах отмывания преступных доходов, использование «рабского труда», включая привлечение к работе нелегальных мигрантов и т.д. Большинство ИП попадают под уголовную ответственность в стремлении любыми способами увеличить свои доходы и снизить издержки за счет уклонения от налоговых обязательств и других экономических преступлений.

1. Под действие УК РФ подпадают налоговые и экономические нарушения в крупных размерах.

- Например, фальсификация бухгалтерских документов («двойная» бухгалтерия), подача заведомо недостоверной декларации с целью уклонения или значительного занижения налогов карается, согласно ст. 198, штрафом в размере двухгодичного дохода ИП (до 300000 рублей), арестом либо лишением свободы на срок от 6 мес. до года. В случае особо крупного ущерба штраф составляет полмиллиона рублей или доходы за 3 года работы ИП либо наказание до 3 лет за решеткой.

- Аналогичные санкции предусматривает ст. 199.2 УК за сокрытие денег и имущества ИП от взыскания налогов (срок лишения свободы в этом случае увеличивается до 5 лет). Если предприниматель из корыстных побуждений не выполняет функции налогового агента, в действие вступает ст. 199.1.

При определении размера ущерба, задолженностей, извлеченных предпринимателем доходов Уголовный Кодекс исходит из следующих сумм: крупный размер – свыше 1,5 млн. рублей, особо крупный – более 6 млн. рублей.

2. Отдельный вид экономических преступлений – деяния, которые квалифицируются уголовным кодексом как мошенничество (ст. 159). Умышленный обман клиентов, отсутствие намерений выполнять договорные обязательства по отношению к контрагентам, кредиторам расцениваются как деятельность предпринимателя, имеющая своей целью извлечение прибыли незаконным путем.

3. Ответственность ИП также может наступать по следующим статьям Уголовного Кодекса:

- систематические задержки и невыплата зарплаты работникам (ст. 145.1);

- использование чужого товарного знака (ст. 180);

- неофициальное ведение предпринимательской деятельности, без лицензирования отдельных видов товаров и услуг и другие действия, объединенные понятием «незаконное предпринимательство» (ст. 171);

- отказ от возврата денежных средств по кредиторским задолженностям (ст. 177);

- умышленное доведение бизнеса до банкротства (ст. 196) и пр.

Ответственность индивидуального предпринимателя — то, что удерживает многих, желающих нырнуть в пучину бизнеса с головой, от необдуманных поступков. Зарегистрировать ИП – самое простое: сегодня это дело пары дней. Работать на свой страх и риск, разбираясь во всех нюансах налогообложения, соблюдая трудовое законодательство, помня об административных штрафах и чтя Уголовный Кодекс – вот «серые будни» современного предпринимателя. А незнание законов, как известно, от ответственности не спасает.

Ответственность за незаконную предпринимательскую деятельность

Не стоит уповать на то, что в налоговых органах сквозь пальцы смотрят на нелегальный бизнес, если тот приносит сравнительно небольшие доходы. Чтобы привлечь лицо к ответственности за незаконную предпринимательскую деятельность, даже доказательств получения дохода не потребуется. Достаточно уличить его в том, что своими действиями он преследовал цель получения прибыли — к примеру, дал рекламу в газету или закупил оптом товар.

Что является незаконной предпринимательской деятельностью

Бытует мнение, что налоговые органы заинтересуются предпринимателем лишь в том случае, когда он заработает серьёзную сумму. На деле это не так. Даже если человек время от времени рассылает самодельную бижутерию, получая оплату наложенным платежом, он должен быть готов к персональному вниманию со стороны налоговой. Понести наказание за незаконную предпринимательскую деятельность можно и с мизерным доходом. От размера доходов зависит тяжесть наказания: по достижении некоторой суммы административная ответственность за незаконное предпринимательство перерастает в уголовную.

Чтобы понять, что является незаконной предпринимательской деятельностью, нужно разобраться с понятием “предпринимательская деятельность”. Гражданский кодекс трактует его как деятельность, которая направлена на систематическое получение прибыли. Теоретически двух однотипных сделок за год хватит, чтобы усмотреть в действиях лица такую направленность.

Среди признаков предпринимательской деятельности стоит выделить:

- показания клиентов — лиц, которые оплатили услуги или товары;

- реклама товаров и услуг;

- выставление товарных образцов;

- оптовые закупки;

- наличие расписок в получении денег;

- налаженные связи с контрагентами;

- заключение договоров аренды коммерческих площадей;

- учёт хозяйственных операций по сделкам.

Если для деятельности лица характерно что-то из вышеперечисленного, бесполезно упирать на отсутствие прибыли. Незаконное предпринимательство — это деятельность, которая на получение прибыли направлена, но не обязательно её приносит.

Те, кто сдаёт в аренду жильё, могут не регистрировать ИП: чтобы не нести ответственность за незаконное предпринимательство, нужно оформить с арендатором договор, вовремя подавать налоговую декларацию и платить НДФЛ. То же касается лиц, которые заключили разовую сделку по продаже на приличную сумму: подав декларацию, продавец избавит себя от разбирательств с налоговыми органами.

Если деятельность касается сферы услуг, а регистрировать ИП или ООО совсем не хочется, можно оказывать услуги на основании договоров гражданско-правового характера. Это не квалифицируется как незаконное предпринимательство, однако у такого сотрудничества есть очевидные недостатки:

- нельзя рекламировать свои услуги;

- налоговые органы могут посчитать такие деловые отношения трудовыми, что повлечет проблемы для заказчика услуг;

- при прочих равных условиях заказчик предпочтёт сотрудничать с ИП или компанией, поскольку ему это будет выгоднее.

Обратите внимание: с 2019 года лица, самостоятельно оказывающие услуги на территории Москвы, Московской и Калужской областей и Татарстана, могут легализовать свою деятельность в качестве самозанятых.

Чтобы заниматься бизнесом полноценно, стоит оформиться надлежащим образом. Сделать это очень легко с помощью нашего бесплатного сервиса подготовки документов: времени на саму процедуру уйдёт немного, а свидетельство о государственной регистрации выдадут в течение трех рабочих дней.

| Видео (кликните для воспроизведения). |

Если же продолжать вести незаконную предпринимательскую деятельность, последствия могут оказаться самыми неприятными — от штрафов вплоть до лишения свободы.

Наказание за незаконную предпринимательскую деятельность

За нелегальный бизнес несут налоговую, административную, уголовную ответственность. Уличать в незаконной предпринимательской деятельности уполномочены сотрудники налоговой инспекции, полиции, прокуратуры, антимонопольных органов, органов надзора за потребительским рынком. Поводом для проверки послужит сигнал от бдительных граждан: к примеру, клиент нелегального таксиста окажется недоволен сервисом и подаст жалобу.

Налоговики по суду добиваются от владельца нелегального бизнеса компенсации налогов, которые по вине последнего государство недополучило. Наказание для физического лица за незаконную предпринимательскую деятельность будет предполагать выплату НДФЛ на сумму доказанного дохода и пени за просрочку. Кроме того, за уклонение от налогов полагаются штрафы:

- 10 % суммы извлечённого от незаконной предпринимательской деятельности дохода, но минимум 20 тысяч рублей, составляет штраф для предпринимателя, который не подавал в ИФНС заявление на регистрацию собственного бизнеса;

- 20 % суммы дохода, но минимум 40 тысяч рублей, заплатит предприниматель, который ведёт нелегальный бизнес более 90 дней;

- На 5 тысяч рублей штрафуют предпринимателей за просрочку регистрации бизнеса. Это ситуация, когда физическим лицом поданы документы на регистрацию ИП или ООО, однако выявлен факт получения выручки ранее. Если оформление затянулось на срок более 90 дней, размер штрафа возрастает вдвое — 10 тысяч рублей.

Кодекс об административных правонарушениях РФ предусматривает штрафные санкции. За незаконное предпринимательство штраф в 2019 году составит минимум 500 рублей.

- Размер штрафа за незаконное предпринимательство без регистрации ИП или ООО — от 500 до 2000 рублей;

- Осуществление физическим лицом лицензируемых видов деятельности без лицензии влечёт за собой штраф от 2000 до 2500 рублей. Продукция и средства производства могут быть конфискованы.

Решение по делу о незаконном предпринимательстве выносит судья по месту жительства обвиняемого или месту осуществления деятельности. Дело рассматривают в течение двух месяцев с даты составления протокола о нарушении, в противном случае делу не дают ход.

Уголовная ответственность за незаконное предпринимательство

Если нелегальный бизнес нанёс ущерб государству или гражданам, предприниматель рискует понести уголовную ответственность за незаконное предпринимательство. Под статьи Уголовного кодекса подпадает извлечение незаконного дохода в крупном (1,5 млн рублей и более) или особо крупном размере (6 млн рублей и более). Обвинение по такого рода делам — задача полиции и прокуратуры.

За незаконную предпринимательскую деятельность УК РФ предполагает следующие наказания:

- за причинение ущерба в крупном размере — штраф до 300 тысяч рублей или в размере заработка нарушителя за два года; Также наказанием для физического лица за незаконную предпринимательскую деятельность могут стать 180-240 часов обязательных работ или лишение свободы на срок 4-6 месяцев.

- за причинение ущерба в особо крупном размере — штраф до 500 тысяч рублей или в размере заработка нарушителя за три года; лишение свободы на срок до пяти лет вкупе со штрафом до 80 тысяч рублей или в размере шестимесячного дохода.

Штраф за незаконную предпринимательскую деятельность может дополниться санкциями за сопутствующие правонарушения: незаконное использование в бизнесе чужих товарных знаков, обман покупателя, торговля контрафактом.

Ответственность ИП по долгам

Регистрация человека в качестве индивидуального предпринимателя связана не только с возможностью заниматься бизнесом, но и с повышенной ответственностью за его действия. При этом найти полный спектр возможных ситуаций, за которые ИП можно привлечь к ответственности, довольно сложно – действующие российские законы не дают однозначного прямого перечня. Рассмотрим, в каких случаях и к каким видам ответственности привлекаются индивидуальные предприниматели.

Виды ответственности для индивидуальных предпринимателей

Согласно российской Конституции, каждый человек имеет право свободно вести экономическую деятельность. И это право в полной мере раскрывается в том числе и в возможности зарегистрироваться в качестве индивидуального предпринимателя. Однако становление субъектом предпринимательской деятельности также налагает на лицо и ряд обязанностей, несоблюдение которых может привести к ответственности перед законом и третьими лицами.

При этом есть много различных видов ответственности, к каковым привлекаются ИП. Так, к ним можно отнести:

Во всех случаях несения ответственности, статус индивидуального предпринимателя подразумевает привлечение к ней непосредственно предпринимателя, как физического лица, а не только как субъекта предпринимательской деятельности.

Уголовная, налоговая и административная ответственность

Ситуации, в которых индивидуальный предприниматель может нести уголовную и административную ответственность, предусматриваются положениями соответственно Уголовного кодекса РФ и Кодекса об административных правонарушениях.

С точки зрения данных нормативных документов, к ИП применяются такие же требования, как и к обычным физическим лицам. Непосредственно же к предпринимательской деятельности могут, например, относиться следующие уголовные преступления индивидуальных предпринимателей:

Неуплата налогов и сборов в крупных размерах. Данное преступление и ответственность предпринимателя за него полностью раскрывается в положениях статьи 198 УК РФ. Однако данная же статья предусматривает освобождение от ответственности в случае её первичного нарушения и оплаты всех положенных налогов, сборов, в том числе штрафов и пеней.

- Сокрытие денежных средств. Если ИП скрывает денежные средства, которые могли бы быть взысканы с него для уплаты положенных страховых сборов, налогов или иных отчислений, он может быть привлечен к ответственности в соответствии с положениями ст. 199.2 УК РФ.

- Статья 195 УК РФ предусматривает наказание за незаконные действия в случае банкротства индивидуального предпринимателя. Статья 196 УК РФ рассматривает преднамеренное банкротство, а статья 197 УК РФ – фиктивное банкротство.

- При злостном нарушении прав потребителя и ведении обманной деятельности, индивидуальный предприниматель может привлекаться к уголовной ответственности за мошенничество, в соответствии с положениями статьи 159 УК РФ.

- Незаконное получение кредита предпринимателем предусматривает санкции в соответствии с положениями статьи 176 УК РФ.

Также предприниматели могут привлекаться к ответственности за причинение вреда, если таковое возникло благодаря осуществлению предпринимательской деятельности, торговлю оружием и наркотическими средствами, если таковые имели место быть, сутенерство, торговлю людьми, удержание людей против их воли (касается гастарбайтеров), взяточничество и другие уголовные преступления, которые могут быть косвенно или прямо связаны с их предпринимательской деятельностью.

В целом, уголовная ответственность индивидуальных предпринимателей может подразумевать в качестве наказания, как уплату штрафов, так и различные виды обязательных, принудительных, исправительных работ или даже лишение или ограничение свободы.

В рамках же административной ответственности, чаще всего предприниматели привлекаются к ней по следующим статьям:

Статья 6.25 может привлечь предпринимателя к ответственности за несоблюдение нормативов антитабачного законодательства и курения посетителей и сотрудников на территории предприятия и возле неё.

- По статье 6.29 КоАП РФ, ИП могут привлекаться к административной ответственности за несообщение о наличии конфликта интересов во время ведения фармацевтической деятельности.

- Статья 6.33 КоАП РФ касается привлечения к ответственности индивидуальных предпринимателей за торговлю и оборот контрафактных, поддельных и недоброкачественных товаров.

- Нарушения исполнения заключенных договоров и контрактов могут преследоваться в рамках административного права соответственно нормам статьи 7.32 КоАП РФ.

- Статья 8.8 КоАП РФ может предусматривать для предпринимателей отдельное наказание за несоблюдение нормативов о целевом использовании участков.

- Статья 14.1 КоАП РФ карает за незаконное ведение предпринимательской деятельности.

- Статьей 14.5 КоАП РФ могут предусматриваться санкции за нарушение порядка ценообразования.

В целом, количество возможных административных правонарушений, связанных с ведением предпринимательской деятельности крайне велико – это лишь самые общие ситуации, с которыми может столкнуться каждый представитель ИП. Административная ответственность обычно предусматривает уплату штрафа и, в качестве самой жесткой меры – административный арест сроком до 30 суток.

Налоговая ответственность индивидуальных предпринимателей регулируется положениями Налогового кодекса РФ и предусматривает возможное начисление пени и штрафов за несвоевременную подачу отчетности, неточности в документации и несоблюдение иных нормативов, касающихся оплаты установленных законодательно для индивидуального предпринимателя налогов и сборов.

Гражданская, трудовая и материальная ответственность

Под материальной ответственностью индивидуального предпринимателя в российском праве подразумевается, в первую очередь, ответственность имущественного характера в трудовых взаимоотношениях. Иная же ответственность за причинение материального вреда относится именно непосредственно к гражданско-правовой.

Трудоправовая ответственность предпринимателя заключается в применении наказаний за неисполнение с его стороны нормативов Трудового кодекса по отношению к работникам. Основное правовое регулирование таковой ответственности обеспечивается именно Трудовым кодексом. Ответственность же работников перед предпринимателем может быть, как материальной – за причиненный в ходе исполнения рабочих обязанностей ущерб, так и дисциплинарной – за определенные нарушения трудового распорядка и положений трудового договора. Сами индивидуальные предприниматели к дисциплинарной ответственности не привлекаются.

Солидарная и субсидиарная ответственность

Субсидиарная ответственность подразумевает возможность обращения взыскания на имущество кредитора и его неимущественные права после нарушения самим индивидуальным предпринимателем порядка возвращения средств по его собственным долговым обязательствам. Действующее законодательство предусматривает несколько порядков кредиторов, перед которыми несет субсидиарную ответственность ИП. Так, все долги кредитора должны выплачиваться в случае его банкротства следующим образом:

- В первую очередь за средства субсидиарной ответственности погашаются судебные расходы по делу о взыскании долга;

- После этого удовлетворяются все требования сотрудников, работавших по трудовым договорам на индивидуального предпринимателя;

- В третью очередь оплачиваются услуги арбитражного управляющего, ведущего дело о банкротстве.

- В четвертую и последнюю очередь исполнению подлежат требования заявивших о себе кредиторов.

Индивидуальные предприниматели несут субсидиарную ответственность в формате солидарной ответственности. В частности, солидарная ответственность индивидуальных предпринимателей налагается и на их супругов. Например, для взыскания долга с ИП могут использовать также его долю совместно нажитого имущества – для этого взыскатель подает иск о принудительном разделе такового имущества. В отдельных случаях взыскание могут наложить и на все совместно нажитое имущество, а не на только его часть, фактически принадлежащую самому ИП.

Ответственность за незаконное предпринимательство: что может ждать нелегального бизнесмена

Многие из нас периодически оказывают какие-то услуги своим знакомым (или их знакомым): помочь с ремонтом, сделать стрижку, заказать через интернет какие-то товары, сшить платье или отремонтировать автомобиль. И делают это за определенное вознаграждение. И если такой бизнес явно выходит за рамки мелкой подработки и начинает приносить ощутимые прибыли, его можно квалифицировать как незаконное предпринимательство. Этой деятельностью могут всерьез заинтересоваться не только налоговая, но и полиция и другие структуры.

Нужно также знать, что для выполнения некоторых видов работ недостаточно зарегистрироваться в качестве ИП или открыть фирму – потребуется еще и специальное разрешение (лицензия). Это касается медицинских и косметических услуг, пассажирских перевозок, проектировочных работ и проч. Вести такой бизнес без оформления всех надлежащих документов – куда более серьезное правонарушение, чем просто незарегистрированное предпринимательство.

Буква закона

Предпринимательской, в соответствии с Гражданским Кодексом, называется деятельность, которая осуществляется с целью систематического получения прибыли на свой риск. Прибыль может извлекаться путем осуществления работ, реализации товаров, сдачи в аренду имущества, оказания платных услуг. Гражданин, ведущий коммерческую деятельность должен в обязательном порядке зарегистрироваться как предприниматель.

Как видим, основные отличия частной сделки между гражданами и предпринимательства – это систематичность деятельности и извлечение прибыли. Так, разовая сделка купли-продажи или однажды оказанная возмездно услуга не могут считаться незаконной предпринимательской деятельностью. Но произведенные два раза или более в течение года, они становятся систематическими и попадают под определение коммерческой деятельности.

Однако если речь идет о продаже товара по стоимости, за которую он был приобретен (или меньшей), это в любом случае будет считаться частным делом: отсутствует прибыль. Такая деятельность не может считаться предпринимательской, даже если совершается систематически.

Незаконным предпринимательством в России считается:

- Коммерческая деятельность, которая осуществляется без регистрации индивидуального предпринимательства или юридического лица. Сюда же относят деятельность, оформленную с нарушениями или с указанием в регистрационных документах ложных данных.

- Предпринимательская деятельность, осуществляемая без лицензии, если она требуется.

- Грубые нарушения требований лицензирования.

- Нелегальное ведение бизнеса может навлечь на предпринимателя серьезные неприятности. За это правонарушение законодательством предусмотрены три вида ответственности: налоговая, административная и даже уголовная.

Административная ответственность

Кодексом об административных нарушениях за ведение незаконной коммерческой деятельности предусмотрены следующие штрафные санкции:

- За незарегистрированную в установленном порядке (ИП или ООО) деятельность налагается штраф в размере от 500 до 2000 рублей.

- За осуществления тех видов деятельности, которые подлежат обязательному лицензированию, без соответствующих разрешений могут быть наложены штрафы: физическим лицам — от 1 до 2.5 тыс. рублей, для должностных лиц 4–5 тыс. рублей, для юрлиц- 40–50 тыс. рублей. При этом нелицензионная продукция и средства ее производства могут быть конфискованы.

- Если лицензия есть, но требования лицензирования нарушаются, это также чревато штрафными санкциями: для граждан – в размере 1,5–2,5 тыс. рублей, для должностных лиц – 3–4 тыс. рублей, для организаций – от 30 до 40 тыс. рублей.

- Если условия лицензирования грубо нарушаются, предпринимательская деятельность может быть приостановлена на 90 суток, штраф в этом случае составляют для физических и должностных лиц 4–5 тыс. рублей, для организаций – 40–50 тысяч рублей.

Установить факт незаконного предпринимательства могут:

- налоговая инспекция,

- антимонопольный комитет,

- органы надзора за потребительским рынком,

- полиция,

- прокуратура.

Протокол о правонарушениях может быть оформлен как результат проверочных мероприятий: осмотра помещения, совершения контрольных закупок и проч. Поводом для такой проверки может послужить любой сигнал о том, что ведется незаконная предпринимательская деятельность или же допускаются нарушения в работе.

Дела о незаконном предпринимательстве рассматриваются мировым судьей по месту ее осуществления или по месту жительства нарушителя. Такое дело должно быть рассмотрено в двухмесячный срок после того, как составлен соответствующий протокол. Если этого не произойдет, дело должно быть закрыто. Если протокол оформлен с нарушениями, в нем есть противоречия и неточности, нарушитель может избежать наказания: пока протокол переоформляется и исправляются ошибки, отведенный на привлечение к ответственности срок может истечь.

Уголовная ответственность

В некоторых случаяхнезаконная предпринимательская деятельность может привести и к уголовной ответственности. Это происходит, если государству, организациям или частным лицам в результате такой деятельности наносится серьезный ущерб, или же когда предприниматель получает крупные прибыли от нелегального бизнеса. Крупным размером (как ущерба, так и прибыли) считается сумма от 250 тыс. рублей, особо крупным – от 1 млн. рублей.

В этом случае незаконного предпринимателя ожидает наказание в соответствии с УК РФ:

- Причинение ущерба в крупном размере карается штрафом до 300 тыс. рублей или в размере заработка нарушителя за 2 года, 180-240 часами обязательных работ или лишением свободы на 4–6 месяцев.

- Ущерб в особо крупном размере или те же действия, совершенные группой лиц, влекут за собой штраф размером 100–500 тыс. рублей или в размере заработка за 3 года либо лишение свободы на срок до 5 лет с выплатой в пользу государства 80 тыс. рублей или в размере дохода осужденного за 6 месяцев.

Доказать факт причинения ущерба или извлечения крупного дохода должны прокуратура или полиция. Надо сказать, что обнаружить правонарушение, которое попадало бы под уголовные санкции довольно сложно: контрольные закупки обычно совершаются на небольшие суммы, а потому стать доказательством сверхприбылей они не могут.

Ответственность за незаконное предпринимательство, которое ведет коммерческая организация, полностью ложится на ее руководителя. К уголовной ответственности не привлекаются:

- граждане, заключившие трудовой договор с нелегальным предпринимателем и действующие в рамках этого договора;

- собственники объектов недвижимости, сдаваемых в аренду, причем независимо от суммы дохода.

Существуют также обстоятельства, которые могут смягчить уголовное наказание. К ним относятся положительные характеристики виновного, а также единичность случая привлечения его к ответственности.

Кроме самого факта незаконной предпринимательской деятельности к уголовной ответственности предпринимателя могу привлечь за:

- использование чужих товарных знаков без соответствующих разрешений либо указания заведомо ложной информации о происхождении товара;

- производство, продажу, закупку контрафактной продукции.

Налоговая ответственность

Санкции за коммерческую деятельность без регистрации регулируются статьями 116 и 117 Налогового кодекса РФ. Они предполагают взыскание налогов, недополученных государством, и штрафы за уклонение от выплаты этих налогов.

- Предприниматель, не зарегистрированный в ФНС, штрафуется на сумму в размере 10 % от полученных им доходов (как минимум 20 тыс. рублей). Такое наказание применяется в том случае, если к моменту налоговой проверки документы на регистрацию вовсе не подавались в налоговую.

- Ведение коммерческой деятельности без регистрации в течение 90 дней и более карается штрафом в размере 20 % от доходов (но не менее 40 тыс. рублей).

- Штраф за просрочку регистрации предпринимательства в ФНС составляет 5 тыс. рублей. Если задержка с оформлением составляет более 90 дней, взимается штраф 10 тыс. рублей. Такие штрафные санкции применяются, если документы на регистрацию подаются уже после первой выручки, но до налоговой проверки. Просрочка регистрации считается с момента первой выручки.

Кроме штрафов за отсутствие государственной регистрации или же ее просрочку налоговая может доначислить невыплаченные налоги. В этом случае нелегальному бизнесмену нужно будет уплатить налог на доходы физический лиц (НДФЛ) на всю сумму доходов, получение которых будет доказано. К этому следует прибавить все пени за просрочку уплаты налогов и возможный штраф за их неуплату – он составляет 20 % от доначисленной суммы.

Все эти санкции применяются к нарушителю только по решению суда.

Как видим, ответственность за незаконную предпринимательскую деятельность может быть довольно серьезной. Кроме того, налоговые органы довольно активно занимаются сбором информации о «нелегалах», так что утаить свою деятельность от заинтересованных служб будет довольно сложно.

В некоторых случаях можно избежать регистрации. Например, если ваш бизнес заключается в оказании услуг предприятиям и организациям, можно оформить это сотрудничество документально (заключить договор подряда или же разовый трудовой контракт).

Необязательно оформление в качестве предпринимателя и тем, кто сдает в аренду жилье: достаточно заключить договор с арендатором и платить НДФЛ (налог на доходы физических лиц). В этом случае нужно лишь ежегодно подавать декларацию в ФНС.

| Видео (кликните для воспроизведения). |

Однако если вы всерьез планируете заниматься предпринимательской деятельностью, затягивать с ее официальной регистрацией не стоит: для серьезно предпринимателя нет ничего важнее деловой репутации, и неприятности с госорганами могут сослужить тут плохую службу.

Источники

Комаров, Сергей Александрович Теория государства и права. Гриф МО РФ / Комаров Сергей Александрович. — М.: Норма, 2016. — 148 c.

Прокопович, С.С. Итальянско-русский юридический словарь / С.С. Прокопович. — М.: РУССО, 2017. — 392 c.

Основы права; Академия — Москва, 2010. — 256 c.- Кони, А. Ф. Обвинительные и судебные речи / А.Ф. Кони. — М.: Студия АРДИС, 2016. — 707 c.

- Розен, Александр Прения сторон. Времена и люди / Александр Розен. — М.: Советский писатель. Ленинградское отделение, 2013. — 589 c.

Неуплата налогов и сборов в крупных размерах. Данное преступление и ответственность предпринимателя за него полностью раскрывается в положениях статьи 198 УК РФ. Однако данная же статья предусматривает освобождение от ответственности в случае её первичного нарушения и оплаты всех положенных налогов, сборов, в том числе штрафов и пеней.

Неуплата налогов и сборов в крупных размерах. Данное преступление и ответственность предпринимателя за него полностью раскрывается в положениях статьи 198 УК РФ. Однако данная же статья предусматривает освобождение от ответственности в случае её первичного нарушения и оплаты всех положенных налогов, сборов, в том числе штрафов и пеней. Статья 6.25 может привлечь предпринимателя к ответственности за несоблюдение нормативов антитабачного законодательства и курения посетителей и сотрудников на территории предприятия и возле неё.

Статья 6.25 может привлечь предпринимателя к ответственности за несоблюдение нормативов антитабачного законодательства и курения посетителей и сотрудников на территории предприятия и возле неё.