Содержание

- 1 Примерная приказа о прекращении выплаты компенсации за использование личного имущества в служебных целях (подготовлено экспертами компании «Гарант»)

- 2 Компенсация ГСМ в 2019 году: кому, что и как компенсировать

- 3 Личный автомобиль используется в производственных целях: как учесть топливо

- 4 Приказ о компенсации за использование личного имущества

- 5 Приказ о компенсации бензина сотруднику

- 6 Приказ о прекращении выплаты компенсации за использование личного автомобиля сотрудника

- 7 Компенсация ГСМ: что это такое

- 8 Компенсация за использование личного автомобиля в служебных целях

- 9 Как закрепить топливные карты за сотрудниками

Примерная приказа о прекращении выплаты компенсации за использование личного имущества в служебных целях (подготовлено экспертами компании «Гарант»)

Приказ

о прекращении выплаты компенсации за использование личного имущества

в служебных целях

[ число, месяц, год ]

В связи с [ указать основание для прекращения выплаты компенсации работнику ] приказываю:

1. С [ число, месяц, год ] прекратить [ должность, Ф. И. О. работника ] выплату компенсации за использование в служебных целях личного имущества, а именно: [ наименование и характеристики используемого имущества ].

2. Начальнику отдела кадров внести изменения в трудовой договор указанного работника.

3. Контроль за исполнением приказа возлагаю на [ должность, Ф. И. О. ].

[ должность руководителя, подпись, инициалы, фамилия ]

С приказом ознакомлены:

[ должность, подпись, инициалы, фамилия ]

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете приобрести документ за 54 рубля или получить полный доступ к системе ГАРАНТ бесплатно на 3 дня.

Купить документ Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Примерная приказа о прекращении выплаты компенсации за использование личного имущества в служебных целях

Разработана: Компания «Гарант», август 2015 г.

Компенсация ГСМ в 2019 году: кому, что и как компенсировать

Обязательно ли компенсировать ГСМ

Для начала разберемся подробнее, компенсация ГСМ — что это и почему работодатель обязан возместить такие расходы. Должностные обязанности целого ряда работников, таких, как курьеры, бухгалтеры, руководители, сопряжены с частыми разъездами. Компенсация ГСМ сотрудникам, использующим личный транспорт, в обязательном порядке выплачивается работодателем (ст. 188 ТК РФ).

Если служащий имеет разъездной характер работы, но при этом в учреждении отсутствуют собственные автосредства, он вправе воспользоваться личным транспортом для исполнения своих должностных обязанностей.

Компенсация расходов на бензин сотруднику производится при соблюдении следующих условий:

- Руководитель согласовал факт использования личного транспорта.

- Расходы по эксплуатации автосредства в рабочих целях подтверждены надлежащими документами (путевые листы, чеки с заправочных станций и проч.).

- Возмещение издержек может получить только штатный работник предприятия.

Как оформлять

Для корректного ведения учета компенсация за бензин сотруднику должна быть оформлена документально. Все детали возмещения надлежит закрепить в дополнительном соглашении к трудовому договору работника.

Далее в учреждении создается приказ руководства, в котором отражаются работы или должностные обязанности, в соответствии с которыми производится компенсация бензина сотрудникам, причины использования личного автотранспортного средства, а также виды издержек, возмещаемых служащим.

После согласования компенсирования издержек работник оформляет и передает в бухгалтерию заявление на соответствующее возмещение.

Бухгалтерский учет и проводки

Возмещение затрат производится в отношении любого сотрудника предприятия, использующего личное авто с целью исполнения своих служебных обязанностей. Учет расходов осуществляется в разрезе должности, трудовой деятельности конкретного работника. В бухучете издержки на горюче-смазочные материалы относятся к общехозяйственным либо коммерческим расходам.

Компенсация ГСМ, проводки:

- Дт 20, 25, 26, 44 Кт 73 — начисление и принятие к учету расходов по суммам возмещения на ГСМ;

- Дт 73 Кт 50, 51 — сотруднику возмещены суммы затрат на ГСМ наличными (на расчетный счет).

Максимальный размер выплат для легкового транспорта установлен нормами ПП РФ № 92 от 08.02.2002 и Налоговым кодексом РФ (подп. 12 п. 1 ст. 346.16 НК РФ). Нормативы варьируются в зависимости от объема двигателя в следующих пределах:

- для двигателя объемом до 2000 см³ — 1200 рублей;

- для двигателя объемом, превышающим 2000 см³, — 1500 рублей.

Если служащий использует грузовое транспортное средство, компенсация производится в полном размере величины издержек.

Налогообложение

Согласно действующим нормативно-правовым актам, на возмещение расходов ГСМ, произведенных с целью исполнения сотрудником служебных обязанностей, не начисляются ни налог на доходы физических лиц (п. 3 ст. 217 НК РФ), ни страховые взносы (подп. 2 п. 1 ст. 422 НК РФ).

Личный автомобиль используется в производственных целях: как учесть топливо

Многие организации принимают на работу водителей, использующих для служебных поездок собственную машину. Оформить такое сотрудничество можно различными способами, но при каждом возникают трудности со списанием бензина. Мы рассмотрели моменты, которые чаще всего вызывают вопросы у бухгалтеров и у индивидуальных предпринимателей.

Аренда машины без экипажа

Очень часто использование личного автомобиля в служебных целях оформляется как аренда автомобиля без экипажа. Сотрудник выступает в роли арендодателя и сдает собственную машину компании, в которой работает. В свою очередь работодатель является арендатором и ежемесячно начисляет сотруднику арендную плату. При этом в договоре есть пункт о том, что расходы на ГСМ, техобслуживание и ремонт несет арендатор, то есть организация.

На практике такой вариант вызывает много сложностей, потому что сотрудник-арендодатель ездит на своей машине и в рабочее, и в свободное время. Соответственно, часть бензина расходуется на служебные поездки, а часть — на личные. В результате трудно определить, какую сумму можно списать на расходы компании, а какую должен заплатить сам водитель.

Чтобы получить обоснованные данные о «производственном» расходе топлива, организации разрабатывают и утверждают некую систему контроля. Чаще всего встречаются системы, основанные на учете по путевым листам, и системы, в основе которых лежат лимиты.

Учет по путевым листам

Прежде всего, для каждой машины нужно установить норму расхода топлива на один километр. Если для автомобиля есть норма, утвержденная Минтрансом России*, то следует придерживаться ее. Если такой нормы нет, организации придется разработать свою собственную (подробно о том, как рассчитать норму, читайте в статье «Практические советы по учету и списанию ГСМ»).

Затем необходимо определить, какое время считается рабочим, а какое — личным. В начале «рабочего» периода необходимо снять показание одометра, зафиксировать его в путевом листе, и выдать этот лист водителю. В конце «рабочего» периода нужно снова снять показание одометра и еще раз зафиксировать в путевом листе. После чего сотрудник должен сдать путевой лист в бухгалтерию.

Далее бухгалтер высчитывает, сколько километров проехал автомобиль в течение «рабочего» периода, и полученную цифру умножает на установленную норму. В итоге получается количество топлива, израсходованного на нужды компании.

При использовании этого метода надо учесть две важных детали.

Первая — продумать и закрепить в приказе или распоряжении директора, какие моменты времени являются началом и окончанием «рабочего» периода. Если водитель трудится с понедельника по пятницу, то проще всего установить, что служебные поездки начинаются в понедельник утром и заканчиваются в пятницу вечером. Но тогда дорога из дома до офиса и обратно будет считаться служебной поездкой. Возможен и другой вариант — выписывать путевые листы ежедневно, и не учитывать в них перемещение от работы до дома и от дома до работы. Это обеспечит более высокую точность, но потребует больше хлопот. Для водителей, которые работают посменно, например, «день через день», путевой лист можно оформлять на каждую смену.

Вторая деталь — назначить работника, который будет снимать показания одометра. Поручать это самому водителю не корректно, поскольку он является лицом заинтересованным, а в подобном деле необходимо участие независимой стороны. Чтобы данные о километраже не вызывали сомнений (в том числе у налогового инспектора), можно завести специальный журнал, куда ответственный работник станет заносить показания спидометра. В результате цифры, указанные в путевом листе, будут совпадать с цифрами из журнала, что лишний раз докажет обоснованность расчетов.

Обратите внимание: когда путевые листы выдаются на неделю или смену продолжительностью в несколько дней, и последнее число месяца приходится на середину недели или смены, придется выписать два путевых листа. В одном отразить поездки с начала недели (смены) и до конца месяца, в другом — с начала месяца и до конца недели (смены). Это позволит бухгалтеру разнести затраты по месяцам.

Учет по лимитам

Эта система контроля подразумевает, что для каждого сотрудника-арендодателя установлен некий лимит средств, которые он ежемесячно тратит на бензин во время служебных поездок. Деньги, израсходованные на бензин сверх лимита, водитель платит «из своего кармана», причем соответствующий пункт есть в трудовом договоре.

Существуют разные способы реализации такой системы. В некоторых организациях используют так называемые топливные карты. Для этого деньги переводят на счет топливной компании, и та выдает карты, при помощи которых можно расплачиваться на автозаправочной станции. Количество карт соответствует числу водителей-арендодателей, а сумма на каждой карте равна ежемесячному лимиту. Встречается и другой вариант, когда организация просто выдают сумму лимита из кассы.

Система, основанная на лимитах, проста в применении, когда маршрут передвижения и расход бензина изо дня в день примерно одинаков. Если же по производственной необходимости произошел перерасход, бухгалтеру придется оформить дополнительные бумаги: распоряжение директора и справку с расчетом сверхлимитной стоимости ГСМ. Из этих документов должно четко следовать, по какой причине водитель не уложился в лимит, и какую сумму ему пришлось переплатить. Тогда превышение можно списать за счет организации и отразить в налоговом учете, а водителю выдать дополнительную сумму.

Компенсация расходов, связанных с использованием автомобиля

Есть и другой распространенный способ, как оформить использование личной машины для нужд работодателя. Он основан на статье 188 Трудового кодекса, где говорится: при использовании работником личного имущества в интересах и с ведома работодателя, компания должна выплатить сотруднику компенсацию за износ и возместить все расходы.

Данный способ не требует большого количества бумаг. Достаточно личного заявления водителя, копии технического паспорта автомобиля и приказа директора об установлении размера и порядка выплаты компенсации. На основании этих документов бухгалтерия начисляет компенсацию и списывает ее в расходы.

Но и здесь не обходится без сложностей. Бухгалтеры зачастую не могут разобраться, допустимо ли утвердить разным водителям разные суммы компенсации, и как учесть затраты на ГСМ.

Разные суммы компенсации

В большинстве организаций водители «загружены» по-разному: кто-то ездит по городу, кто-то выезжает в другие регионы, одни развозят товар на десятки точек, другие — на две-три точки и т д. Соответственно, машины эксплуатируются не одинаково, и логично установить для каждой свой, индивидуальный, размер компенсации.

Никаких препятствий для этого нет, но нужно учесть ограничение, которое закреплено в подпункте 11 пункта 1 статьи 264 НК РФ. Согласно этой норме, облагаемую базу разрешено уменьшить не на всю сумму компенсации, а лишь на величину в пределах норм, установленных постановлением Правительства РФ от 08.02.02 № 92. Таких норм три: для легковых авто с объемом двигателя 2000 куб. см. и менее — 1200 руб. в месяц; для легковых авто с объемом двигателя более 2000 куб. см. – 1500 руб. в месяц; для мотоциклов — 600 руб. в месяц.

Таким образом, величина норматива зависит только от объема двигателя, а количество «рабочих» поездок и их расстояние на норматив не влияют. Следовательно, даже если руководитель утвердит для водителей разные величины компенсации, в налоговом учете будут отражены только суммы в пределах норматива.

Обойти это правило можно, если помимо трудовых договоров заключить с собственниками машин гражданско-правовые договоры. Тогда сверхнормативные суммы можно списать как вознаграждение по договору подряда. Этот вывод подтверждается в письме Минфина России от 15.10.08 № 03-03-07/24. Но у такого варианта есть существенный минус. Дело в том, что с выплат по гражданско-правовому договору нужно делать отчисления в фонды, тогда как компенсация от взносов освобождена.

Затраты на ГСМ

Много путаницы возникает из-за списания расходов на бензин в ситуации, когда сотруднику-собственнику машины выплачивается компенсация. Суть всех неясностей сводится к следующему: может ли компания помимо компенсации выдавать работнику-владельцу машины деньги на бензин и отразить их в учете? Или компенсация уже включает в себя стоимость горюче-смазочных материалов, и списать их повторно нельзя?

Некоторые эксперты полагают, что затраты на топливо входят в компенсацию. Подобную позицию несколько лет назад высказывал и Минфин России (письмо от 16.05.05 № 03-03-01-02/140).

Однако, на наш взгляд, компенсация и возмещение стоимости топлива — это две независимые выплаты, причем одна не исключает другую. Такой вывод прямо следует из статьи 188 ТК РФ, где компенсация за износ личного имущества упомянута отдельно от возмещения расходов, связанных с его использованием. Значит, организация вправе учесть при налогообложении деньги, выданные сотруднику на бензин, в обычном порядке, то есть на основании путевых листов и чеков автозаправочной станции.

Автомобиль индивидуального предпринимателя

Затруднения возникают и у предпринимателей, которые используют личный автомобиль для осуществления предпринимательской деятельности. Не совсем понятно, как правильно оформить такую эксплуатацию, чтобы без проблем списать издержки на бензин, техосмотр и ремонт. На практике применяются различные варианты оформления.

Первый — заключить договор аренды автотранспортного средства без экипажа. В рамках этого договора ИП выступает сразу в двух ролях: арендодателя и арендатора. По условиям договора все расходы, связанные с машиной, несет арендатор. Как следствие, он имеет полное право учесть эти суммы при налогообложении. Формально все законно, но по сути договор, заключенный с самим собой, выглядит несколько абсурдно.

Второй вариант подразумевает, что предприниматель выплачивает себе компенсацию за износ собственного автомобиля, и плюс к этому возмещает расходы на ГСМ, ремонт и техосмотр. Такой подход тоже производит довольно странное впечатление, ведь речь идет не о двух сторонах — работнике и работодателе, а об одном и том же человеке.

Третий вариант предусматривает составление письменного решения с перечнем имущества, которое ИП использует в своей предпринимательской деятельности. В этом списке, в числе прочего, поименован автомобиль. Благодаря этому, предприниматель может беспрепятственно списать все суммы, связанные с эксплуатацией машины. Именно этот вариант кажется нам наиболее обоснованным и простым в применении.

* Нормы расхода приведены в Методических рекомендациях, введенных в действие распоряжением Минтранса России от 14.03.08 № АМ-23-р.

Приказ о компенсации за использование личного имущества

Спрашивает Юлия КОСТЮХИНА, бухгалтер (г. Воронеж): С апреля 2012 года наш сотрудник начинает использовать в служебных целях свой легковой автомобиль. За это компания будет выплачивать ему компенсацию. Какие документы нужно оформить? Удастся ли списать данную выплату в расходы? И как быть со страховыми взносами и НДФЛ?

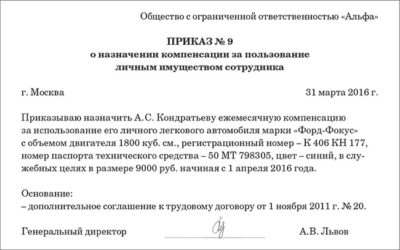

Подготовьте приказ о назначении компенсации

Если ваша компания на «упрощенке»

Выводы и рекомендации, приведенные в данной статье, пригодятся как компаниям на общем режиме, так и «упрощенщикам».

Чтобы выплачивать компенсацию, нужно письменное соглашение с работником (ст. 188 Трудового кодекса РФ). Можно прописать соответствующее условие в отдельном пункте трудового договора. Или заключить к нему дополнительное соглашение.

Наконец, достаточно будет оформить приказ о назначении компенсации. Этот вариант удобнее первых двух хотя бы потому, что приказ оформлять все равно придется. А если сотрудник подпишет такой документ, то соглашение с ним будет считаться достигнутым. Значит, и нарушений статьи 188 Трудового кодекса РФ не будет.

Но чтобы избежать придирок проверяющих, вам все же лучше дополнительно прописать отдельный пункт о компенсации в трудовом договоре.

Типовой формы приказа нет. Так что вы можете разработать его самостоятельно. Примерный образец документа мы привели ниже. Вообще такой документ нужно оформить независимо от того, какое имущество использует работник (автомобиль, фотоаппарат, мобильный телефон и пр.). В тексте приказа отразите следующие моменты.

Во-первых, кому и с какого времени выплачивается компенсация (1). Во-вторых, подробные характеристики имущества (2). В случае с автомобилем это номерной знак, идентификационный номер (VIN), объем двигателя, цвет и другие данные.

В-третьих, саму сумму компенсации (3). В-четвертых, основание для выплаты (4): например, допсоглашение к трудовому договору или какой-то его конкретный пункт.

Списывайте компенсацию в пределах норм

При расчете налога на прибыль компенсацию за использование личной машины нужно нормировать. Сами лимиты прописаны в постановлении Правительства РФ от 8 февраля 2002 г. № 92. Напомним, что для легковушек с объемом двигателя до 2000 куб. см включительно норматив составляет 1200 руб. в месяц, а для более мощных машин — 1500 руб. ежемесячно.

Компенсацию начисляйте ежемесячно в твердой сумме независимо от количества календарных дней в месяце. За время, когда сотрудник находился в отпуске, командировке или болел, компенсацию не выплачивайте.

Чтобы обосновать данный расход, потребуйте от сотрудника копию свидетельства о регистрации автомобиля. Вдобавок чиновники настаивают, чтобы сотрудники вели учет служебных поездок в путевых листах.

А если человек не является собственником машины, а взял ее у родственника? Тогда понадобится и копия доверенности. Списать плату за пользование авто по доверенности можно. Согласны с этим и представители Минфина России в письме от 27 декабря 2010 г. № 03-03-06/1/812.

Еще один момент. Чиновники уверены, что в нормы из постановления № 92 уже заложены все затраты, связанные с эксплуатацией машины (см., например, письмо УФНС России по г. Москве от 4 марта 2011 г. № 16-15/020447@). Иными словами, если компания захочет дополнительно компенсировать сотруднику плату за бензин или техобслуживание автомобиля, списать расходы не удастся.

Кстати, «упрощенщики», выбравшие объект «доходы минус расходы», также нормируют компенсацию в силу подпункта 12 пункта 1 статьи 346.16 Налогового кодекса РФ. Те же спецрежимники, которые платят «упрощенный» налог с доходов, учесть компенсацию не могут.

Начисляйте взносы и НДФЛ, если машина не в собственности работника

Что касается страховых взносов и налога на доходы, то здесь важно, принадлежит ли машина работнику на праве собственности. Если да, то начислять взносы и удерживать НДФЛ не нужно. Именно так считают чиновники.

Дескать, только в этом случае компания выплачивает работнику компенсацию, предусмотренную статьей 188 Трудового кодекса РФ. А раз так, то действуют нормы, позволяющие не платить НДФЛ и взносы (п. 3 ст. 217 Налогового кодекса РФ, п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ, ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Зато нормировать компенсацию не нужно. То есть вся выплата освобождается от взносов и НДФЛ. Но только если в наличии есть документы, подтверждающие, что сотрудник использовал машину именно в служебных целях.

Не возражают против такого подхода и чиновники. Об этом свидетельствуют письма Минздравсоцразвития России от 12 марта 2010 г. № 550-19, Пенсионного фонда России от 29 сентября 2010 г. № 30-21/10260 и др. В качестве оправдательных бумаг могут выступать, например, путевые листы или транспортные накладные.

Когда же сотрудник управляет машиной по доверенности, льготные нормы законодательства не действуют. А раз так, то придется начислить взносы и удержать НДФЛ. Делать так должны все компании независимо от режима налогообложения.

Главное в приказе о компенсациях

Не забудьте прописать в приказе эти сведения.

1 Кому и с какого времени должна выплачиваться компенсация.

2 Подробные характеристики имущества (например, номер автомобиля, его цвет, мощность двигателя).

3 Сумма компенсации.

4 Основание для выплаты компенсации.

Приказ о компенсации бензина сотруднику

| Видео (кликните для воспроизведения). |

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Работники организации (генеральный директор, служба безопасности) используют личные транспортные средства в служебных целях. При этом сотрудники сами управляют транспортным средством и самостоятельно оплачивают расходы на бензин. По итогам месяца организация оплачивает работникам фактические расходы на приобретение ГСМ. Выплата компенсации за использование личных транспортных средств в служебных целях не планируется, только компенсация фактически понесенных расходов на приобретение ГСМ. В трудовых договорах данных работников нет указания на разъездной характер работы.

Как лучше оформить отношения с работниками в данной ситуации: как договор безвозмездного использования транспортного средства или как компенсацию за использование личного транспортного средства?

Обоснование позиции:

Работники организации могут использовать свое личное транспортное средство (далее — ТС) в служебных целях, как передав его работодателю в безвозмездное пользование, так и без заключения такого договора, но с согласия или ведома работодателя и в его интересах, исходя из тех функций, которые они должны выполнять в соответствии с трудовым договором и должностной инструкцией.

Рассмотрим каждый из вариантов применительно к рассматриваемой ситуации.

1. Компенсация за использование личного ТС

2. Договор безвозмездного использование ТС

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шашкова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

20 февраля 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Приказ о прекращении выплаты компенсации за использование личного автомобиля сотрудника

Если сотрудник для выполнения трудовых обязанностей использует личный автомобиль, ему положена компенсация. По общему правилу такая компенсация выплачивается работникам, чьи обязанности напрямую связаны с поездками (например, курьерам, экспедиторам и т.д.). Кроме компенсации за использование личного имущества, работнику в таких случаях возмещаются расходы, связанные с эксплуатацией личного транспорта (стоимость бензин, техосмотра и т.д.).

Оформить выплату компенсации можно одним из следующих трех способов. Во-первых, прописать такой пункт в трудовом договоре. Этот вариант хорош, когда при приеме на работу новых сотрудников сразу известно, что они будут ездить на собственном авто. Во-вторых, составить дополнительное соглашение к трудовому договору и предусмотреть в нем выплату компенсации. Этот вариант подходит для сотрудников, которые уже работают. И, в-третьих, издать приказ руководителя, в котором указать размер и сроки выплаты компенсации. В этом случае подпись работника об ознакомлении с приказом можно считать письменным соглашением между работодателем и сотрудником. Если транспорт прекращает использоваться досрочно, издайте приказ о прекращении выплаты компенсации за использование личного автомобиля сотрудника.

Компенсация ГСМ: что это такое

Компенсация ГСМ — что это

Обязанность возмещения затрат использования личного автомобиля работника закреплена в статье 188 ТК РФ . Работодатель должен выплатить компенсацию за пользование, оплатить износ и расходы, связанные с использованием автомобиля, в том числе на бензин.

Использовать собственное имущество сотрудник должен с ведома и согласия работодателя. Это согласие и размер компенсации, согласованной сторонами, необходимо закрепить письменным соглашением. Наиболее приемлемым в этом случае является заключение дополнительного соглашения к трудовому договору.

Образец допсоглашения

Работа сотрудника, которому выплачивается компенсация за личный транспорт, должна быть связана с постоянными поездками по заданию руководства, иметь разъездной характер.

Для подтверждения того, что транспорт действительно использовался в интересах организации, сотруднику следует предоставить отчет о поездках. А для подтверждения затрат на ГСМ — чеки автозаправочных станций.

Форма отчета разрабатывается организацией самостоятельно. Бланк документа утверждается приказом руководителя. Составлять его целесообразно по каждому работнику и по каждому автомобилю отдельным листом. Из отчета должно быть понятно, в какой день, куда и с какой целью ездил сотрудник на личном автомобиле.

Образец отчета о поездках

Заполним его для нашего примера, учитывая, что в марте сотрудник два раза находился в служебных поездках на личном автотранспорте.

В какой сумме можно установить компенсацию за использование личного автотранспорта

Размер компенсационной выплаты сотруднику за использование в работе личного авто не регламентирован на законодательном уровне. Статья 188 ТК РФ прямо говорит, что условия о размере и сумме компенсации за использование личного транспорта стороны трудового договора должны согласовать сами в письменной форме. Она должна включать:

- компенсационные выплаты за эксплуатацию транспорта в служебных целях;

- амортизацию транспортного средства;

- возмещение расходов на ГСМ;

- затраты на ремонт, который потребовался в результате использования имущества в рабочее время.

По первой и второй позициям целесообразно установить платеж в фиксированном размере. Его размер нужно обговорить в дополнительном соглашении к трудовому договору.

А затраты на ГСМ и ремонт компенсировать в фактически понесенных объемах. Чтобы подтвердить расходы на ГСМ и ремонт автомобиля, сотруднику нужно предоставить подтверждающие документы. Ими могут служить чеки автозаправочных станций, акты ремонтных мастерских, товарные чеки на приобретение запчастей. Если руководитель согласен с целесообразностью таких затрат, то их тоже нужно возместить сотруднику.

Бухгалтерский и налоговый учет

Компенсация ГСМ сотрудникам, использующим личный транспорт, относится к производственным, общехозяйственным или коммерческим затратам организации в зависимости от вида трудовой деятельности сотрудника. В бухгалтерском учете расходы признаются полностью и отражаются проводками:

| Дебет | Кредит | Операция |

|---|

В налоговом учете данная компенсационная выплата также признается в расходах, но в пределах норм пп. 12 п. 1 ст. 346.16 НК РФ. Нормы прописаны в Постановлении Правительства РФ от 08.02.2002 № 92 и составляют для легковых автомобилей в месяц:

- с объемом двигателя до 2000 см³ — 1200 руб.;

- свыше 2000 см³ — 1500 руб.

Причем в эту сумму включаются затраты и на ГСМ, и на ремонт, и компенсационные выплаты. Все остальные расходы не принимаются при расчете налога на прибыль. Если для компании важно учесть затраты при исчислении налога на прибыль полностью, то лучше заключить договор аренды транспортного средства.

Для грузового транспорта нормативы не установлены, следовательно, расходы можно признать в полном размере.

НДФЛ и взносы в фонды

Компенсационные выплаты не облагаются ни НДФЛ, ни страховыми взносами.

Минфин в Письме от 30.04.2015 № 03-04-05/25434 разъясняет, что в главе 23 НК РФ нет положений о нормировании компенсаций за использование личного транспорта. По п. 3 ст. 217, такая выплата в полном объеме не облагается НДФЛ.

Необложение страховыми взносами компенсаций, связанных с выполнением работником трудовых обязанностей, прописано в пп. 2 п. 1 ст. 422 НК РФ.

Компенсация за использование личного автомобиля в служебных целях

Нужно ли выплачивать компенсацию сотрудникам, которые используют личный транспорт для служебных поездок? Как рассчитать размер компенсации и провести ее по бухгалтерии? В статье рассказываем, кому и в каких размерах выплачивается компенсация и как она отражается в финансовом учете.

Кто получает компенсацию за использование личного автомобиля

В Московском городском суде (определение № 33-37107) бывшая сотрудница — региональный торговый представитель — требовала возместить компенсацию за использование личного транспортного средства в служебных целях. Работодатель с иском не согласился, так как между ним и сотрудницей соглашение на использование личного автомобиля не заключалось.

Однако по должностной инструкции, работнику необходимы навыки вождения, чтобы лично посещать каждого заказчика и искать новых клиентов. Поэтому суд обязал работодателя выплатить бывшей сотруднице расходы за использование автомобиля в размере 1200 рублей за каждый месяц работы.

Организация компенсирует расходы сотрудникам, чья работа связана со служебными поездками. Это могут быть курьеры, менеджеры, снабженцы, прорабы, руководители компании и другие сотрудники, если разъездной характер работы закреплен в трудовом договоре и должностной инструкции.

Компенсация — это возмещение расходов, связанных с использованием и амортизацией личного транспорта. Кроме компенсации, работодатель покрывает расходы на бензин, ремонт и парковку машины в рабочее время. Когда, кому и сколько выплачивать, фиксируется в дополнительном соглашении к трудовому договору. Компенсации могут носить регулярный или разовый характер, например, компенсация за поездку главного бухгалтера в налоговую инспекции.

Как рассчитать размер компенсации

Никаких требований к размеру и расчету компенсации сотруднику за использование автомобиля в служебных целях в трудовом законодательстве не предусмотрено. Поэтому работодатель может разработать методику расчета самостоятельно.

Есть два варианта начисления компенсации:

- Установить компенсацию в твердой сумме, независимо от количества календарных дней в месяце. Размер компенсации за использование личного автомобиля работодатель устанавливает, например, исходя из расценок на такси, каршеринг или аренду машины.

- Рассчитывать размер компенсации ежемесячно, в зависимости от интенсивности поездок. Работодатель самостоятельно определяет параметры интенсивности с учетом специфики работы. Например, можно разделить поездки по городу и за городом. Или учитывать тип поездок — доставка или получение груза, встреча с клиентом, поездка в налоговую инспекцию и прочее.

Для расчета компенсации учитывают износ, срок и интенсивность полезного использования машины, затраты на текущий ремонт, техобслуживание и ГСМ. В дни, когда сотрудник не пользовался автомобилем, например, был на больничном, в отпуске или в командировке, компенсация не начисляется.

Пример. В августе 2019 года менеджеру Волкову назначили компенсацию за использование личного легкового автомобиля для служебных поездок в размере 1200 руб. из учета 21 рабочего дня в месяц. В сентябре Волков был на больничном, поэтому отработал только 16 дней. Сумма компенсации составляет:

1200 руб. : 21 дн. × 16 дн. = 917 рублей

Главное — установить компенсацию в разумных суммах, чтобы у налоговиков не возникло сомнений в правдивости и целесообразности списания расходов. В последние годы наметилась тенденция в малом бизнесе – передать бухгалтерию на аутсорсинг. Эксперты проведут предварительный аудит и подхватят ваш учет на любой стадии. Финансовая ответственность удаленных специалистов застрахована — в случае ошибки штрафы платите не вы, а аутсорсер. Здесь можно посмотреть стоимость обслуживания именно для вашей компании.

Как учитывать компенсацию при налогообложении

В Постановлении Правительства № 92 от 8.02.2002 определены нормы компенсации для налогового учета.

Рабочий объем двигателя

Месячная норма списания расходов на выплату компенсации, руб.

до 2000 куб. см включительно

свыше 2000 куб. см

Компенсация за использование личного автомобиля для служебных поездок снижает налог на прибыль только в пределах этих норм. Все суммы, превышающие нормативы нельзя включать в расходы организации.

Елена Воробьева , руководитель департамента бухгалтерского и юридического консалтинга MCOB

«Компенсация за использование личного автомобиля сотрудника не облагается НДФЛ, если она выплачена в пределах суммы. Страховые взносы также не начисляются, поскольку компенсация связана с выполнением сотрудником трудовых обязанностей.

Однако если компенсация превышает законодательные нормы выплат — 1200—1500 рублей, тогда ее нельзя включить в расходы компании и учесть в налоговом учете. Кроме того, организация должна документально подтвердить, что компенсацию назначили обоснованно.

Если компенсация за износ машины превысит законодательные нормы, с нее удерживают НДФЛ, кроме выплат за возмещение расходов на топливо, ремонт и прочее. Для подтверждения расходов компания должна хранить путевые листы, журнал учета поездок, отчет сотрудника с описанием целей поездок — все документы, которые могут подтвердить использование машины в рабочих целях. Если вы рассчитали размер компенсации без документальных подтверждений, есть риск доначисления НДФЛ.

Если в какие-то дни автомобиль не использовался в служебных целях, тогда выплата перестает быть компенсационной, и проверяющие органы могут доначислить НДФЛ. Потому лучше иметь общий среднемесячный расчет стоимости расходов, учитывающий оба вида компенсации: за износ и возмещение затрат на использование машины в рабочих целях. Если сможете доказать, что компенсация уже учитывает износ машины — вам не доначислят НДФЛ».

Пример расчета выплаты

Для налогового учета организация может списать выплату компенсации за использование личного транспорта в служебных целях только после того, как выдаст деньги сотруднику из кассы или перечислит их на карту сотрудника.

Пример. В августе 2019 года менеджер Волков получил компенсацию в размере 3500 рублей. В эту сумму входят затраты на содержание машины, покупку бензина АИ-95, техобслуживание и прочее. Объем двигателя автомобиля – 2500 куб. см.

Норма компенсации за автомобили с объемом двигателя больше 2000 куб. см равна 1500 рублей в месяц. Эту сумму организация может списать на затраты и снизить налог на прибыль. Сумма сверх норматива — 2000 рублей не повлияет на размер налога.

Сумма компенсации, согласно приказу руководителя не облагается НДФЛ и страховыми взносами на пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний.

В августе бухгалтер компании отразила в бухучете проводки:

Как закрепить топливные карты за сотрудниками

Как выдать водителю топливную карту

Образец обязательства на получение топливной карты, порядок хранения, учета и выдачи, а также другие нюансы ее использования отражаются в каком-либо локальном нормативном акте организации, который утверждается руководителем и вводится в действие принятым на предприятии порядком. Приведем примеры таких ЛНА.

Положение о топливных картах на предприятии, образец

Приказ об использовании топливной карты, образец

Основной момент, на котором следует заострить внимание при составлении такого документа, — как закрепить топливную карту за сотрудником. Это решается на усмотрение специалистов, исходя из специфики документооборота на предприятии. На практике существуют следующие варианты.

Закрепление топливной карты за автомобилем

Актуально, если одной машиной в организации пользуются несколько лиц и нужно отследить, сколько топлива расходует каждый автомобиль. Издается приказ о закреплении топливной карты за автомобилем, в котором фиксируется, для заправки какого именно транспортного средства используется конкретный носитель.

Приказ по топливным картам, образец

Закрепление топливной карты за сотрудником

Применяется, когда обслуживанием всех транспортных средств занимается один работник или каждая машина имеет своего «хозяина». Ответственность за конкретный «пластик» несет использующий его работник.

Передать его можно:

- по акту приема-передачи. Акт составляется индивидуально с каждым работником, осуществляющим заправку машины. В нем прописываются реквизиты «пластика», Ф.И.О. водителя и другие необходимые сведения. Главный недостаток этого способа — необходимость оформлять акт на каждый «пластик» и с каждым сотрудником, его использующим;

- по распоряжению руководителя. Издается соответствующий приказ. Он позволяет распределить по конкретным лицам сразу все имеющиеся носители, что удобно для транспортных или других предприятий, в которых сотрудников, использующих машины, много. Если отсутствует отдельный приказ об установлении лимитов по топливным картам, в этом документе можно прописать и необходимые ограничения по использованию горючего или денежных средств.

Образец приказа

Покажем на примере, какие данные вносят в приказ по топливным картам в организации (образец и пустой бланк для заполнения представлены ниже).

Приказ на выдачу топливных карт сотрудникам, образец

Пустой бланк для заполнения

Обязательно нужно внести:

- реквизиты организации. Все внутренние документы издаются на фирменном бланке, уже содержащем все необходимые сведения. Дополнительно проставляются дата, место издания и порядковый регистрационный номер документа;

- основание. Основанием для издания такого распоряжения может служить, например, служебная записка на выдачу топливной карты, составленная сотрудником;

- Ф.И.О. водителей, номера их автомобилей, номера и другие особенности закрепляемых за ними носителей.

Также в приказ о закреплении топливных карт за сотрудниками могут быть внесены и другие необходимые сведения

Порядок передачи

В период отпусков, отстранения от работы или временной нетрудоспособности нередко возникает необходимость передать «пластик» от одного водителя другому. Оформить это действие наиболее удобно соответствующим распоряжением руководителя. В целом такой документ ничем не отличается от рассмотренного выше.

Приказ о передаче топливных карт

Такое распоряжение составляется в производной форме, главное — отразить, кому, от кого, на какой срок передается конкретный носитель и сколько денежных средств или литров топлива на нем доступно к использованию.

Аналогичный документ издается и при увольнении сотрудника, использующего «пластик». Носитель передается бухгалтеру или иному ответственному лицу.

Порядок аннулирования

Процедура аннулирования подобных документов законодательством не предусмотрена. Если же возникает необходимость изменить приказ на топливные карты сотрудникам, образец которого мы привели, или отменить его действие, это можно сделать с помощью издания соответствующего распоряжения о внесении изменений или отмене действия предыдущего. В нормативный акт обязательно вносятся сведения об обстоятельствах, повлекших необходимость изменений предыдущего, а в распорядительной части его указывают, что конкретно нужно исправить или отменить.

Ответственность водителя

Дисциплинарная ответственность

За порчу или утрату «пластика», а также разглашение ПИН-кода третьим лицам водители, как и любые работники, могут быть привлечены к дисциплинарной ответственности в порядке, предусмотренном ст 192 ТК РФ. Им обычно объявляют замечание или выговор. Дисциплинарное взыскание в виде увольнения применять нецелесообразно в силу недостаточной тяжести проступка и сложности оформления процедуры.

Материальная ответственность

Владельцы несут материальную ответственность как за сам носитель, так и за возможный материальный ущерб, вызванный его утратой.

Статья 244 ТК РФ устанавливает, что полную материальную ответственность за вверенное имущество несут работники, с которыми заключен соответствующий договор. Но такие соглашения могут быть заключены с ограниченным перечнем должностей, утвержденным приложением 1 к Постановлению Минтруда № 85 от 31.12.2002, в который водители не входят, а значит, и заключать с ними договор полной материальной ответственности неправомерно.

В силу ст. 238 ТК РФ, сотрудник организации несет личную материальную ответственность за переданные ему ценности, равно как и за причиненный работодателю прямой ущерб.

| Видео (кликните для воспроизведения). |

В организациях, практикующих систему материальных поощрений в виде дополнительных выплат, работники, допустившие утрату «пластика», вполне могут быть лишены части премии, если таковое предусмотрено ЛНА, определяющими порядок премирования.

Источники

Акции. Судебная практика, официальные разъяснения, образцы документов. — М.: Издание Тихомирова М. Ю., 2016. — 930 c.

Судебная бухгалтерия. — М.: Юридическая литература, 2015. — 344 c.

Губина, И.Ю. Латинский словарь юридических терминов и выражений / ред. В.А. Минасова, И.Ю. Губина. — М.: Ростов н/Д: Феникс, 2017. — 320 c.- Перевалов, В. Д. Теория государства и права / В.Д. Перевалов. — М.: Юрайт, 2013. — 432 c.

- Бастрыкин, А.И. Актуальные проблемы теории государства и права. Учебное пособие / А.И. Бастрыкин. — М.: Юнити-Дана, 2014. — 237 c.