Содержание

- 1 Основы оплаты налогов при продаже квартиры в России

- 2 Дополнительные требования к иностранным гражданам при продаже квартиры в России

- 3 Как провести налоговый расчет при продаже квартиры иностранному гражданину

- 4 Особенности расчета налогов в зависимости от страны происхождения иностранного гражданина

- 5 Возможные налоговые риски при продаже квартиры иностранным гражданам в России

- 6 Популярные вопросы по налогообложению продажи квартиры иностранным гражданам в России

- 7 Вопросы-ответы

В современном мире граждане разных стран имеют возможность приобретать жилье за границей, в том числе и в России. Однако, вопрос налогообложения доходов иностранных лиц, владеющих недвижимостью в России, остается актуальным в нашей стране. Сегодня мы рассмотрим, как облагаются налогом продажи квартиры иностранным гражданам в России, и какие документы необходимы для данной операции.

В соответствии с законодательством Российской Федерации, доходы, полученные иностранными гражданами от продажи имущества в России, облагаются налогом в 30 процентов. Иностранные граждане, продавшие жилую недвижимость в России, должны представить в налоговый орган документы, подтверждающие полученный доход, кадастровую стоимость имущества и сроки владения квартирой.

Кроме того, иностранные граждане, купившие квартиру в России, имеют право на налоговый вычет в виде суммы, уплаченной ими при покупке жилья. Для этого необходимо предоставить налоговую декларацию, подтверждающую размер дохода, полученного в России за календарные годы до дня выезда за границу. В итоге, если иностранный гражданин продал квартиру в России через год после покупки, то он может воспользоваться налоговым вычетом в виде суммы, уплаченной им при купле жилья.

Важно отметить, что некоторые иностранные граждане могут воспользоваться определенными льготами и вычетами. Например, граждане России, живущие в других странах, имеют право на освобождение от налогообложения доходов от продажи имущества один раз в пять лет. Также ряд иностранных граждан может получить вычеты на основании договоров международного налогового права России и других государств.

Итак, владельцы жилья в России, купленного иностранными гражданами, обязаны заплатить налог в размере 30 процентов от суммы продажи. Однако, для того чтобы воспользоваться налоговым вычетом или льготами, необходимо иметь определенные документы и декларации, подтверждающие имущественный доход и сроки владения квартирой. Кто был был владельцем квартиры в России — россиянин или иностранец, налогообложение продажи жилья за границу является важным вопросом в наш день.

Основы оплаты налогов при продаже квартиры в России

Продажа квартиры – это серьезный вопрос, требующий внимательного отношения к оплате налогов. Если вы продаете квартиру в России, то должны заплатить налог на доход, который составляет 13% от суммы продажи. В случае, если это жилой объект, который находится в собственности более трёх лет, можно воспользоваться вычетами и льготами.

Иностранные граждане также облагаются налогом при продаже квартиры в России. Если вы купили квартиру иностранцем, то должны убедиться в том, что он заплатил налог на доход, прежде чем вы ее продадите. Если же квартира была куплена вами, а продается иностранным гражданином, он также облагается налогом на доход в размере 13% от стоимости имущества. Все документы должны быть оформлены документально и подкреплены соответствующими источниками.

Сумма налога на доход в случае продажи квартиры зависит от множества факторов, таких как год купли, цена продажи, доля владения, а также наличие вычетов и льгот. Итоговую сумму налога на доход можно узнать, заполнив декларацию и подав ее в налоговую инспекцию.

Для того, чтобы воспользоваться вычетами и льготами, нужно юридически оформить квартиру и получить кадастровую стоимость на месте. Чтобы стать обладателем вычета на квартиру, которая была куплена до 2014 года, нужно продать ее после истечения календарных 3 лет, начиная со дня приобретения. Для тех, у кого жилье было куплено после 1 января 2014 года, существует вычет, предоставляемый единажды в жизни, который составляет 1 миллион рублей.

Таким образом, при продаже квартиры в России нужно учитывать множество факторов, включая налог на доход, вычеты и льготы, документы и местный закон. Важно правильно заполнить декларацию и подать ее в налоговую инспекцию в течение 3 месяцев со дня продажи квартиры.

Если иностранный гражданин купил квартиру в России и продал ее, то возникает вопрос о налогообложении дохода.

- Для российских граждан, если квартира являлась жилым помещением, то налог не нужно платить, если владение было более трех лет. В противном случае налог нужно заплатить с учетом льгот и вычетов.

- Для иностранных граждан налоговая ставка составляет 30% от дохода от продажи квартиры. При этом иностранные граждане могут воспользоваться вычетами и льготами, которые установлены государством. Важно знать, что кадастровая стоимость имущества не влияет на налоговую базу.

- Для кого-то может быть актуальным вопрос о продаже жилья, купленного зарубежом. Если квартира является жилым помещением и имеет вид жилой зоны, купленной гражданином другого государства, то налоговую декларацию не нужно подавать, если вы ее продали не менее чем через три года после ее покупки. В противном случае нужно будет заплатить налог 30% от дохода от продажи квартиры.

- Если квартира была куплена не полностью, то налог платится только с той доли, которая была куплена.

Важно иметь документально оформленный договор о купле-продаже квартиры, а также владеть кадастровой информацией на момент перехода прав. Обратите внимание, что налог нужно будет заплатить не позднее 183-го дня после истечения календарного года, в котором квартира была продана.

- Чтобы воспользоваться льготами и вычетами, нужно подать декларацию доходов не позднее 30 апреля года, последующего за отчетным.

- Дополнительно можно учесть затраты на ремонт квартиры, если они были произведены в течение 12 месяцев до продажи. Также есть возможность использовать налоговый вычет для уменьшения налоговой базы – он составляет 1 миллион рублей.

Иностранные граждане, продавшие квартиру в России, обязаны заплатить налог в любом месте, будь то Россия или государство, где они проживают. Но если есть соглашение о двойном налогообложении с вашей страной, то можно будет воспользоваться вычетом или другими источниками льгот.

- Важно иметь документы, подтверждающие доходы и расходы за год, в течение которого была произведена купля-продажа квартиры. На основании этих документов можно будет подать налоговую декларацию и воспользоваться вычетами, установленными государством.

- Если квартира является вида на иждивение, то налог не нужно платить, так как она является имущественным вычетом. Но важно знать, что это право распространяется только на граждан РФ.

Кто должен платить налоги?

При продаже имущества иностранным гражданам в России налоги, в итоге, должен будет заплатить гражданин, который является владельцем квартиры. Для этого ему потребуется заполнить налоговую декларацию, документально подтвердить кадастровую стоимость квартиры и заплатить налог на имущество.

Если квартира была куплена более года назад и продается не со скидкой, то налог на доходы будет составлять 13% от разницы между стоимостью квартиры в момент продажи и ее стоимостью на день покупки. В этом случае, гражданин может воспользоваться налоговыми вычетами на покупку другой жилой недвижимости, но только на территории России.

Если квартира была куплена менее года назад и продается с прибылью, то налог на доходы будет составлять 30%. В этом случае, налоговые льготы не предоставляются, и гражданин обязан заплатить налог на прибыль от продажи квартиры.

Если же квартира была куплена зарубежным гражданином, то при продаже она будет облагаться налогом на имущество в размере 1,5% от кадастровой стоимости. Заполнение налоговой декларации, документы о кадастровой стоимости и уплата налогов возложена на иностранного гражданина, купившего квартиру.

В итоге, при продаже жилья иностранным гражданам в России налоги должны быть оплачены тем гражданам, чье имущество продается. Установленной сроков для уплаты налогов нет, но они должны быть заплачены в течение календарного года, начиная с дня продажи. Гражданин, который продал квартиру иностранцу, должен будет заполнить налоговую декларацию и предоставить документы о кадастровой стоимости имущества.

Важно отметить, что для иностранных граждан также действуют правила имущественного налогообложения. Если продаваемая квартира является долей в многоквартирном доме, то ставка налога на имущество для нее составит 0,1% от кадастровой стоимости доли в доме за каждый день владения ею в течение календарного года.

В конечном итоге, при продаже квартиры иностранным гражданам в России, налоги возложены на гражданина, который является владельцем квартиры, и на иностранного гражданина, который ее купил. Каждый из них обязан заполнить налоговую декларацию и уплатить налоги, используя все возможные налоговые льготы и вычеты.

Какова сумма налога при продаже квартиры в России?

При продаже квартиры в России иностранными гражданами или лицами без гражданства существует обязательный имущественный налог, который предусматривает уплату 13% от дохода в бюджет государства. Для определения суммы налога необходимо вычесть из стоимости квартиры ее первоначальную цену, уменьшенную на определенный вычет, который зависит от календарного года купли-продажи жилья и наличия льготных статусов покупателя.

Вычеты предусмотрены для российских граждан, имеющих возможность воспользоваться льготами при продаже своего имущества. Они могут быть также доступны и зарубежным покупателям, если эти квалифицированные вычеты утверждены на национальном уровне в соответствующих странах.

Также сумма налога может быть уменьшена за счет вычетов на общей основе, которые предусматривает государство для всех категорий налогоплательщиков. Такой вычет может быть направлен на компенсацию расходов на покупку кадастровой справки, которая потребуется для составления документальной базы при продаже квартиры.

Максимальный размер такого вычета составляет 15 000 рублей, что не восстановит полностью изначальные расходы на получение этой справки, но все же снизит размер налога. Также можно воспользоваться вычетом на доходы, полученные за год до продажи квартиры.

При этом, чтобы иметь право на вычет, необходимо подтвердить документально все доходы за этот период, а также подать налоговую декларацию. Срок подачи декларации составляет 1 месяц после истечения календарных годов, за которые была получена прибыль.

Итоговая сумма налога зависит от цены продажи квартиры, суммы первоначального вложения, наличия вычетов, доли владения и других факторов. Однако можно утверждать, что в целом налог при продаже квартиры составляет 13% от цены продажи.

Какие документы необходимы для уплаты налогов?

Если квартира была куплена гражданами зарубежных стран, то при продаже необходимо заплатить налог на доходы физических лиц. В итоге кадастровая стоимость квартиры получается на основании документально подтвержденных источников.

Для уплаты налогов при продаже имущественного вида, необходимо заполнить декларацию налога на доходы физических лиц за год (календарный год, в котором была продажа имущества). Необходимо указать все декларируемые доходы за год, включая доходы от продажи недвижимости, и сумму существующих вычетов и льгот.

В декларации можно воспользоваться вычетами и льготами, предоставляемых государством, такие как вычеты на жилые услуги, на ремонт и строительство жилья и др. В случае, если налогоплательщик владеет долей нескольких квартир, следует заполнять налоговую декларацию на каждую из них отдельно.

При продаже недвижимости налог должен быть заплачен до истечения года, следующего за годом продажи. Для резидентов России сумма налога составляет 13% от дохода, полученного от продажи квартиры.

Для уплаты налога необходимы документы, подтверждающие факт продажи кадастровой копии и договора купли-продажи жилья. В случае продажи квартиры до истечения трех лет с момента ее покупки, налоговые вычеты не предоставляются.

При продаже квартиры иностранным гражданам налоговая база рассчитывается по кадастровой стоимости, определенной органами исполнительной власти, и налоговый процент может варьироваться в зависимости от срока владения квартирой. При выезде за границу иностранными гражданами при продаже квартиры налог должен быть заплачен в течение месяца после продажи имущества.

Дополнительные требования к иностранным гражданам при продаже квартиры в России

Если квартира была куплена иностранными гражданами с правом на владение и пользование ею, то при ее продаже они также могут воспользоваться налоговыми вычетами на основании имущественного налога по годам владения. Однако, иностранные граждане при продаже квартиры в России обязаны уплачивать налог на доход, полученный от продажи жилья.

Для этого необходимо предоставить документально подтверждение о купле квартиры, кадастровая стоимость, а также оповестить ФНС о продаже квартиры в течение 30 календарных дней с даты продажи. Кроме того, при продаже жилой недвижимости нерезидент должен представить договор купли-продажи или доля в имуществе в письменной форме, заверенный в установленном порядке.

Иностранные граждане также обязаны заплатить государственную пошлину за регистрацию прав на недвижимость при ее продаже. Если владелец квартиры является гражданином другого государства, то сумма пошлины может быть выше.

Кроме того, если в год продажи недвижимости были получены доходы в виде процентов от вкладов в зарубежных банковских учреждениях, то эти доходы также должны быть указаны в декларации об источниках доходов за год.

Конечным результатом продажи квартиры иностранным гражданам в России может быть получение дохода, для которого предусмотрены налоговые вычеты. Например, граждане государств, имеющих соглашения о двойном налогообложении с Российской Федерацией, могут воспользоваться льготами при выезде за границу. Однако, для этого необходимо документально подтвердить доходы и рассчитать вычет, который будет указан в декларации об источниках дохода за календарный год.

В итоге, иностранные граждане могут продать квартиру в России, но при этом им необходимо платить налог на доход, полученный от продажи жилья, а также уплачивать государственную пошлину за регистрацию прав на недвижимость. Для получения налоговых вычетов необходимо предоставить документы, подтверждающие доходы и суммы государственных пошлин.

Налоговые обязательства иностранных граждан при продаже квартиры в России

Продажа квартиры является доходом для владельца, независимо от того, является он гражданином России или другого государства. Поэтому иностранные граждане, которые продали квартиру в России, также обязаны заплатить налоги.

Кто оплачивает налог при продаже квартиры в России? Владелец квартиры должен заплатить налог на доход, который был получен от продажи имущества. Это происходит в течение 30 дней после истечения календарного года, в котором была продана квартира.

Место покупки квартиры и национальность продавца не имеют значения. Если квартира была куплена в России, то она должна быть продана в соответствии с российским законодательством, а продавец должен заплатить налоги в соответствии с налоговыми обязательствами России.

При продаже квартиры иностранный гражданин должен предоставить кадастровую справку об имуществе, документы, подтверждающие право собственности на квартиру, и декларацию о доходах.

Если иностранный гражданин продавал квартиру в России менее чем через три года после ее покупки, то его доход будет облагаться налогом на прибыль по ставке 30%. Если квартира была куплена более чем три года назад, то иностранный гражданин может воспользоваться льготами и получить вычеты на покупку другого жилого имущества в России.

Если квартира продавалась не целиком, а доля или акции в ВОАО, то налог должен быть уплачен с полученной прибыли от продажи квартиры.

Перед выездом из России иностранный гражданин должен закончить все имущественные действия в стране и документально оформить все доверенности, договоры и остановить все платежи на подписанных контрактах.

Каковы требования к не резидентам РФ по налогообложению при продаже недвижимости?

Продажа недвижимости в России иностранным гражданам регулируется законодательством Российской Федерации. Каждый, кто купил жилье в России и планирует продать его, должен учесть ряд особенностей при налогообложении дохода от продажи.

Если иностранный гражданин купил недвижимость в России, то это имущество считается имущественным правом, и должно быть оформлено документально — кадастровая и техническая документация. При продаже этой недвижимости гражданину необходимо подтвердить дату приобретения имущества и цену покупки. Оформление договора купли-продажи является обязательным.

Один из вопросов, который интересует иностранных граждан, когда они продадут свою недвижимость в России, — это налог на доходы физических лиц (НДФЛ). В соответствии с российским законодательством, иностранные граждане, которые уже выехали из России, должны заплатить НДФЛ в размере 30% от продажной стоимости в течение 90 календарных дней после истечения 1 года с момента покупки недвижимости.

Иностранные граждане могут воспользоваться налоговыми вычетами, но только при наличии документов, подтверждающих источники доходов. Также существуют льготы и вычеты для граждан, купленное жилье которых было их основным местом жительства в России более 3 месяцев до продажи.

Доходы, полученные на территории России, являются объектом налогообложения, иностранные граждане, которые продали недвижимость на территории России и уехали за границу, должны подать декларацию о доходах в России и в своей стране.

Также важно заметить, что иностранные граждане могут приобретать недвижимость в России только на основании действительных разрешительных документов (в том числе свидетельства о праве собственности, актов о приемке-передаче и т.д.).

В итоге, при продаже недвижимости иностранным гражданам в России необходимо учитывать налоговые аспекты и следовать законодательству Российской Федерации.

Налоговые последствия для иностранных граждан при продаже квартиры в России

При продаже квартиры в России иностранные граждане должны быть готовы к тому, что будут облагаться налогом на доход физических лиц. Этот налог обязателен для всех, кто получил доход от продажи имущества, находящегося в России.

Важно иметь в виду, что продажа жилой квартиры является именно доходом. И если иностранные граждане приобрели эту квартиру для проживания до 5 лет до момента продажи, они могут воспользоваться вычетом налога. Чтобы использовать этот вычет, необходимо предоставить в налоговую декларацию кадастровую стоимость квартиры и другую документацию.

Также стоит учитывать, что с момента покупки квартиры до момента ее продажи, могут быть использованы налоговые льготы. Например, иностранные граждане могут заплатить налог на доход только с той доли квартиры, которая была куплена в текущем году. Однако для этого необходимо предоставить документально подтверждающую информацию.

При продаже квартиры владение которой было меньше года, иностранные граждане будут облагаться налогом на доход в размере 30%. Однако стоит учитывать, что международные соглашения позволяют избежать двойного налогообложения.

Кроме того, для иностранных граждан есть сроки подачи налоговой декларации. В случае если квартира была продана до 1 июня года, декларацию нужно подать до 1 декабря текущего года. Если же продажа квартиры была после 1 июня, то декларацию нужно подать до 1 июня года следующего после года продажи.

В итоге, продажа квартиры в России для иностранных граждан сопряжена с обязательным налогом и необходимостью соблюдать календарные сроки подачи налоговой декларации. Однако, если использовать имущественные вычеты и льготы, то можно значительно сократить налоговую базу.

Как провести налоговый расчет при продаже квартиры иностранному гражданину

При продаже квартиры иностранному гражданину у вас есть обязанность заплатить налог на доходы физических лиц. Этот налог начисляется согласно ставке 13% от дохода, который был получен в результате продажи недвижимого имущества.

Для того, чтобы правильно провести налоговый расчет, вы должны сначала оформить документально куплю-продажу квартиры. Федеральная налоговая служба обязует приложить в декларацию кадастровую стоимость квартиры, которая была установлена на день подписания договора купли-продажи.

Для того, чтобы воспользоваться вычетами налога, вы должны также представить в документах дату начала владения квартирой. Если квартира была куплена давно, то в декларацию нужно включить данные с начала года, в котором вы продаете жилую недвижимость, а также с момента ее покупки. В итоге у вас будет возможность сократить сумму налога на доходы физических лиц, на это можно расчитывать при продаже имущества в течение трех лет после покупки.

Кроме того, иностранные граждане могут воспользоваться льготами, если они являются резидентами государств, с которыми Россия заключила соглашения о предотвращении двойного налогообложения. В этом случае они могут не платить налог на доходы физических лиц в России, а заплатить налог на доходы в своей стране.

Для того, чтобы правильно провести налоговый расчет, вам нужно собрать все документы, которые связаны с продажей квартиры иностранным гражданам. Это могут быть документы на квартиру, а также все документы, связанные с местом жительства и доказательством доходов. В случае, если квартира была продана через посредников, нужно обязательно собрать все документы, подтверждающие источники доходов, а также кадастровую стоимость.

Налог на доходы физических лиц удерживается у иностранных граждан на территории России независимо от того, кто совершает продажу. Таким образом, вы должны правильно провести налоговый расчет при продаже квартиры иностранному гражданину. Если вы продаете квартиру, которую купили до 1 января 2019 года, у вас есть право на автоматический вычет в сумме до 1 миллиона рублей.

В итоге, если вы соберете все необходимые документы и правильно проведете налоговый расчет, вы сможете продать квартиру иностранному гражданину без проблем и избежать неприятностей с налоговой службой.

Каковы продаваемые объекты недвижимости и их стоимость?

В России иностранные граждане имеют право на покупку и владение жилой недвижимостью на территории страны. Приватизированная квартира, купленная до 2005 года – один из наиболее популярных вариантов недвижимости у иностранных граждан.

Степень участия в сделке зависит от вида имеющегося у иностранца виде на жительство и периода времени, который он прожил на территории России. В случае покупки недвижимости в России иностранные граждане должны заполнить документально оформленный договор купли-продажи и получить кадастровую выписку.

Кроме того, владельцы жилья, как и все граждане России, обязаны каждый год подавать декларацию на доходы, если их доходы превышают 1 миллион рублей в год, и платить налог на имущество. Иностранные граждане имеют право воспользоваться вычетами и льготами. Если недвижимость куплена в течение года, то гражданин может воспользоваться вычетом на сумму основного долга по ипотеке или на сумму налоговых платежей 260 000 рублей. Этот вычет предоставляется только на первые три года после покупки жилья. В итоге, кто купил свою квартиру по ипотеке, заплатив налоги на доход, получив дополнительный вычет на детей и на обучение иностранный гражданин не должен затратить на свой налоговый профиль больше 20% дохода.

В большинстве случаев стоимость купленной квартиры зависит от местоположения недвижимости и всевозможных источников дохода лица, которому она была продана.

Если иностранец продает свою долю купленной им квартиры уже после 2 лет с дня приобретения, то он освобождается от уплаты налога на доходы. В течение первых 2 лет с момента купли квартиры ситуация иная: налог на доходы должен быть уплачен.

При выезде за границу иностранные граждане должны обязательно подать документы на уведомление о продаже имущества, когда продажа квартиры была совершена в России.

Таким образом, продажа жилья иностранным гражданам в России – сложный вопрос, требующий выполнения нюансов и законодательных условий на месте истечения времени владения недвижимостью в России.

Каковы возможные налоговые вычеты при продаже квартиры иностранному гражданину?

Правила налогообложения при продаже квартиры иностранным гражданам в России отличаются от правил, действующих для российских граждан. Однако, иностранные граждане также могут воспользоваться налоговыми вычетами, которые существуют в России.

Первый вид налоговых вычетов, на который могут претендовать иностранцы, это вычет на приобретение жилого имущества. Если квартира, которую купил иностранный гражданин, была куплена недавно, то он может воспользоваться этим вычетом для снижения налога на прибыль. Вычет будет равен стоимости квартиры, указанной в договоре купли-продажи, но не больше 2 миллионов рублей.

Если квартира была куплена иностранцем более 3 лет назад, то он может уменьшить налоговую базу на сумму накопленной амортизации объекта недвижимости. Для этого необходимо зарегистрировать объект, оценить его стоимость и произвести расчет амортизации на протяжении календарных месяцев владения имуществом.

Еще одним видом вычетов, на который может претендовать иностранный гражданин, это вычет на продажу имущества. Он предоставляется при продаже квартиры или доли в квартире, если существует договор купли-продажи, подтверждающий эту операцию. При этом, иностранные граждане должны заполнить налоговую декларацию и уплатить налог на доходы физических лиц.

Для того чтобы быть освобожденным от уплаты налога на доходы, иностранный гражданин должен доказать, что проживал в России более 183 дней за календарный год, или что продажа квартиры была связана с участием в наследственных или судебных делах, разводе или смерти родственника.

| Видео (кликните для воспроизведения). |

Таким образом, если вы являетесь иностранным гражданином и продаете квартиру в России, то вы можете воспользоваться различными налоговыми вычетами, которые предоставляются законодательством России. Однако, для того чтобы воспользоваться этими вычетами, необходимо документально подтвердить все операции с имуществом, включая покупку, продажу и оценку объекта недвижимости.

Особенности расчета налогов в зависимости от страны происхождения иностранного гражданина

В России существует общая система налогообложения для всех граждан, независимо от их места рождения или гражданства. Однако иностранные граждане при продаже квартиры могут столкнуться со специфическими требованиями и налоговыми вычетами, в зависимости от своего гражданства или места жительства.

Если иностранный гражданин продает свою квартиру в России, он обязан заплатить налог на доходы физических лиц по кадастровой стоимости имущества. В случае, если квартира была куплена менее чем за три года до продажи, налог будет составлять 13% от стоимости имущества. Если же квартира была куплена более трех лет назад, налог составит 30% от разницы между ценой покупки и продажи.

Отдельные страны, такие как Украина и Беларусь, имеют договоренности с Российской Федерацией об избежании двойного налогообложения. Это значит, что граждане этих стран могут воспользоваться льготами и платить налог только в одной из двух стран.

Если иностранный гражданин жил в России менее 183 календарных дней в году, он также может иметь право на некоторые налоговые вычеты. В этом случае, он должен документально подтвердить свои доходы и имущество, а также предоставить декларацию по уплате налогов.

Другие иностранные граждане, которые собираются продавать свою квартиру в России, должны обратить внимание на требования своей страны происхождения и рассчитать свой налог в соответствии с этими требованиями. Например, граждане США могут иметь обязательства при продаже своего имущества за границей и должны обратиться к своим налоговым источникам для получения необходимой информации и подсчета налога.

В итоге, при продаже квартиры в России иностранные граждане должны быть готовы на все случаи и рассчитать свой налог с учетом всех возможных льгот и требований. Для этого нужно иметь всех необходимых документов и использовать все доступные вычеты, чтобы минимизировать свой налоговый платеж.

Каковы основные отличия налогообложения для иностранных граждан в России и других странах?

Иностранные граждане, которые владеют жилой недвижимостью в России, обычно облагаются налогом в размере 30% с продажи квартиры. Однако, если квартира была куплена более двух лет назад, то налоговая доля снижается до 15%. Кроме того, если была построена и куплена квартира на иностранные выкупные акции, то налоговые вычеты не предоставляются.

Впрочем, система налогообложения в других зарубежных странах может иметь другой характер. К примеру, в некоторых странах иностранные граждане не облагаются налогом на продажу своего имущества, если оно принадлежит им более года. В других странах, иностранцы могут воспользоваться определенными льготами и вычетами при продаже своей жилой недвижимости.

В России иностранные граждане также имеют право на вычеты из имущественного налога, если они обладают кадастровой стоимостью своего жилья. Этот вычет может быть предоставлен в виде снижения налоговых платежей на 30% в течение календарного года.

Для иностранных граждан, у которых есть доходы в России, кроме продажи имущества, налоги могут быть по-разному распределены. Возможен случай дохода от другого источника, например, от сдачи жилой недвижимости в аренду. В таком случае, иностранные граждане также могут воспользоваться вычетами налогов на доход, если они подадут документы, подтверждающие свои доходы.

Важно также отметить, что если иностранный гражданин решил продать свою купленную в России квартиру и выехать за границу, то он должен документально уведомить органы государственной власти о продаже до истечения 30 дней со дня кадастровой купли. Иначе налоговая декларация за год, в котором была продана квартира, будет составлена не органами государственной власти, а налоговой инспекцией, которая заранее не предоставляет выгодные условия для иностранных граждан.

Каковы специфические налоговые требования при продаже квартиры иностранному гражданину из определенных стран?

Если квартира была куплена иностранным гражданином в России и владение ею было зарегистрировано, то в случае продажи иностранец должен заплатить налог с продажи имущества. Этот налог устанавливается для всех лиц, в том числе и для иностранных граждан, и составляет 13% от стоимости продажи квартиры.

Однако, если квартира была куплена до 2020 года и иностранный гражданин не был резидентом России на момент покупки, то налог с продажи не нужно платить, если с момента покупки прошло более трех лет. Это означает, что если квартиру купил иностранный гражданин до 2017 года и будет продавать в 2021 году, то налог с продажи не нужно будет платить.

Существуют также специфические налоговые требования для иностранных граждан из некоторых стран. Например, для граждан США квартира в России может рассматриваться как место жительства и облагаться налогом с доходов в США. В таком случае иностранный гражданин должен дополнительно заполнить декларацию о доходах в США и заплатить налог в соответствии с законодательством своей страны.

Также граждане некоторых зарубежных государств могут иметь право на особые льготы и вычеты при продаже имущества в России. Для этого нужно документально подтвердить источники доходов и являться резидентом своей страны в календарном году продажи квартиры.

В итоге, для иностранных граждан необходимо очень внимательно отнестись к вопросу продажи квартиры в России. Для того, чтобы воспользоваться вычетами и льготами, нужно документально подтвердить свой доход и статус резидента своей страны в календарном году продажи квартиры. Также необходимо проверить налоговые требования иностранного государства, в котором находится иностранный гражданин, который планирует продать имущество в России.

Возможные налоговые риски при продаже квартиры иностранным гражданам в России

Продажа имущественного объекта, в частности квартиры, иностранным гражданам в России может повлечь за собой налоговые риски. Рассмотрим основные возможные проблемы, связанные с налогообложением такой сделки.

Во-первых, необходимо учесть, что иностранные граждане могут не знать о налоговых льготах, которые доступны российским гражданам при продаже квартиры. Например, владельцы квартир, купленных до 2014 года и находящихся в собственности более трех лет, могут воспользоваться вычетом налога на доходы физических лиц в размере 250 тысяч рублей. Однако, если иностранный гражданин не обратит внимание на эту возможность, ему придется заплатить налог на весь доход от продажи квартиры.

Во-вторых, необходимо учесть, что при продаже квартиры иностранным гражданам в России возможны задержки с кадастровой и государственной регистрацией сделки. Это может привести к нежелательным финансовым расходам на продление сроков владения жильем, в том числе и за пределами Российской Федерации.

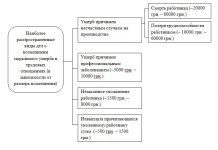

В-третьих, при продаже квартиры иностранным гражданам необходимо учитывать налог на доходы физических лиц с дохода от продажи недвижимости. Если квартира была куплена иностранным гражданином менее 3 лет назад, то налоговая ставка составит 30% от дохода от продажи. Если же квартира была куплена более 3 лет назад — то налоговая ставка уменьшится до 13% от дохода.

В-четвертых, при продаже квартиры иностранным гражданам необходимо учитывать различные сроки и условия, установленные налоговым законодательством. Например, если иностранный гражданин находился в России менее 183 календарных дней в году, то он не обязан платить налог на доходы от продажи недвижимого имущества. Однако, если он продает квартиру в России, на территории которой он находился более 183 календарных дней в году, то он должен заплатить налог.

В-пятых, необходимо учесть, что при продаже квартиры иностранцем необходимо заключать документально правильный договор купли-продажи, в котором должна быть четко прописана информация о стоимости квартиры, доле владения, условиях оплаты и сроках передачи и постановки на учет и др.

Итоговая сумма налоговой ответственности при продаже квартиры иностранным гражданам в России может быть значительной, потому перед продажей недвижимости следует тщательно просчитать все возможные налоговые риски, а также позаботиться о правильных сопроводительных документах и соблюдении всех сроков и условий в соответствии с законодательством Российской Федерации.

Как предотвратить налоговые проблемы при продаже квартиры иностранному гражданину в России?

Продажа жилой квартиры иностранному гражданину может стать вопросом для налоговых органов России. Кто должен платить налог и какие вычеты и льготы можно воспользоваться?

В первую очередь, необходимо уточнить, была ли квартира куплена иностранным гражданином менее года назад. В таком случае, при продаже имущества, налог на доход нужно будет заплатить в двойном размере. Если же квартира была куплена более года назад, то налог с продажи взимается в размере 13% от дохода, который получен от продажи жилья.

Для того, чтобы скрыть доход или уменьшить налоговые выплаты, некоторые граждане могут покупать квартиру на другого лица – например, на своего родственника, друга или ближайшего знакомого. Однако, этот метод может привести к серьезным последствиям – вплоть до уголовной ответственности. Поэтому при продаже квартиры обязательно необходимо документально подтвердить факт купли-продажи и возможное владение недвижимым имуществом.

Если иностранные граждане успели прожить на территории России несколько месяцев, то они могут воспользоваться вычетами при продаже жилья. В соответствии с гражданско-налоговым законодательством РФ, иностранные граждане имеют право на получение налогового вычета в размере дохода от продажи жилья, если оно было приобретено доходами, полученными от источников в России, либо если иностранный гражданин находился в России более 183 календарных дней.

Для получения вычета необходимо заполнить декларацию и подать ее в налоговую инспекцию России. Помимо этого, необходимо предоставить кадастровую цену на квартиру, договор купли-продажи и иные имущественные документы. Следует учесть, что иностранным гражданам запрещается выезжать за границу до тех пор, пока они не подадут декларацию на получение вида на жительство и не оплатят налог на доход от продажи имущества.

Таким образом, продажа квартиры иностранным гражданам в России – это вопрос, требующий большого внимания и аккуратности. Не забывайте о налоговых вычетах и льготах, а также о правильном составлении и предоставлении документов. Соблюдение законодательства поможет избежать налоговых проблем в будущем.

Каковы налоговые последствия при обнаружении налоговых нарушений?

если вы обладаете имуществом или доходами в России, вы обязаны документально удостоверить свое наличие по месту пребывания в виде декларации, в которой указаны все источники дохода и имущества

Если вы не предоставите декларацию или укроете доходы, вы можете попасться на налоговое преступление. В этом случае государство накладывает штрафы на налогоплательщика

Недобросовестное подача декларации также может стать причиной исправления налоговых ошибок. Если было не учтено имеющееся у вас имущество или доход, вы можете быть обязаны заплатить все недоплаченные налоги с момента их возникновения

Если у вас были нарушены правила налогообложения в отношении жилой недвижимости, то вы можете не иметь права воспользоваться льготами при купле-продаже в будущем

В случае нарушения налоговых правил при продаже квартиры, вы можете быть обязаны заплатить дополнительный налог на доход, в том числе и при продаже квартиры иностранным гражданам, при этом часто нужно внимательно отслеживать кадастровую стоимость владения

В итоге, если вы являетесь иностранным гражданином и купили квартиру в России, вы должны знать, что при продаже ее вам будут налагаться налоги в соответствии с законодательством России

Однако, если договор купли-продажи был заключен до вступления в силу изменений законодательства, налоговые вычеты могут быть предоставлены, если квартира была куплена не позже чем за три месяца до выезда из России.

Для того, чтобы избежать налоговых проблем, необходимо внимательно следить за своими доходами и имуществом, а также правильно заполнять декларацию налоговых выплат, ведь налоговые нарушения могут привести к значительным штрафам и проблемам с налоговыми органами

Популярные вопросы по налогообложению продажи квартиры иностранным гражданам в России

1. Как облагаются налогом продажи квартиры, которая была куплена менее года назад?

Если квартира была куплена менее календарного года до ее продажи, то доход, полученный при продаже, будет облагаться налогом по ставке 30%. Расчет этого налога осуществляется с учетом стоимости жилья на момент покупки.

2. Если я продал квартиру иностранцу, то должен ли я платить налогов?

Для российских граждан налог при продаже квартиры иностранцу будет таким же, как при продаже квартиры другому российскому гражданину. Разница только в том, что сумма налога должна быть удержана из продажной цены и перечислена на соответствующий банковский счет. Эту процедуру проводит нотариус при заключении договора купли-продажи.

3. Как получить вычет из налога при продаже жилья, которое было куплено наследником?

Если жилье было куплено наследником и на момент продажи прошло не менее трех лет с момента наследования, то налог можно снизить. Для этого необходимо в декларации указать сумму дохода с продажи жилья и заявить о желании воспользоваться вычетом. Вычет составляет до 1 млн рублей и может быть использован только один раз.

4. Кто должен платить налог при продаже жилого имущества?

Плательщиком налога при продаже жилого имущества является продавец. Если это несколько человек, то налог будет рассчитан индивидуально для каждого из них, в зависимости от доли владения жильем.

5. Для иностранных граждан действуют те же вычеты и льготы при продаже жилья, что и для российских граждан?

Для иностранных граждан действуют те же вычеты и льготы, что и для российских граждан. Но для получения налоговых вычетов и льгот необходимо предоставить документально подтверждающую информацию о купленной квартире, а также о всех доходах и источниках их получения за календарные годы, в которых налогоплательщик проживал не менее 183 дней на территории Российской Федерации.

6. Существуют ли какие-то особенности налогообложения, если продавец купленной квартиры выехал за границу?

Если продавец квартиры выезжал за границу до продажи квартиры, это не имеет особой значимости для расчета налога. На выезд за границу можно ссылаться только для получения налоговых вычетов по статье 220 НК РФ.

7. Какую информацию необходимо предоставить при подаче декларации о доходах от продажи квартиры?

Для подачи декларации о доходах от продажи квартиры необходимо предоставить данные о купленной квартире (вида имущества, кадастровой стоимости, месяцев владения, стоимости купли-продажи и т.д.), а также сумму доходов, полученных от продажи, и информацию о налоговых вычетах.

8. Можно ли использовать вычеты налога на другой объект недвижимости?

Да, можно. В случае продажи одного объекта недвижимости и покупки другого в течение трех лет, налогоплательщик может воспользоваться вычетами и налоговыми льготами при продаже первого объекта и использовать их для покупки другого.

9. Какие документы необходимы для подтверждения доходов при продаже квартиры?

Для подтверждения доходов при продаже квартиры необходимо предоставить все документы, связанные с куплей-продажей квартиры, а также информацию о всех источниках доходов и налогооблагаемых операциях в течение предшествующих календарных лет.

10. Что делать, если я не знаю, как правильно заполнить декларацию о доходах?

Если у вас есть вопросы по заполнению декларации о доходах, вы можете обратиться за помощью к специалистам в налоговых инспекциях или воспользоваться услугами профессиональных бухгалтеров, которые помогут вам правильно заполнить декларацию и использовать все возможные налоговые льготы и вычеты.

Какие налоги и сборы необходимо уплатить при продаже квартиры иностранному гражданину в России?

При продаже квартиры иностранному гражданину в России необходимо уплатить несколько налогов:

- Налог на доходы физических лиц (НДФЛ) — в соответствии с календарным годом, в который состоялась продажа жилой недвижимости. Ставка налога составляет 13%. Если продажа совершена после владения квартирой менее трех лет, то налог будет удерживаться с продажной суммы иностранным гражданином. Если срок владения превышает три года, то вы можете воспользоваться льготами по уменьшению налога на основании документально подтвержденных затрат на капитальный ремонт или улучшение квартиры.

- Имущественный налог — уплачивается гражданами России и зарубежных стран за владение недвижимостью на территории России. Он рассчитывается по кадастровой стоимости квартиры, которая обновляется раз в год.

- Государственная пошлина за регистрацию договора купли-продажи — размер пошлины составляет 0,3% от стоимости купленной квартиры. Эту пошлину должен заплатить продавец квартиры.

Если иностранный гражданин на момент продажи квартиры находится за границей, то он может воспользоваться вычетами налога на основании документов, подтверждающих наличие других доходов в России. При подаче декларации о доходах в календарном году вы должны указать все доходы, полученные за год вне зависимости от их источников и места нахождения. В итоге, если налоговая декларация будет заполнена корректно, вы можете снизить налоговую нагрузку на продажу квартиры.

Также, при продаже квартиры в России иностранным гражданам могут быть доступны определенные вычеты и льготы, в зависимости от условий купли-продажи и вида имущества. Рекомендуется обратиться к специалисту в этой области для получения подробной консультации и дополнительной информации.

Существуют ли какие-либо исключения при уплате налогов при продаже квартиры в России иностранным гражданам?

При продаже квартиры в России иностранным гражданам действуют общие налоговые правила, которые также применяются к гражданам РФ. Таким образом, при продаже квартиры иностранным гражданам необходимо заплатить налог с продажи недвижимости в России. Размер налога зависит от стоимости продажи, а также от наличия другого имущества, так как налоговый вычет предоставляется только на одну квартиру или жилой дом.

Однако существуют исключения, при которых иностранные граждане могут воспользоваться налоговыми льготами. Например, если иностранный гражданин продает квартиру до истечения 3 лет со дня покупки, он будет освобожден от уплаты налога на имущество. Также, если иностранный гражданин продает квартиру в связи с переездом на постоянное место жительства за границу, он может воспользоваться льготами на налоговый вычет.

Важно отметить, что при продаже квартиры иностранным гражданам необходимо предоставить документы, подтверждающие собственность на имущество, а также кадастровую стоимость недвижимого имущества. Также, если вы хотите воспользоваться налоговым вычетом, необходимо заполнить декларацию о доходах и пользоваться другими необходимыми документами, что может занять некоторое время.

Если иностранный гражданин продает квартиру после истечения 3 лет со дня купли, он должен заплатить налог с продажи недвижимости в России. Однако если он является налоговым резидентом России и получает доходы в России, он может воспользоваться вычетом на налог с доходов физических лиц. В итоге налог, который иностранный гражданин должен заплатить, может существенно снизиться.

Таким образом, на вопрос «существуют ли какие-либо исключения при уплате налогов при продаже квартиры в России иностранным гражданам?», можно ответить утвердительно, но также необходимо учитывать, что каждый случай продажи жилья требует документального подтверждения источников дохода и имущественного состояния, а также учета всех налоговых льгот и вычетов, которые могут быть предоставлены в каждом конкретном случае.

Необходимо ли иностранным гражданам регистрироваться в России к налогообложению при продаже недвижимости?

Если вы являетесь иностранным гражданином, который купил квартиру или другое имущество в России, и планируете продать его, вам необходимо знать, как облагаются налогом продажи недвижимости. Также, вам нужно понимать, нужно ли регистрироваться в России к налогообложению при продаже имущества.

Согласно российскому законодательству, продажа имущества в России – это доход, который облагается налогом на доходы физических лиц (НДФЛ). НДФЛ должен быть заплачен в течение календарного года, в котором была осуществлена продажа. Если иностранные граждане не зарегистрированы в России к налогообложению, они должны заплатить налог на доходы, полученные от продажи имущества, до выезда из России.

В случае продажи имущества, не являющегося жилой площадью, для иностранных граждан действует ставка налога в размере 30% от стоимости имущества. Если же продаваемым имуществом является жилая площадь и иностранцы не имеют регистрации в РФ, то налоговый вычет по продаже квартиры или другого жилья отсутствует. При продаже жилой площади иностранные граждане могут воспользоваться льготами и вычетами, предусмотренными законодательством РФ.

Для получения налоговых вычетов и льгот при продаже квартиры или другого жилья, иностранным гражданам необходимо предоставить документы, подтверждающие куплю и владение недвижимостью, а также заявление о получении налоговых вычетов. Кроме того, необходимо заполнить налоговую декларацию, в которой указать доход от продажи имущества и уплаченный налог.

Если иностранные граждане желают воспользоваться льготами и вычетами, им нужно зарегистрироваться к налогообложению в России. Для этого они должны обратиться в налоговую инспекцию и предоставить документы, подтверждающие доходы и расходы от продажи имущества.

Также, при продаже имущества, иностранные граждане должны обратиться в кадастровую палату и получить кадастровый паспорт на имущество, которое они собираются продать.

| Видео (кликните для воспроизведения). |

В заключение, необходимо отметить, что иностранные граждане должны зарегистрироваться к налогообложению в России при продаже имущества. Также, они имеют право воспользоваться льготами и вычетами, если соответствующие документы будут предоставлены документально и в срок. Иностранные граждане могут продавать имущество в России только после того, как заплатят налог на доходы от продажи недвижимости.

Вопросы-ответы

-

Какие иностранные граждане должны платить налог при продаже квартиры в России?При продаже квартиры в России, налог должны платить все иностранные граждане, вне зависимости от страны их гражданства.

-

Какой размер налога при продаже квартиры в России для иностранных граждан?Размер налога зависит от стоимости продаваемой квартиры и находится в пределах от 13% до 30% от суммы продажи.

-

Какие документы нужно предоставить при продаже квартиры в России иностранному гражданину?Иностранный гражданин должен предоставить справку о наличии или отсутствии налоговых обязательств в России, а также договор купли-продажи, подтверждающий его право на квартиру.

-

Могут ли иностранные граждане получить налоговый вычет при продаже квартиры в России?Да, иностранные граждане могут получить налоговый вычет при продаже квартиры в России, если они имеют статус налогового резидента России и налоги были уплачены.

-

Как расчитывается налог при перепродаже квартиры, купленной иностранным гражданином?При перепродаже квартиры, купленной иностранным гражданином, налог рассчитывается от разницы между ценой покупки и ценой продажи, в пределах от 13% до 30% от этой разницы.

-

Есть ли какие-либо особенности при продаже квартиры в России иностранными гражданами, которые являются налоговыми резидентами других стран?Да, для иностранных граждан, являющихся налоговыми резидентами других стран, могут действовать особенности, предусмотренные международными договорами, заключенными Россией с этими странами. Например, могут быть установлены более низкие налоговые ставки или освобождения от налога в соответствии с условиями договора.