Содержание

- 1 Списание расходов на оплату отпусков за счет резерва. Перенос остатка резерва и учет расходов при его недостатке

- 2 Резерв на оплату отпусков

- 3 Резервы отпусков — проводки бухучета

- 4 Резервы на оплату отпусков в 1С: Бухгалтерии

- 5 Инструкция: как рассчитать резерв отпусков

- 6 Резервы предстоящих расходов в бухгалтерском учете учреждения

- 7 Резерв отпусков счет бухгалтерского учета

- 8 Резервы отпусков в 1С:ЗУП

Списание расходов на оплату отпусков за счет резерва. Перенос остатка резерва и учет расходов при его недостатке

12.12.2019 Внимание! Документ устарел! Новая версия этого документа бесплатно в КонсультантПлюс

- количества дней неиспользованного отпуска;

- среднедневной суммы расходов на оплату труда работников (с учетом установленной методики расчета среднего заработка);

- обязательных отчислений страховых взносов.

Таким образом, по состоянию на 31 декабря вам необходимо сделать следующее.

1. Посчитать, сколько дней отпусков, запланированных на текущий год, работники фактически не использовали.

2. Определить среднюю дневную сумму расходов на оплату труда работников, которые не использовали отпуск.

Этот показатель рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 N 922.

3. Рассчитать сумму расходов на оплату не использованных в текущем году отпусков (с учетом страховых взносов).

Для этого надо применить формулу:

СРОНО = (ДНО x СДРОТ) + СВ,

НСР = СНР — (СРОИО + СРОНО),

где НСР — неиспользованная сумма резерва;

СНР — сумма начисленного в текущем году резерва;

СРОИО — сумма расходов на оплату использованных в текущем году отпусков;

СРОНО — сумма расходов на оплату не использованных в текущем году отпусков (иными словами, остаток резерва, который может быть перенесен на следующий год).

В случае выявления неиспользованной суммы резерва ее надо учесть в составе внереализационных доходов текущего налогового периода (абз. 2 п. 3 ст. 324.1 НК РФ, Письма Минфина России от 29.10.2012 N 03-03-10/121 (направлено для сведения Письмом ФНС России от 12.12.2012 N ЕД-4-3/21167@), от 06.06.2012 N 03-03-10/62, от 20.03.2012 N 03-03-06/1/131).

ПРИМЕР

формирования резерва с учетом остатка резерва предыдущего периода

Организация создала резерв предстоящих расходов на оплату отпусков в размере 110 000 руб.

Работник Петров за год отгулял всего 14 дней отпуска. Сумма отпускных, рассчитанная на 28 дней исходя из среднего заработка Петрова (с учетом страховых взносов), составила 16 500 руб.

Остальные работники отгуляли отпуск полностью. Общая сумма начисленных остальным работникам (за исключением Петрова) отпускных (с учетом страховых взносов) составила 92 500 руб.

В следующем году организация планирует создавать резерв на оплату отпусков. Необходимо определить, какую сумму резерва можно перенести на следующий год.

1. По состоянию на 31 декабря количество неиспользованных дней отпуска из числа запланированных составит:

28 дн. (установленная продолжительность отпуска) — 14 дн. (фактический период отпуска) = 14 дн.

2. Сумма расходов на оплату неиспользованных дней отпуска, рассчитанная исходя из среднего дневного заработка Петрова (с учетом страховых взносов), составит:

14 дн. x (16 500 руб. / 28 дн.) = 8250 руб.

Сумма 8250 руб. представляет собой остаток резерва, который можно перенести на следующий год.

3. Сумма неиспользованного резерва составит:

110 000 руб. (сумма созданного резерва) — (92 500 руб. (сумма отпускных работников, за исключением Петрова) + 8250 руб. (сумма отпускных Петрова) + 8250 руб. (сумма отпускных Петрова, приходящаяся на следующий год, т.е. остаток резерва)) = 1000 руб.

Сумма 1000 руб. представляет собой часть резерва, которую необходимо включить в доходы на 31 декабря.

Если же по результатам инвентаризации окажется, что сумма фактических расходов на оплату отпусков (с учетом страховых взносов) превышает сумму сформированного за год резерва, образовавшуюся разницу, не покрытую за счет резерва, надо списать в расходы на оплату труда текущего года на основании п. п. 7, 16 ст. 255 НК РФ (абз. 3 п. 3 ст. 324.1 НК РФ, Постановление ФАС Западно-Сибирского округа от 23.06.2011 N А81-5014/2010).

Например, организация создала резерв на оплату отпусков в размере 110 000 руб. В течение года на работу принимались новые сотрудники, которым предоставлялись оплачиваемые отпуска. В связи с этим фактически на оплату отпусков организация израсходовала 120 000 руб.

Возникшую разницу в размере 10 000 руб. (120 000 руб. — 110 000 руб.) организация может включить в расходы 31 декабря.

Резерв на оплату отпусков

Резерв на оплату отпусков – это оценочное обязательство по оплате предстоящих отпусков.

Резерв на оплату отпусков является источником выплаты отпускных, компенсаций за неиспользованный отпуск и уплаты взносов во внебюджетные фонды, который работодатель создает в текущем периоде для использования в будущем.

Резерв на оплату отпусков в бухгалтерском учете

Кто обязан создавать резерв отпусков

Все организации, за исключением организаций, которые вправе вести упрощенный бухучет, обязаны создавать в бухучете резерв на оплату отпусков и признавать оценочное обязательство по оплате предстоящих отпусков.

Цель создания резерва по отпускам заключается в том, чтобы показать, что на отчетную дату у организации есть обязательство перед работниками по оплате отпусков.

Как часто создавать резерв по отпускам

Резерв отпусков создается на отчетную дату.

Резерв по отпускам создается:

или на последнее число каждого месяца (каждую отчетную дату);

или на последнее число каждого квартала;

или только на 31 декабря каждого года. Этот вариант могут применять лишь те организации, которые представляют участникам только годовую отчетность.

Выбор даты для расчета резерва закрепляется в учетной политике.

Создание резерва по отпускам в бухгалтерском учете

Отчисления в резерв делаются на последнее число месяца, квартала или года в дебет тех же счетов, на которые начисляется зарплата работникам. Проводка будет такая:

Отражение в бухгалтерском учете

Начислен резерв на оплату отпусков

Использование резерва по отпускам в бухгалтерском учете

Отпускные и компенсации за неиспользованные дни отпуска, а также начисленные на их сумму страховые взносы начисляются за счет резерва так:

Отражение в бухгалтерском учете

Начислены отпускные (компенсация за неиспользованный отпуск) за счет резерва по отпускам

Начислены страховые взносы на сумму отпускных за счет резерва по отпускам

Если начисленного резерва не хватает и сальдо на счете 96 стало нулевым, то отпускные и компенсацию за неиспользованный отпуск нужно начислять в дебет счетов учета затрат 20 (08, 23, 26, 44).

Расчет резерва по отпускам

Порядок расчета величины резерва на оплату отпусков нормативно не закреплен.

Каждая организация должна разработать и закрепить его в своей учетной политике.

Можно использовать один из трех самых распространенных способов.

Резерв (кредитовое сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков») рассчитывается исходя из среднего дневного заработка работников.

При использовании этого способа сначала надо распределить всех работников по группам, в зависимости от того, в дебет какого из счетов бухгалтерского учета начисляется их зарплата.

Например, зарплата работников, непосредственно занятых в производстве продукции, отражается по дебету счета 20 «Основное производство», зарплата административно-управленческого персонала (в том числе директора и бухгалтера) отражается по дебету счета 26 «Общехозяйственные расходы», зарплата менеджеров по продажам отражается по дебету счета 44 «Расходы на продажу».

После этого, отчисления в резерв (кредитовый оборот счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков») рассчитывается исходя из доли расходов на отпускные работников каждой группы в общей сумме расходов на оплату труда этой группы.

Третий способ расчета величины резерва предполагает определение норматива отчислений в резерв, который рассчитывается по итогам прошлого года. Этот норматив будет определяться как доля расходов на отпускные и компенсации работникам каждой группы в общей величине расходов на оплату труда этой группы за год.

Резерв по отпускам и бухгалтерская отчетность

Сумма резерва отпусков в бухгалтерском балансе организации будет отражена по строке 1540 «Оценочные обязательства» в величине, равной кредитовому сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков».

Резерв на оплату отпусков в налоговом учете

Налогоплательщик, принявший решение о равномерном учете предстоящих расходов на оплату отпусков работников для целей налогообложения, обязан отразить в учетной политике для целей налогообложения:

принятый им способ резервирования;

предельную сумму отчислений и ежемесячный процент отчислений в указанный резерв.

Для этих целей налогоплательщик обязан составить специальный расчет, в котором отражается расчет размера ежемесячных отчислений в резерв, исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков, включая сумму страховых взносов с таких расходов.

При этом процент отчислений в резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Резервы отпусков — проводки бухучета

Резерв на оплату отпусков в бухгалтерском учете учитывается, как оценочное обязательство. Его должны создавать все организации, кроме тех, кто попадает под категорию малых. Он формируется по правилам, прописанным в статье 324.1 НК РФ.

Резерв для отпусков рассчитывается на основании среднего заработка работников (при этом нужно еще учитывать и страховые взносы). Определяют резерв следующими способами:

- На последний день месяца

- На последний день квартала

- На последний день года

В первом случае процесс займет слишком много времени и работы, в последнем – пострадает объективность. Он удобен для тех фирм, которые сдают только итоговую отчетность по году. Наиболее удачный – второй способ.

Учитывается резерв на отпуск по дебету затратных счетов заработной платы 20-е, 44, 08 и кредиту 96 счета.

Как рассчитать резерв

Первый способ — по среднему заработку на последний день квартала (или месяца, года – в зависимости от того, какой период утвержден по организации).

- Определить общее количество всех дней отпуска вместе с дополнительным для каждого сотрудника, а затем их суммарное количество для всего подразделения работников, по которым рассчитывается резерв

- Определить средний заработок по всему подразделению: сумму зарплаты сотрудников за квартал (месяц, год) разделить на количество дней периода, а затем на количество работников подразделения

- Расчет резерва по подразделению с учетом взносов: сумму среднедневного заработка подразделения умножают на общий тариф (ПФР+ФФОМС+ФСС+НС) страховых взносов. Полученное значение складывают со средним заработком подразделения и эту сумму умножают на количество дней отпуска

Второй способ – пропорционально доле расходов на отпускные в общих затратах на зарплату

- На конец года определяют норматив отчислений в резерв. Для этого сумму отпускных плюс компенсации за неиспользованный отпуск (без страховых взносов), предыдущего года делят на общую сумму расходов на начисление заработной платы, тоже прошлого года (без взносов)

- Каждый отчетный период делают отчисление: к сумме расходов по зарплате текущего периода прибавляют страховые взносы, начисленные на эти начисления. Полученный результат умножают на норматив

Если выясняется, что сумма резерва слишком велика, то делают проводку Дебет 96 Кредит 91.1 – излишне начисленная сумма учитывается в прочих доходах.

Отчисления отпускных за счет резерва отражают: Дебет 96 Кредит 70, а взносы по ним — Дебет 96 Кредит 69 (по субсчетам).

Если резерв не учел всех расходов на отпускные, и денег не хватило, делают запись Дебет 97 Кредит 70 и 69. В следующем периоде, с накопленной суммы резерва, списывают отпускные: Дебет 96 Кредит 97.

Фирмой создан резерв на оплату отпусков в первом квартале в размере 324 955 руб. Во втором – были произведено начисление отпускных в сумме 78 729 руб.

Резервы на оплату отпусков в 1С: Бухгалтерии

В предыдущих статьях мы уже поговорили о формировании и использовании резервов по сомнительным долгам. Сегодня остановимся подробнее на «отпускных» резервах. Для чего они нужны? Цель существования любых резервов – сделать бухгалтерскую отчетность достоверной, чтобы внешние и внутренние пользователи могли в полной мере судить по ней о финансовом положении организации. Кроме того, «отпускные» резервы служат источником, который компания создает для будущих выплат отпускных, компенсаций при увольнении за неиспользованный отпуск и страховых взносов.

Резерв на оплату отпусков – обязанность, а не право хозяйствующих субъектов. Это означает, что все организации, кроме тех, кто вправе применять упрощенные способы ведения бухгалтерского учета, обязаны создавать «отпускные» резервы (п. 3 ПБУ 8/2010).

Резерв на оплату отпусков создается на отчетную дату. Для разных организаций такой датой может быть последнее число каждого месяца, квартала, либо 31 декабря. Так как многие организации сдают отчетность раз в год, то вариант создания резервов на 31 декабря является оптимальным. Выбранную дату организация должна закрепить в учетной политике.

Рассмотрим процесс создания «отпускных» резервов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

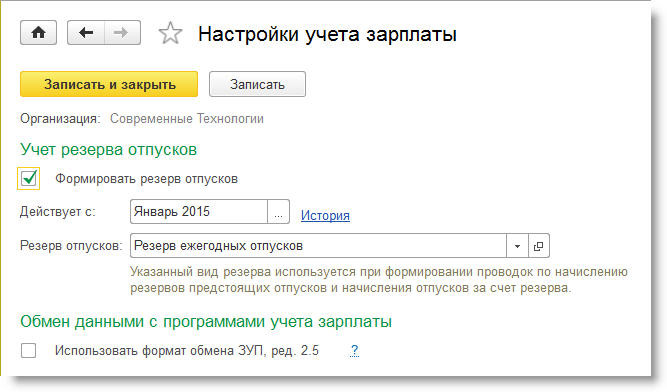

Прежде всего, для создания резервов в бухгалтерском и налоговом учете необходимо сделать определенные настройки. Для этого в разделе «Зарплата и кадры» выбираем «Настройки зарплаты»

В открывшемся окне переходим по ссылке «Порядок учета зарплаты».

Нас интересует вкладка «Резервы отпусков»:

Устанавливаем галочку «Формировать резерв отпусков», задаем предельную сумму отчислений в год и ежемесячный процент отчислений от ФОТ.

Процент отчислений в резерв законодательно не установлен, поэтому компании для расчета величины процента могут выбрать один из способов и закрепить его в учетной политике:

1. По штатному расписанию (оклады)

2. По прошлому году (начисленный ФОТ)

Рассмотрим алгоритм расчета процента отчислений по первому способу.

1) Сначала произведем расчет предполагаемой суммы отпускных выплат (с учетом страховых взносов):

Предполагаемая сумма отпускных = Общий ФОТ за год (оклад * количество штатных единиц) : 12 месяцев : 29,3 * 28

Полученную сумму умножаем на процент страховых взносов (30%) и на тариф взносов от несчастных случаев (у каждой компании он свой в зависимости от класса опасности).

Складываем предполагаемую сумму отпускных и предполагаемую сумму расходов на страховые взносы.

2) Далее рассчитывается предполагаемая сумма расходов на оплату труда. Для этого оклады умножаем на штатные единицы и на 11 (фактически сотрудники отработают в году 11 месяцев, один месяц они находятся в отпуске).

3) Ежемесячный процент отчислений в резерв на оплату отпусков = предполагаемая сумма отпускных (п.1) / предполагаемая сумма расходов на оплату труда (п.2)

Рассмотрим расчет процента отчислений в резерв на примере.

ООО «Пуговица» имеет следующий штат:

Положением об оплате труда в ООО «Пуговица» доплаты и надбавки не предусмотрены.

Компании установлен процент отчислений на страхование от несчастных случаев — 0,2%

Полученный таким образом процент отчислений и предельную сумму (из п.4) указываем в настройках программы:

После того, как настройка параметров, необходимых для расчета резерва, выполнена, перейдем непосредственно к расчету резервов.

Начисление «отпускных» резервов так же, как и резервов по сомнительным долгам, выполняется при закрытии месяца с помощью одноименной регламентной операции (раздел Операции – Закрытие периода – Закрытие месяца). Эта регламентная операция делается после выполнения всех начислений (в т.ч. зарплаты) за месяц.

При закрытии месяца программа рассчитает резерв на оплату отпусков, исходя из установленного в настройках процента и при условии, что предельная сумма по отчислению в резерв не достигнута.

Так же, как и в случае с резервом по сомнительным долгам, для документального подтверждения правильности исчисления отпускных резервов можно сформировать печатные формы справки-расчета. Эти справки формируются путем нажатия левой кнопки мыши на строке «Начисление резерва отпусков». Из выпавшего меню нужно выбрать пункт «Резервы отпусков»:

При начислении резерва программа формирует проводки:

Дт 20 (25, 26, 44) Кт 96.01 – на сумму начисленного резерва

В течение отчетного периода компания списывает расходы на отпуска, компенсации за неиспользованные дни отпуска, а также начисленные на их сумму страховые взносы за счет созданного резерва.

Допустим, в сентябре директору ООО «Пуговица» был оформлен отпуск с 01 по 14 октября.

Так, при начисление отпускных программа сформирует проводку:

Дт 96.01 Кт 70 – начислены отпускные за счет резерва

Обратите внимание! Страховые взносы данным документом не начисляются. Проводку по начислению страховых взносов с отпускных за счет резерва программа сделает при начислении заработной платы.

Дт 96.01 Кт 69 – начислены за счет резерва страховые взносы с отпускных:

На практике может случиться так, что суммы резерва не хватит для оплаты отпускных. Тогда затраты на отпуска следует отразить в общем порядке — на счетах учета затрат 20 (23, 25, 26, 44):

Дт 20 (23, 25, 26, 44) Кт 70 – списаны в затраты суммы отпускных, превышающие сумму созданного резерва.

Если по окончании отчетного периода сумма отпускного резерва оказалась избыточной, то она включается в состав прочих доходов:

Дт 96.01 Кт 91.01 – сумма избытка резерва отражена в составе прочих доходов.

Организациям, которые обязаны создавать резерв, но не создают его, грозит ответственность. Так, за грубое нарушение правил учета доходов и расходов инспекторы оштрафуют организацию на 10 000 руб. (ст. 120 НК РФ). Ответственность грозит не только организации, но и должностным лицам. Статьей 15.11 КоАП предусмотрена административная ответственность на должностное лицо в виде штрафа от 10 000 до 20 000 рублей или его дисквалификация на срок от одного года до двух лет в случае, когда при отказе от создания резерва одна из строк баланса будет искажена более чем на 10 процентов.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Инструкция: как рассчитать резерв отпусков

Для чего нужен резерв отпусков

ТК РФ дает всем работникам право на ежегодный оплачиваемый отпуск. Поэтому каждый работодатель несет обязательные расходы на:

- отпускные;

- либо денежную компенсацию за неиспользованные дни.

Бюджетники планируют отдых всех сотрудников заранее. Для этого составляется особый документ — график отпусков. Период, в течение которого работник может отдыхать, прямо пропорционален отработанному времени: чем дольше трудится сотрудник, тем больше будет отпускных дней. За месяц набегает примерно 2 дня. Компенсация за неиспользованные работником отпускные дни выплачивается при увольнении. Рассчитать период и размер компенсации можно с помощью онлайн-калькулятора на нашем портале.

Поэтому организации необходим запас денег, из которого будут выплачиваться не только отпускные или компенсации, но и взносы во внебюджетные фонды. Такой запас создается в текущем периоде, а используется в будущем. Например, резерв отпусков на 2019 год нужно было сформировать в 2018 году. А в текущем работодатели резервируют деньги на 2020 год.

Кто обязан формировать резерв отпусков

Создавать резерв предстоящих расходов на оплату отпусков — это обязанность не только государственных организаций, но и всех юрлиц. Исключение сделано только для тех, кто работает по упрощенке. Обязанности прописаны:

- в пункте 3 ПБУ 8/2010;

- статьях 4 и 5 402-ФЗ от 06.12.2011.

С какой периодичностью это делать

Главная задача — сделать так, чтобы у организации всегда были деньги на выплату отпускных и компенсаций. Поэтому на отчетную дату объем зарезервированных денег должен равняться той сумме, которую пришлось бы выплатить работникам, если бы они одновременно ушли в отпуск. А вот отчетной датой может быть:

- конец каждого месяца;

- конец каждого квартала;

- конец года.

Первый из перечисленных вариантов — последнее число месяца — точнее всего отражает текущее положение вещей, но при этом является наиболее трудоемким. Последний — 31 декабря — самый простой, но и наименее информативный. Воспользоваться им могут только те организации, которые отчитываются только по итогам года. Специалисты считают, что оптимальным вариантом будет формировать резерв отпусков в последний день каждого квартала.

Бюджетная организация вправе сама выбрать удобный подход, после чего решение нужно закрепить в учетной политике.

Как считать резерв отпусков

| Видео (кликните для воспроизведения). |

Минфин предложил три методики расчета. Они изложены в приложении 3 к Письму Минфина России от 20.05.2015 № 02-07-07/28998:

- По каждому сотруднику.

- По всей организации.

- По группам персонала.

Подходящий вариант бюджетная организация тоже выбирает сама и закрепляет его в учетной политике.

Методика 1: персонифицированный расчет

Если организация решает считать отпускной резерв по каждому сотруднику, используется такая формула:

- РО — резерв отпусков;

- К — остаток неиспользованных сотрудником дней отдыха;

- ЗП — его среднедневной заработок.

Также надо определить сумму запаса на оплату страховых взносов. Для этого используется формула:

- Рсв — запас расходов на страховые взносы;

- С — ставка страховых взносов.

Просуммировав оба полученных значения, получим сумму, которую нужно зарезервировать для оплаты отдыха.

Пример расчета по методике 1

Предположим, в организации числятся три работника, данные по ним таковы:

- Иванов: остаток отпускных дней — 5 календарных дней, среднедневной заработок — 2000,00 руб;

- Петров: остаток дней — 12 календарных дней, среднедневной заработок — 1200,00 руб;

- Сидоров: остаток дней — 8 календарных дней, среднедневной заработок — 1000,00 руб.

Для начала считаем отпускные и взносы по каждому работнику.

Ставки по страховым взносам составляют:

- ПФР — 22 %;

- ФСС — 2,9 %;

- ФФОМС — 5,1 %;

- ФСС на травматизм — 0,2 %.

Таким образом, суммарная ставка для расчета = 22 + 2,9 + 5,1 + 0,2 = 30,2 %.

Расчет для Иванова:

- Сумма для резерва = 2000 руб. × 5 дн. = 10 000 руб.

- Страховые взносы = 10 000 × 0,302 = 3020 руб.

Итого на Иванова понадобится 10 000 + 3020 = 13 020 рублей.

Аналогично получаем цифры для Петрова (18 658,20 руб.) и Сидорова (10 416 руб.).

Суммируем значения по всем работникам. Итого нужно зарезервировать 13 020 + 18 658,20 + 10 416 = 42 094,20 рублей.

Методика 2: расчет по учреждению

В этом случае используется такая формула:

- К — суммарный остаток неиспользованных всеми работниками дней отдыха;

- ЗПср — средняя заработная плата по учреждению.

Сумму страховых взносов определяем так:

Пример расчета по методике 2

Допустим, у сотрудников учреждении накопилось 450 дней отпуска, а средняя дневная зарплата составляет 1500 рублей.

Дополнительная сумма составит 1500 руб. × 450 дн. = 675 000 рублей.

Суммарная ставка также 30,2 %, поэтому сумма на оплату страховых взносов = 675 000 × 0,302 = 203 850 рублей.

Итого нужно зарезервировать 675 000 + 203 850 = 878 850 рублей.

Методика 3: по категориям работников

Самая сложная формула, выглядит она так:

- К1, К2, К3 — неиспользованные дни оплачиваемого отдыха по каждой категории работников;

- ЗПср1, ЗПср2, ЗПср3 — средняя зарплата для каждой категории работников.

Запас на страховые взносы считаем по формуле:

Пример расчета по методике 3

Пускай на начало года данные по категориям сотрудников таковы:

- по управленческому персоналу: остаток отпускных дней — 300 календарных дней, среднедневной заработок — 2000,00 руб.

- по хозяйственному персоналу: остаток дней — 200 календарных дней, среднедневной заработок — 1200,00 руб.

Резервная сумма = 2000 руб. × 300 дн. + 1200 руб. × 200 дн. = 840 000 рублей.

Суммарная ставка также 30,2 %, следовательно, сумма на оплату страховых взносов = 840 000 × 0,302 = 253 680 рублей.

Итого нужно зарезервировать 840 000 + 253 680 = 1 093 680 рублей.

Как отразить в учете

В бюджетном учете начисление резерва на оплату отпусков и все другие операции с ним отражаются такими корреспонденциями счетов:

Резервы предстоящих расходов в бухгалтерском учете учреждения

Объекты и схемы учета материалов, основных средств или расчетов с контрагентами прозрачны, потому что близки к реалиям жизни. Но когда бухгалтер начинает работать с будущими периодами, предстоящими расходами, иллюзорность объектов и событий вносит путаницу. Такие участки учета требуют особого внимания.

Зачем нужны резервы предстоящих расходов

Данное понятие впервые появилось в Инструкции № 157н от 01.12.2010 и описывает суммы, для которых нельзя определить величину или время исполнения. Это слабо прогнозируемые статьи расходов, тем не менее их нужно каким-то образом относить на финансовый результат учреждения. Резервы предстоящих расходов и платежей формируются именно для того, чтобы равномерно распределять такие суммы в течение года. Подход к их учету особый и не всегда понятный даже опытным бухгалтерам.

Инструкция № 157н не обязывает учреждения закладывать такие расходы на будущее, но, учитывая рекомендации Минфина России (письмо № 02-07-07/28998 от 20.05.2015) формировать резервы все-таки стоит для некоторых видов затрат:

- штрафных санкций/пеней/компенсаций;

- выплат за предстоящие отпуска по фактически отработанному времени;

- компенсаций за неиспользованные работниками отпуска, в том числе суммы за социальное страхование;

- финансовых обязательств, которые могут возникнуть в силу реструктуризации или ликвидации учреждения;

- резервы на гарантийное обслуживание;

- иных обязательств, для которых нельзя установить точную сумму и/или время исполнения.

Суммы отпускных и компенсаций — самый наглядный и распространенный вид предстоящих расходов. Подробные разъяснения по ним дал Минфин России в том же письме № 02-07-07/28998.

В каждом учреждении может быть свой перечень предстоящих расходов. Важно, чтобы он был зафикисрован в учетной политике с указанием вида резерва, даты его создания, периодичности расчета (раз в месяц, квартал или год) и пр.

Резерв предстоящих расходов vs расходы будущих периодов

Несмотря на то что оба понятия определяют суммы, которые будут потрачены в будущем, существует определенная разница в содержании и учете этих расходов.

В отличие от резервов, расходы будущих периодов — это уже начисленные учреждением суммы. Размер этих затрат определен, они относятся к одному или нескольким периодам в будущем и в бухгалтерском учете признаются согласно датам

В бухгалтерском учете доходы такого типа отражаются на счете 0 401 40 000 (п. 301 Инструкции № 157н от 01.12.2010). Когда наступает период, к которому относятся ранее учтенные доходы, суммы переходят на текущие доходы учреждения.

Резервы предстоящих доходов и платежей отличаются прежде всего тем, что нельзя точно спрогнозировать величину и/или время исполнения: будут ли они потрачены полностью, во II или в III квартале и пр.

Учет резервов предстоящих расходов

Резервы предстоящих расходов и платежей зачисляются на отдельный счет 0 401 60 000 (п. 302 Инструкции № 157н). Анализ потраченных средств по этому счету позволяет учреждению определять резервные суммы, чтобы покрыть отложенные обязательства.

Минфин России в письме от 20.05.2015 № 02-07-07/28998 «О порядке отражения в учете операций с отложенными обязательствами» рекомендует учреждениям детализировать счет и в приложении № 1 приводит пример такой детализации.

Рис. 1. Рабочий план счетов

Учреждение может разработать собственную детализацию расходных статей, но ее также следует утвердить в учетной политике учреждения.

Чтобы в бухгалтерском учете правильно отразить операции по счету, надо опираться на положения инструкции, соответствующей типу учреждения:

— для казенных — Инструкция № 162н от 06.12.2010;

— для бюджетных — Инструкция № 174н от 16.12.2010;

— для автономных — Инструкция № 183н от 23.12.2010.

Рис. 2. Основные операции, используемые для учета

Счет 401 60 требует равномерно относить расходы на финансовый результат. С учетом трудозатрат учреждение может установить удобную для него периодичность — раз в месяц или реже.

Учреждение вправе менять или списывать суммы резервов. Их корректировка проводится с опорой на результаты инвентаризации в порядке, утвержденном учетной политикой. Изменяется сумма резерва той же операцией, что используется при формировании, но методом «красное сторно».

Резерв можно потратить только на те цели и обязательства, для которых он и был сформирован. Если резерв не был израсходован в отчетном году, остаток надо скорректировать и перенести на следующий год на ту же статью расходов. Если такого же вида затрат учреждение не планирует, резервная сумма должна быть скорректирована.

Пример. МАУ «Петровская районная школа искусств» на 30 июня 2017 года начислило резервы предстоящих расходов на отпускные выплаты — 400 000 рублей и уплату страховых взносов — 120 000 рублей. Резервы были сформированы из средств, полученных от коммерческой деятельности.

В августе 2017 года пять сотрудников отправились в отпуск. Бухгалтерия начислила им отпускные в сумме 90 000 рублей, сумма страховых взносов составила 27 000 рублей.

Данные операции будут выглядеть так:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Отражены затраты по формированию резерва расходов на отпускные выплаты | 2 109 61 211 2 109 60 213 |

2 401 61 211 2 401 61 213 |

400 000 120 000 |

| Отражены обязательльства по формированию резервов на отпускные выплаты сотрудникам и страховым взносам | 2 506 90 211 2 50690 213 |

2 502 99 211 2 502 99 213 |

400 000 120 000 |

| Начислены отпускные | 2 401 61 211 | 2 302 11 000 | 90 000 |

| Начислены страховые взносы во внебюджетные фонды | 2 401 61 213 |

2 303 02 000

2 303 06 000

2 303 07 000

2 303 10 000

2 506 10 211

2 506 10 213

2 502 99 211

2 502 11 213

2 506 90 213

2 502 99 213

(70 000)

Несмотря на очевидную пользу, резервы предстоящих расходов — достаточно трудоемкий участок учета. Хорошим подспорьем для бухгалтера будет автоматизация этих процессов. Современные учетные программы позволяют отслеживать суммы резервов, корректно разносить их по счетам и учитывать при подготовке отчетности.

Резерв отпусков счет бухгалтерского учета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация (АО) является субъектом малого предпринимательства. Учетной политикой организации в целях бухгалтерского учета предусмотрено создание резерва на оплату отпусков. В целях налогового учета создание такого резерва не предусмотрено. При увольнении работника организация начисляет ему компенсацию за неиспользованный отпуск.

Каков порядок отражения данных расходов в бухгалтерском учете организации? Могут ли данные выплаты списываться за счет сформированного резерва на оплату отпусков, или такие затраты должны включаться в расходы по обычным видам деятельности в составе расходов на оплату труда?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемой ситуации в бухгалтерском учете организации компенсация за неиспользованный отпуск при увольнении сотрудника может быть учтена за счет суммы сформированного резерва на оплату отпусков, при условии, что расходы на оплату отпуска, за который выплачивается компенсация при увольнении, были ранее учтены организацией при создании данного резерва.

К сведению:

Следует отметить, что в налоговом учете компенсации за неиспользованный отпуск, выплачиваемые работникам при увольнении согласно ст. 127 ТК РФ, учитываются в составе расходов на оплату труда (письма Минфина России от 24.01.2014 N 03-03-07/2516, от 01.11.2013 N 03-03-06/1/46713) и не уменьшают сумму созданного резерва (письмо Минфина России от 03.05.2012 N 03-03-06/4/29).

Поскольку в тексте вопроса речь идет о бухгалтерском учете и, кроме того, как следует из вопроса, организация в налоговом учете не формирует резерв предстоящих расходов на оплату отпусков (ст. 324.1 НК РФ), мы не рассматриваем свою позицию по данному вопросу.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Галимарданова Юлия

Ответ прошел контроль качества

10 апреля 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Резервы отпусков в 1С:ЗУП

Ирина Буданова

Оценочные обязательства – это обязательства с неопределенной величиной и (или) сроком погашения. Этот термин введен ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Он аналогичен понятию резервов по МСФО (IAS) 37 «Резервы, условные обязательства и условные активы». В данной статье речь пойдет о том, как начислить оценочные обязательства в 1С:ЗУП 3.1.

При начислении отпуска в 1С:ЗУП без использования делаются проводки:

- Дебет счета затрат (например, 20) – Кредит счета начисления зарплаты (70);

- Дебет счета затрат (например, 20) – Кредит счета начисления взносов (69).

В результате в период ежегодных отпусков затраты окажутся очень большими. Чтоб этого не случилось, еще до того, как сотрудники взяли отпуска, затраты на них уже отражаются на счете затрат. Проводка в бухучете выглядит вот так:

- Дебет счета затрат (например, 20) – Кредит счета 96 (субсчета 96 счета соответствуют начислению отпускных и взносов).

Для того чтобы начислить отпуск теперь, используется списание резерва отпусков с 96 счета:

- Дебет счета 96 – Кредит счета начисления зарплаты (70);

- Дебет счета 96 – Кредит счета начисления взносов (69).

Обратите внимание, мы не будем говорить о счетах учета, а только о том, как правильно начислить оценочные обязательства ЗУП 3.1 – проводки будут сформированы в той бухгалтерской системе, где ведется регламентированный учет.

Подробнее синхронизация 1C:ЗУП с системой бухучета описана в статье «Настройка синхронизации 1С БП 3.0 и ЗУП 3.0».

Формирование оценочных обязательств по оплате отпусков в 1С:ЗУП

Напомним, что предприятие не обязано начислять оценочные обязательства при условии, что оно малое. В обратном случае, оно может не начислять оценочные обязательства по налоговому учету, однако по бухгалтерскому учету оценочные обязательства начислять все же придется.

Имеется возможность выбрать метод начисления оценочных обязательств для бухгалтерского учета:

При использовании этого метода рассчитывается, сколько всего дней отпуска на конец месяца заработал сотрудник. Расчет совпадает с количеством дней отпуска, которое рассчитывается при увольнении сотрудника.

Далее система по каждому сотруднику рассчитывает средний заработок в данном месяце. После этого вычитается сумма ОО, начисленных в предыдущем месяце. В результате, при условии, что сотрудник в данном месяце отпуск не брал, получаем приращение ОО, равное количеству дней отпуска, заработанного за месяц, умноженное на средний заработок в месяце. Далее необходимо рассчитать сумму взносов в фонды и добавить их в качестве затрат. В итоге получаем сумму, максимально приближенную к сумме фактических затрат на отпуск данного сотрудника.

- Нормативный метод — сумма оценочных обязательств, рассчитанная как процент от ФОТ.

Это менее точный, но зато гораздо более простой, чем МСФО, метод, поскольку процесс начисления оценочных обязательств занимает намного меньше времени, а сумму начисленных оценочных обязательств легко проверить, рассчитав процент от ФОТ. Кроме того, если мы начисляем оценочные обязательства по налоговому учету, то этот метод избавит нас от временных разниц, поскольку эта же методика должна применяться в налоговом учете (для налогового учета это возможность начислить ОО).

В программе ЗУП 3.1 в конце года происходит инвентаризация ОО, при которой расчет и в БУ и в НУ ведется по алгоритму МСФО. В результате и по БУ и по НУ начисляется одна и та же сумма. Таким образом, временные разницы в конце года исчезают.

Учет резервов отпусков в 1С:ЗУП

Выбор варианта учета оценочных обязательств в программе 1С:ЗУП 8.3 для каждой организации осуществляется в учетной политике организации.

Рис.1 Настройка расчета резерва по отпускам

В этой настройке определяется:

- Будем ли мы формировать резервы в БУ (флажок «В бухгалтерском учете»);

- Если будем формировать резервы в БУ, то будем ли использовать нормативный метод или «метод МСФО» – надо установить соответствующий флажок;

- Будем ли списывать излишне начисленные суммы ежемесячно (флажок «Переоценивать ежемесячно»);

- Размер отчисления в процентах от ФОТ: проставляется вручную. Наиболее распространенное значение рассчитывается как 100% поделенное на 12 месяцев, что составляет около 8 процентов;

- Предельная величина отчислений применяется при начислении оценочных обязательств нормативным методом. Если резервы достигают этой величины, то оценочные обязательства больше не начисляются, проводки по отпускам формируются за счет затрат.

Если организация является филиалом другой организации, то данная настройка определяется головной организацией, для филиала она недоступна.

Расчет и начисление резерва отпусков в 1С

Для того чтобы создать резерв отпусков в 1С:ЗУП, необходимо использовать документ «Резервы отпусков» (раздел «Зарплата-Резервы отпусков»). До того, как начать формирование этого документа, обязательно:

- Начислить все отпуска;

- Начислить зарплату;

- Сформировать документ «Отражение зарплаты в бухучете».

Обязательства (резервы) формируются исходя из сумм начислений, страховых взносов (куда входят взносы на «травматизм») и суммы начисленных отпусков за счет обязательств (резервов) в текущем месяце. Для того чтоб начать начислять оценочные обязательства в программе с определенного момента, как правило, нужно внести остатки по начисленным ОО. Для этого также используется документ «Резервы отпусков».

В нашем примере данные по организации внесены в августе 2019 года:

- Документ «Резервы отпусков» устанавливается в режим «Корректировка остатков». Вводим только начальные данные по начислениям оценочным обязательствам на ФОТ, соответствующие начисления по фондам рассчитываются автоматически;

Рис.2 Ввод начальных остатков резервов отпусков

- На закладке «Обязательства и резервы по сотрудникам» вводятся суммы по каждому сотруднику по БУ и НУ. На закладке «Обязательства и резервы текущего месяца» те же сведения выводятся по подразделениям.

Рис. 3 Ввод начальных остатков

После расчета сентября формируем документ «Резервы отпусков» за этот период.

В режиме «Расчет текущего месяца» документ содержит три закладки:

- На закладке «Расчет обязательств и резервов по отпускам» отображаются данные, исходя из которых, в документе произведен расчет обязательств (резервов). В нашем примере для бухучета используется метод МСФО, поэтому выводится средний заработок, причем данные по нему можно просмотреть по кнопке «Изменить средний заработок» (аналогично тому, как это происходит при расчете отпуска). Алгоритм расчета отражается в колонках «исчислено», «накоплено», «зачтено». В колонке «исчислено» показана сумма начисленных оценочных обязательств по отпускам за все время работы сотрудника в организации. Из этой суммы вычитаются данные колонки «накоплено» и получается сумма, которую мы видим в колонке «зачтено». Именно в этой колонке отображается сумма ОО, начисленных в сентябре. Заметим, что колонка «накоплено» совпадает с введенной в предыдущем документе суммой остатка (Рис.2);

Рис.4 Расчет резервов по отпускам за месяц

- На закладке «Обязательства и резервы по сотрудникам» произведенные начисления отображаются в разрезе сотрудников, подразделений и способов отражения. Эти данные могут использоваться для контроля итоговых сумм;

Рис.5 Просмотр данных по сотрудникам

- На закладке «Обязательства и резервы текущего месяца» произведенные начисления отображаются в разрезе подразделений и способов отражения. Эти данные по отражению резерва отпусков предназначены для передачи в бухгалтерскую программу (для формирования проводок).

Рис.6 Начисленные резервы готовы для передачи в бухгалтерскую систему

Предположим, в компании появляется новый сотрудник. В нашем примере его приняли 1 октября 2019 года. Проверим, как система отразит его появление. В документе «Резервы отпусков» он появится в расчете октября, при этом колонка «накоплено» у него пока что пустая.

| Видео (кликните для воспроизведения). |

Рис.7 Расчет резерва сотрудника, проработавшего один месяц

Источники

Аношко, В. С. История и методология почвоведения / В.С. Аношко. — М.: Вышэйшая школа, 2013. — 340 c.

Ло, Реймонд Фен-Шуй и анализ судьбы; София, 2011. — 224 c.

Чучаев, А. И. Нотариальная деятельность как объект уголовно-правовой охраны (de lege lata и de lege ferenda) / А.И. Чучаев, О.В. Филипова. — М.: Проспект, 2016. — 116 c.- История политических и правовых учений / В.Г. Графский и др. — М.: Норма, 2003. — 944 c.

- Толчеев Н. К. Справочник судьи и адвоката по гражданским делам; ТК Велби, Проспект — М., 2014. — 262 c.